Сегодняшний торговый день открылся гэпом во многих основных валютных парах. Доллар резко укрепился в ответ на известия о покушении на кандидата в президенты США Трампа в минувшие выходные.

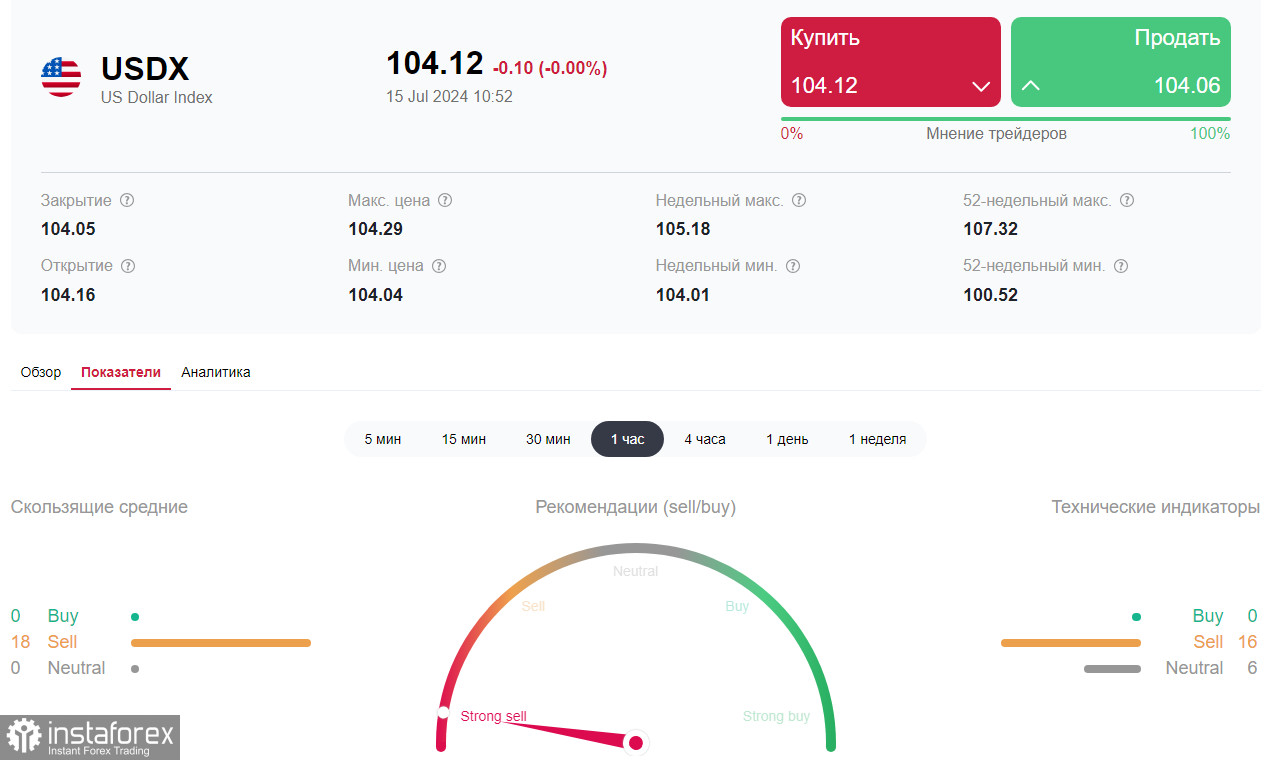

Однако, оставаясь под давлением недавно поступивших из США неутешительных для доллара макро данных, он вновь перешел к снижению уже в начале сегодняшней европейской торговой сессии.

Инвесторы вновь обратились за покупками американских гособлигаций (их доходность вновь поползла вниз и, вероятно, вскоре вновь опустится под отметку 4.20%), а фьючерсы на основные американские фондовые индексы возобновили рост.

В центре внимания экономистов и участников рынка остаются данные по динамике инфляции в мире и в странах с крупнейшей экономикой. Основное внимание при этом уделяется данным по инфляции в США. Публикация же на прошлой неделе июньских данных по потребительской инфляции усилила вероятность сокращения процентной ставки ФРС на 25 базисных пунктов в сентябре.

Несмотря на то что индекс цен производителей PPI ускорился в июне (с +2,4% до +2,6% в годовом выражении), а базовый PPI - с +2,6% до +3,0% при прогнозе в +2,5% (в годовом выражении), он не смог значительно повлиять на динамику доллара и разубедить участников рынка в вероятности снижения процентной ставки ФРС в сентябре.

Несмотря на то что глава ФРС Пауэлл всячески избегает называть сроки перехода к более мягкой кредитно-денежной политике, рынки по-прежнему оценивают вероятность снижения процентной ставки на 0,25% в сентябре в примерно 90%, по данным CME Group.

Представленные данные по динамике инфляции, которая продолжает замедляться, вкупе с замедлением роста ВВП США и охлаждением рынка труда значительно повысили вероятность скорого начала смягчения монетарной политики ФРС.

Данные по динамике инфляции в крупнейших экономиках мира, как мы уже отметили выше, остаются в центре внимания участников рынка. Ближайшие свежие данные по инфляции, на этот раз в Канаде, будут представлены уже завтра: Бюро статистики этой страны опубликует отчет с данными по динамике потребительской инфляции в июне.

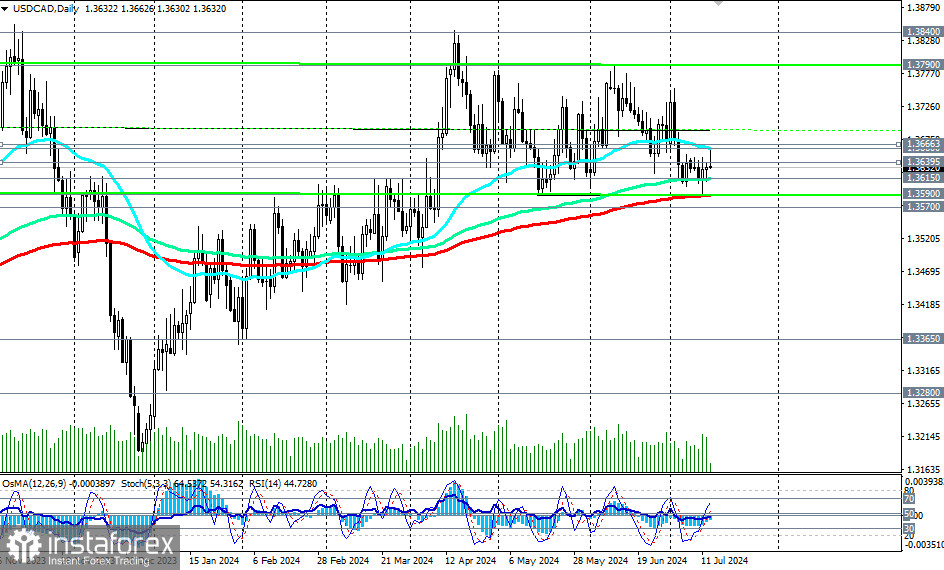

*) см. торговые индикаторы Instaforex по USD/CAD

Предыдущие значения канадского индекса потребительских цен +0,6% (+2,9% в годовом выражении), +0,5% (+2,7% в годовом выражении), +0,6% (+2,9% в годовом выражении), +0,3% (+2,8% в годовом выражении), 0% и +2,9% в годовом выражении (в январе 23024 года), и данные говорят о продолжающемся замедлении инфляции, что оказывает давление на канадский ЦБ в сторону принятия решения о более мягкой кредитно-денежной политике. Если ожидаемые данные окажутся слабее предыдущих значений, то они позволят руководителям Банка Канады перейти к «голубиной» риторике.

Отметим, что после июньского заседания Банка Канады, когда его руководители приняли решение снизить процентную ставку на 25 б.п., до 4,75%, глава банка Тифф Маклем отметил, что вполне обоснованно ожидать дальнейшего снижения ставок, если инфляция продолжит снижаться.

С одной стороны, это – негативный для CAD фактор. В условиях же удержания руководителями ФРС процентной ставки на более высоких уровнях, что будет способствовать дальнейшему расхождению траекторий условных кривых, отражающих динамику процентных ставок в США и Канаде, это будет стимулировать рост пары USD/CAD в среднесрочной перспективе.

С другой стороны, смягчение кредитно-денежных условий для канадского бизнеса и граждан страны станет драйвером роста потребительских расходов и восстановления национальной экономики, стимулируя также бизнес-инвестиции. Поэтому в более отдалённой перспективе это позитивно скажется на котировках канадского доллара, получающего дополнительную поддержку от сохраняющих тенденцию роста нефтяных цен.

Напомним, что данные по инфляции в Канаде будут опубликованы завтра в 12:30 (GMT). А сегодня волатильность в котировках американского доллара и пары USD/CAD вновь может повыситься в 16:30 (GMT). В это время начнется выступление председателя ФРС Пауэлла в Экономическом клубе Вашингтона.

Из его недавних выступлений в Конгрессе следует, что «снижение процентной ставки нецелесообразно до тех пор, пока ФРС не добьется большей уверенности в том, что инфляция устойчиво приблизится к 2%».

По его мнению, «экономика США растет уверенными темпами», «условия на рынке труда улучшились, но остаются сильными, а не перегретыми», а «ограничительная политика помогает оказывать понижательное давление на инфляцию».

Доллар не смог извлечь ощутимой выгоды от выступлений Пауэлла. Вероятно, это будет также и в этот раз, если, конечно, Пауэлл не удивит рынки своими резко ястребиными заявлениями.

С технической же точки зрения пара USD/CAD остаётся торговаться в зоне среднесрочного и долгосрочного бычьих рынков, что сохраняет преимущество все же длинных позиций.

При этом выделяются уровни сопротивления 1.3660, 1.3666, которые цене необходимо преодолеть для более уверенного возобновления восходящей динамики (подробнее и альтернативный сценарий см. в USD/CAD: торговые сценарии на 15 - 19.07.2024).

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română