Подходит к концу крайне волатильная торговая неделя, а участники рынка продолжают оценивать значение для доллара целой серии опубликованной на неделе макростатистики по США. На первом месте здесь, безусловно, стоят данные по инфляции, представленные в четверг и пятницу. Не успели быки по доллару отойти от потерь после публикации в конце прошлой и начале этой недель данных по состоянию рынка труда США и динамике бизнес-активности в американской экономике (об этом мы рассуждали в наших недавних обзорах «Доллар: краткие итоги и ближайшие перспективы», «Доллар: вторая попытка Пауэлла. Сможет ли она поднять доллар?»), как получили новый удар после публикации в четверг данных по потребительской инфляции. Как следует из представленных данных, индекс потребительских цен замедлился в июне с 0,0% до -0,1% (при прогнозе в +0,1%) и с +3,3% до +3,0% в годовом выражении (при прогнозе в +3,1%). При этом, базовый CPI замедлился с +0,2% до +0,1% и с +3,4% до +3,3% в годовом выражении, устремившись к 3-летнему минимуму.

Представленные данные по динамике инфляции, которая продолжает замедляться, вкупе с замедлением роста ВВП США и охлаждением рынка труда значительно повысили вероятность начала смягчения монетарной политики ФРС уже в ходе сентябрьского заседания.

Хотя руководители ФРС всячески избегают называть эти сроки, призывая при этом дождаться более убедительных свидетельств замедление инфляции и движения ее в сторону целевого уровня 2%, рынки оценивают вероятность снижения процентной ставки на 0,25% в сентябре в примерно 90%, по данным CME Group.

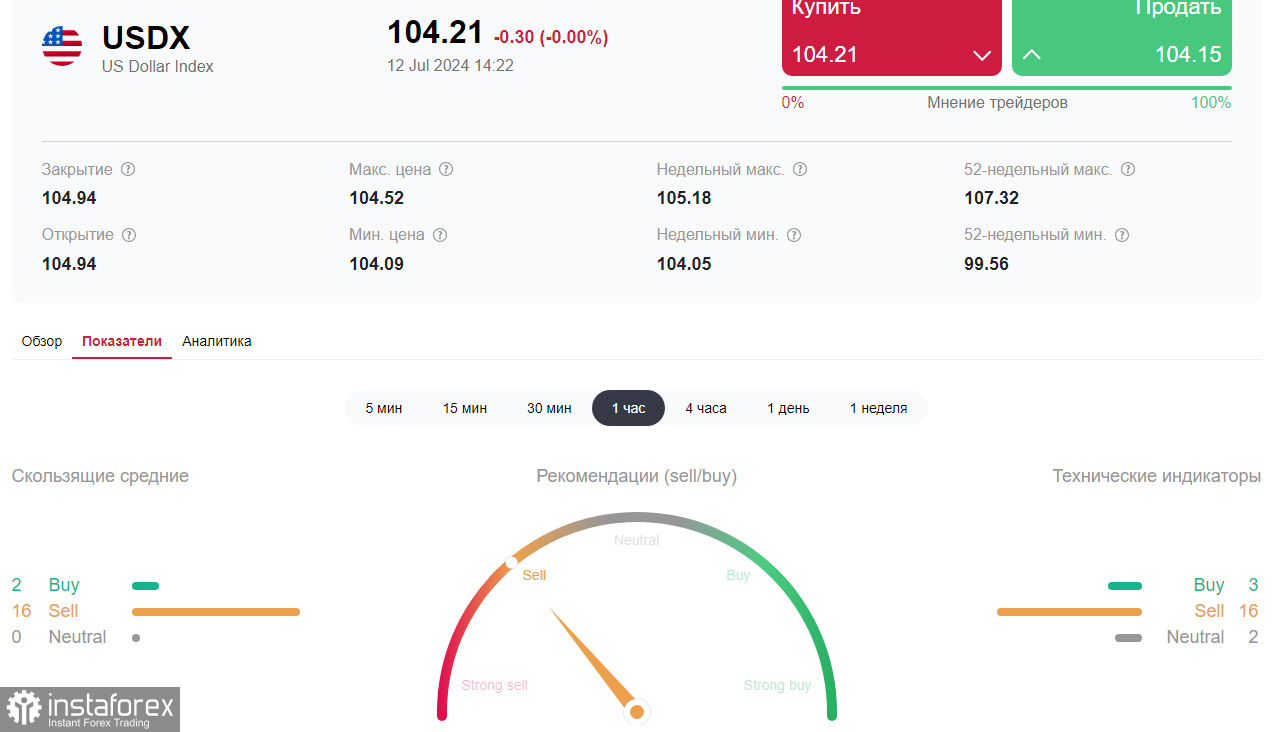

*) см. также торговые индикаторы Instaforex по #USDX

Опубликованные в начале американской торговой сессии пятницы данные по производственной инфляции, которая ускорилась в США в июне, опередив прогнозы (+0,2% и +2,6% в годовом выражении при прогнозах в +0,1% и +2,3%, соответственно), смогли немного поддержать доллар.

Однако эта поддержка оказалась краткосрочной. Доллар и его индекс #USDX остались под давлением. Таким образом, это была уже вторая неделя подряд, когда индекс доллара завершает ее со значительным снижением. Всего же с начала месяца индекс доллара потерял примерно 1,5% к цене закрытия предыдущего месяца, и давление на него, похоже, будет нарастать в оставшуюся часть месяца, вплоть до 31 июля, когда завершится очередное заседание ФРС.

И все же у доллара есть шансы возобновить рост, считают некоторые экономисты. Они это связывают с предстоящими президентскими выборами в США, до окончания которых ФРС вряд ли решится на внесение каких-либо изменений в параметры текущей монетарной политики, в то время как другие ключевые мировые ЦБ продолжают переходить к более мягким кредитно-денежным условиям.

К позитивным для доллара факторам они также относят более слабые, чем в США, данные по многим основным экономикам, которые будут способствовать более "голубиной" риторике центральных банков этих стран, сохраняющуюся политическую неопределенность в еврозоне и геополитическую напряжённость в мире, а также возможность победы на выборах в США Трампа, который может возобновить протекционистскую внешнеэкономическую политику, прежде всего в отношении Китая.

Сегодня волатильность на рынке и в котировках доллара может еще раз повыситься в 14:00 (GMT) с публикацией индекса потребительского доверия от Мичиганского университета. Однако, его публикация вряд ли сможет значительно повлиять на негативную динамику доллара. В целом, здесь картина ясна: доллар пока что продолжает слабеть. Не исключено, что понедельник также начнется с ослабления доллара, уже по инерции и с приходом на рынок азиатских игроков, если ожидаемые публикации в 02:00 (GMT) данные из Китая их не сильно разочаруют (подробнее о динамике см. в Индекс доллара: торговые сценарии на 15 - 19.07.2024).

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română