Банк Японии способен повысить ставку овернайт до 0,5% к концу марта 2025, однако это не поможет иене. Такое мнение высказал Mizuho Financial Group. Позволю с ним не согласиться. Для слома восходящего тренда по USD/JPY требуются усилия обеих сторон. Одного ужесточения денежно-кредитной политики BoJ будет недостаточно, что показывают события первой половины текущего года. Однако на финише первого квартал ставка по федеральным фондам может быть на 75-100 б.п. ниже, чем сейчас, что и предопределит судьбу доллара США и иены.

Попытки правительства и Банка Японии остановить спекулянтов при помощи вербальных и валютных интервенций напоминают бой с ветряными мельницами. Более $60 млрд вылетели в трубу, а USD/JPY только в июне отметилась четырьмя рекордными максимумами и добралась до уровней 38-летних пиков. У BoJ была хорошая возможность войти в рынок в момент выхода данных по американской занятости за июнь, которые ослабили доллар, но он не решился. Теперь придется ждать выступления Джерома Пауэлла перед Конгрессом или инфляцию в США. Хотя, возможно, у Кадзуо Уэды и его коллег другой план.

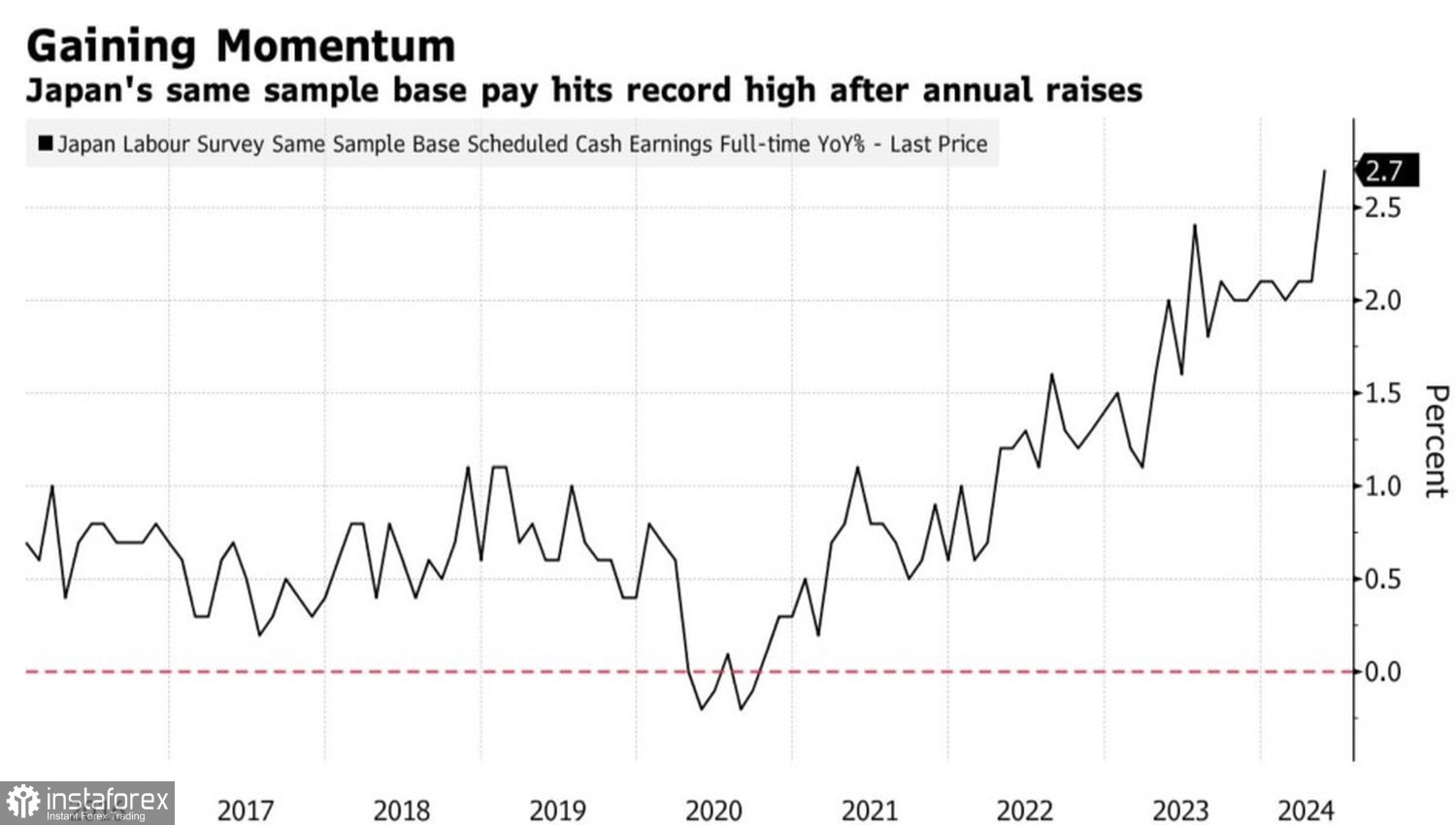

Ускорение средних зарплат до 2,5%, что является максимальным уровнем с 1993, дает Банку Японии возможность повысить ставку овернайт уже в конце июля. Для занятых на неполный рабочий день сотрудников показатель вырос на 2,7%. Он является более информативным, так как не учитывает бонусов и премий. Впрочем, такую динамику оплаты труда можно было ожидать после соглашения профсоюзов с нанимателями о повышении зарплат на 5,1% в 2024, что является самым большим приростом с 1991.

Динамика средней зарплаты в Японии

Вполне возможно, BoJ решил удивить спекулянтов двойным ударом: вместе с повышением ставки овернайт объявить о сокращении объема покупок активов в рамках программы количественного смягчения. Центробанк направил опрос финансовым учреждениям страны, какими бы они хотели видеть корректировки. Ответы варьировались от нуля, 2-3 трлн до 3-4 трлн иен. В настоящее время речь идет о цифре 6 трлн иен, и, чтобы потрясти рынки, нужна серьезна резка.

Слухи о двойной базуке Банка Японии наверняка начнут тормозить «быков» по USD/JPY дней через 7-10, однако их отступление может начаться уже после «голубиной» риторики Джерома Пауэлла перед Конгрессом или после того, как станет известно о дальнейшем замедлении потребительских цен в США. Впрочем, если председатель ФРС предпочтет придерживаться мантры о терпении, несмотря на прогресс в дезинфляции, американский доллар вернет расположение инвесторов.

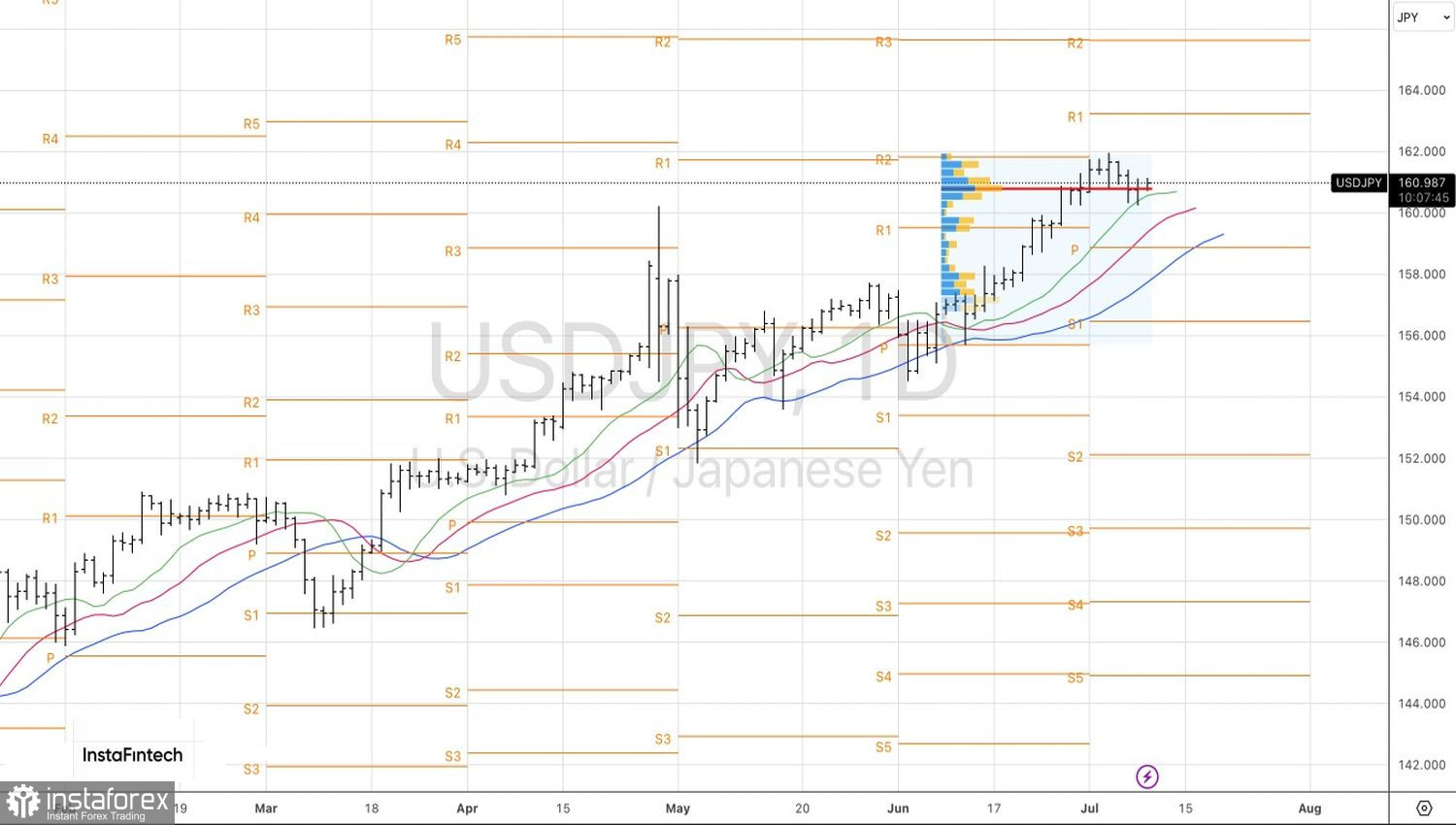

Технически на дневном графике USD/JPY формирование доджи-бара вблизи справедливой стоимости и рост котировок выше его максимума дают основание для покупок пары в случае, если она закрепится выше отметки 161,2. Напротив, падение доллара США к уровням 160,75 и 160,25 иены станет сигналом для продаж.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română