Пока рынок находится в раздумьях, которые касаются, скорее, не направления движения, а сроков, когда следует возобновить снижение спроса на оба основных инструмента, продолжает поступать интересная информация от различных банков и аналитиков. Напомню, что общее мнение рынка заключается сейчас в том, что FOMC начнет смягчение денежно-кредитной политики в сентябре. Ни одного заявления, которое бы наводило на мысль о сентябре, как о месяце проведения первого раунда смягчения, не было сделано управляющими ФРС. Рынок опять придумал себе «красивую сказку» и усиленно в нее верит. Возможно, если бы рынок смотрел на вещи трезво и реально, американская валюта стоила бы гораздо дороже.

Bank of America и его аналитики сделали новый прогноз о сроках начала смягчения политики ФРС. В Банке считают, что инфляция будет оставаться выше целевой отметки вплоть до 2026 года, а снижение ставок начнется не ранее декабря 2024 года. Далее ФРС будет снижать процентные ставки один раз в квартал(то есть каждое второе заседание), пока не достигнет отметки 3,5% в 2026 году. В Банке также отметили, что риски сохранения инфляции на уровне выше целевого остаются достаточно высокими, что будет удерживать американский регулятор от снижения ставки все снова и снова. По большому счету, все будет зависеть от инфляции, как и прежде. В BofA считают, что к декабрю 2024 года она все же снизится до отметок, которые позволят ФРС провести хотя бы один раунд смягчения. Однако до какого уровня может снизиться индекс потребительских цен к концу года аналитики банка не сообщили.

На мой взгляд, все прогнозы, касающиеся сроков начала смягчения или будущего значения инфляции, не имеют под собой никаких реальных оснований. Я согласен с той точкой зрения, что инфляция будет снижаться, но никто не знает с какой скоростью. А те, кто знает с какой, уже ошиблись с мартом и июнем, когда говорили, что в эти месяцы начнется снижение ставок в США. Я считаю, что на курс доллара все эти ожидания и прогнозы уже не должны оказывать никакого влияния. Ожидать прекращения укрепления американской валюты стоит тогда, когда инфляция в реальности замедлится до 2,5%, а не на бумаге. Тогда можно будет ожидать перехода ФРС к более «голубиной» политике в ближайшие пару месяцев и обсуждать возможные сроки. Но никак не сейчас.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 28 июня. Евровалюта остается в боковике.

Анализ GBP/USD. 28 июня. Американский ВВП даже немного ускорился.

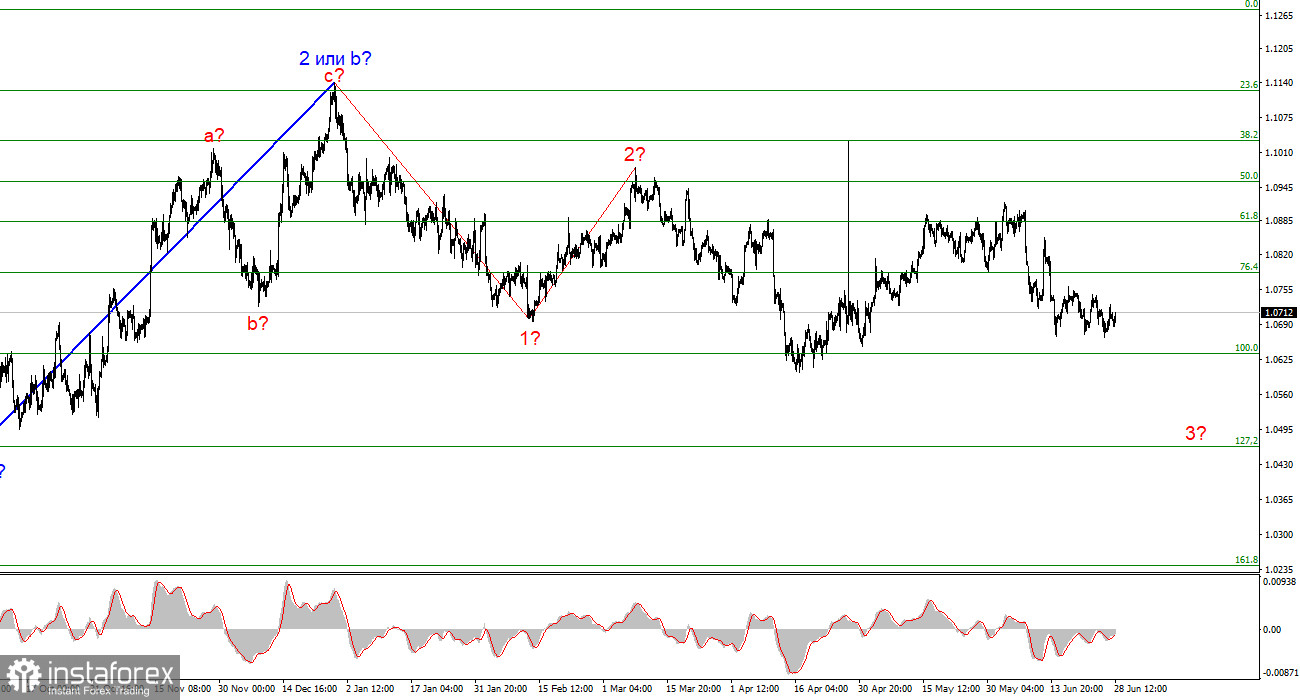

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. В ближайшее время я ожидаю продолжения построения нисходящей волны 3 или с со значительным снижением инструмента. Я продолжаю рассматривать только продажи с целями, находящимися около расчетной отметки 1,0462. Внутренняя волновая разметка волны 3 или с может получить пяти волновой коррекционный вид, но даже в этом случае котировки должны опуститься в область 4-5 фигур.

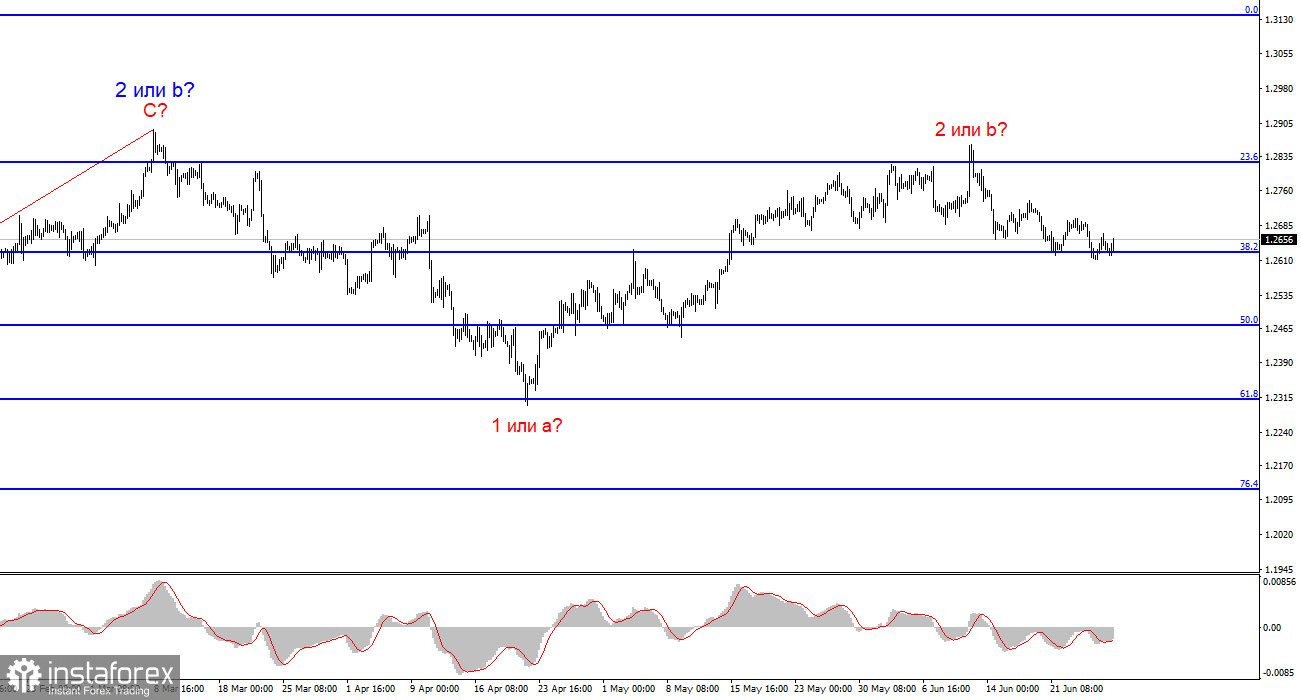

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я по-прежнему рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, так как считаю, что волна 3 или с еще не отменена. Так как инструмент сформировал разворот около отметки 1,2822, а также недалеко от пика предполагаемой волны 2 или b, то продажи инструмента можно рассматривать с первыми целями, расположенными около отметки 1,2315. Но очень осторожно, так как уверенность в смене настроения рынка на «медвежье» наступит после удачной попытки прорыва отметки 1,2627.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română