После внушительного роста в среду сегодня доллар снижается. Участники рынка ждут публикации целого блока важной макро статистики из США. В 12:30 (GMT) будет опубликована финальная оценка ВВП США за 1-й квартал, данные по заказам на товары длительного пользования и еженедельный отчет Минтруда США с данными по числу заявок на пособия по безработице.

Опубликованная в конце апреля 1-я оценка указала на рост американской экономики в 1-м квартале на +1,6% (а 2-я – на +1,3%) при прогнозе о росте в +2,5%. Доллар ослаб вслед за этой публикацией. Вероятно, снижение было бы более сильное, если бы не пересмотренная в лучшую сторону оценка роста американской экономики в 4-м квартале 2023 года – с +3,2% до +3,4%.

Замедление темпов экономического роста может заставить ФРС действовать более активно в вопросе смягчения денежно-кредитной политики. Поэтому участники рынка проявляют повышенное внимание к публикациям столь важного макро экономического показателя. Если замедление темпов роста ВВП подтвердится, то это вновь усилит разговоры о скором переходе ФРС к более мягкой политике.

Несмотря на сильную макро статистику, поступившую из США на прошлой неделе и ястребиных заявлений руководителей ФРС насчет перспектив монетарной политики и ускорившейся инфляции, доллару не удается пока что извлечь значительной выгоды из этого. Его покупатели пока что не решаются на более активные действия, вероятно, ожидая новых драйверов роста.

Однако сегодняшняя публикация финальной оценки ВВП США за 1-й квартал, особенно, если она совпадет с прогнозом (+1,4%) может уступить по важности и влиянию на динамику доллара завтрашней публикации базового ценового индекса расходов на личное потребление PCE. Прогнозы экономистов предполагают замедление индекса PCE в мае до +0,1% и +2,6% (с +0,2% и +2,8% ранее).

Ухудшение показателей динамики ВВП и замедление инфляции вновь усилит разговоры о вероятности снижения процентной ставки ФРС в сентябре. В этом случае доллар окажется под давлением.

И наоборот, усиление этих показателей снизит вероятность перехода ФРС к более мягкой монетарной политике в этом году, что приведет, скорее всего, к существенному укреплению доллара.

*) базовый PCE — это основной показатель инфляции, который используют в ФРС в качестве основного индикатора инфляции. Динамика инфляции и ее уровень (помимо данных с рынка труда и ВВП) важны для ФРС при определении параметров ее кредитно-денежной политики.

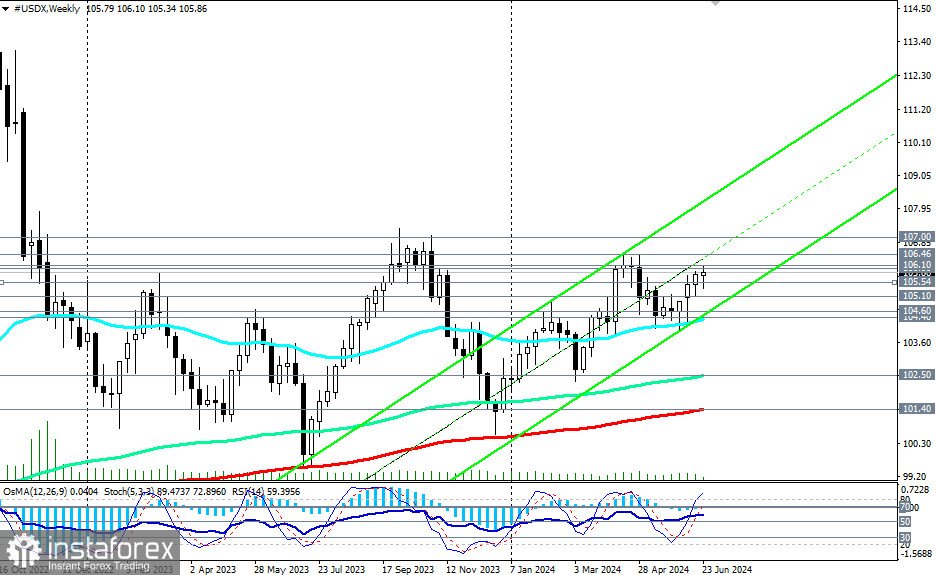

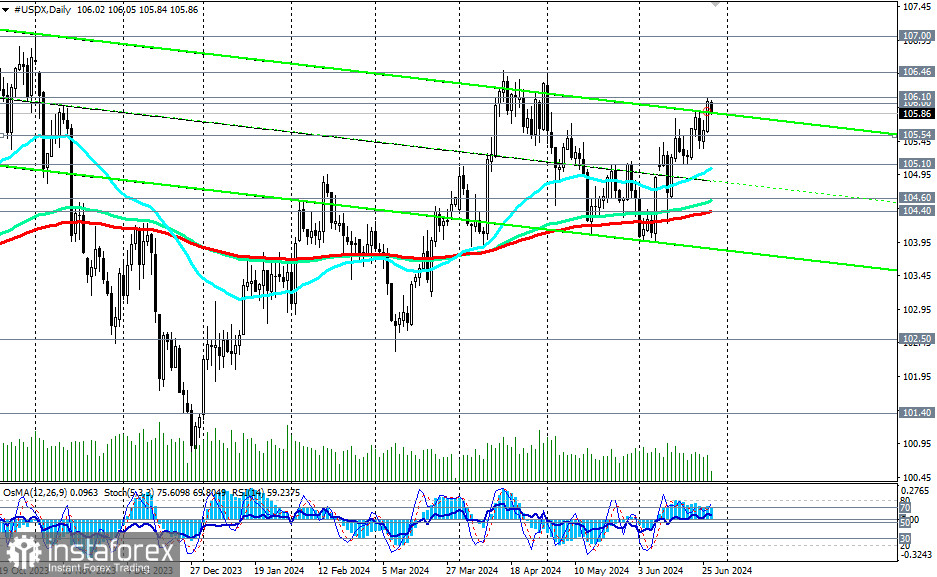

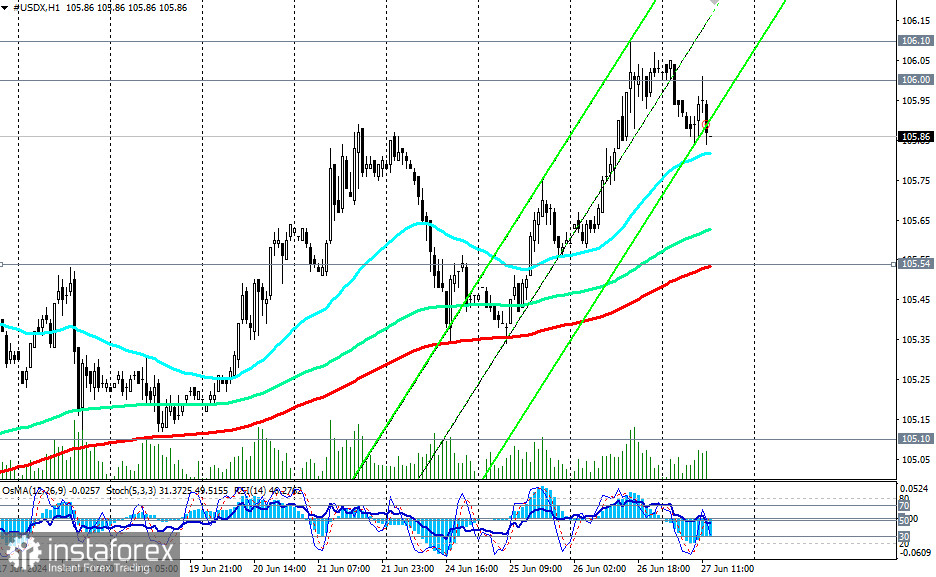

С технической же точки зрения индекс доллара CFD #USDX остается торговаться в зоне бычьего рынка: долгосрочного - выше ключевого уровня поддержки 101.40 (ЕМА200 на недельном графике), среднесрочного - выше ключевого уровня поддержки 104.40 (ЕМА200 на дневном графике, ЕМА50 на недельном графике), краткосрочного – выше уровней поддержки 105.54 (ЕМА200 на 1-часовом графике), 105.10 (ЕМА200 на 4-часовом графике), 105.00.

Если сегодняшние и особенно завтрашние макро данные из США превзойдут ожидания рынка, то нас ждёт, как минимум, ретест отметки 106.00 с перспективой роста в сторону отметок 106.45, 107.00.

В альтернативном сценарии первым сигналом для новых коротких позиций может стать пробой уровня поддержки на уровне 105.54.

Однако, все же предпочтительными остаются длинные позиции, учитывая, в том числе, ястребиную риторику заявлений членов руководства ФРС, в то время как крупнейшие мировые ЦБ постепенно уже переходят к более мягкой политике, а также сильные макро данные, продолжающие поступать из США.

Уровни поддержки: 105.54, 105.10, 105.00, 104.60, 104.40, 104.00

Уровни сопротивления: 106.00, 106.10, 106.46, 107.00, 107.30

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română