После заседания ЕЦБ рынок был уверен в том, что европейский регулятор будет теперь понижать ключевую ставку темпами 25 базисных пунктов каждые три месяца (2 заседания). Однако после этого состоялась целая серия выступлений управляющих ЕЦБ, в следствие которых возникли определенные сомнения по этому поводу. В частности, выступила президент ЕЦБ Кристин Лагард, которая заявила, что все будет зависеть от поступающей экономической информации. Следовательно, центральный банк будет принимать решение от заседания к заседанию без привязки к ожиданиям рынка или точному шагу снижения ставки.

Весь Совет управляющих ЕЦБ разделился сейчас на два лагеря. Одни – повторяют слова Кристин Лагард. Другие – считают, что смягчение денежно-кредитной политики каждое второе заседание – это сценарий с высокой степенью вероятности. На мой взгляд, права Кристин Лагард. Следует вспомнить, что г-жа Лагард еще в феврале сообщила о возможном снижении ставки в июне. Таким образом, ее словам можно доверять. Ее заместитель Луис де Гиндос настроен более оптимистично и считает, что сентябрь – это благоприятное время для второго раунда смягчения. Де Гиндос считает, что снижать ставку следует тогда, когда появляются обновленные прогнозы по экономическим показателям. Если эти прогнозы соответствуют ожиданиям и сохранению нисходящей траектории по инфляции, то ЕЦБ может принять положительное решение по ставке.

На мой взгляд, рынок не должен спешить с выводами, теперь уже касающимися ЕЦБ и его денежно-кредитной политики. В течение всего 2024 года участники рынка закладывают в цены такое смягчение политики, которое просто не соответствует текущей действительности. Когда рынок это начинает понимать, ожидания меняются, курсы основных инструментов опять начинает лихорадить.

Я считаю, что в данное время следует отталкиваться от двух фактов и не следует привязываться к точным датам. ФРС – не начнет смягчение политики в ближайшее время, а ЕЦБ – продолжит смягчение умеренными темпами. Эти два факта позволяют ожидать дальнейшее снижение спроса на европейскую валюту. Если ЕЦБ будет снижать ставку медленнее, чем каждое второе заседание – в этом нет ничего страшного для рынка, так как ФРС даже такими темпами не может пока похвастаться. Восстановление валюты США можно ожидать только тогда, когда ФРС начнет готовиться к первому раунду смягчения.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 22 июня. ФРС: к посадке не готов.

Анализ GBP/USD. 22 июня. Рынок ждет первого снижения ставки в августе.

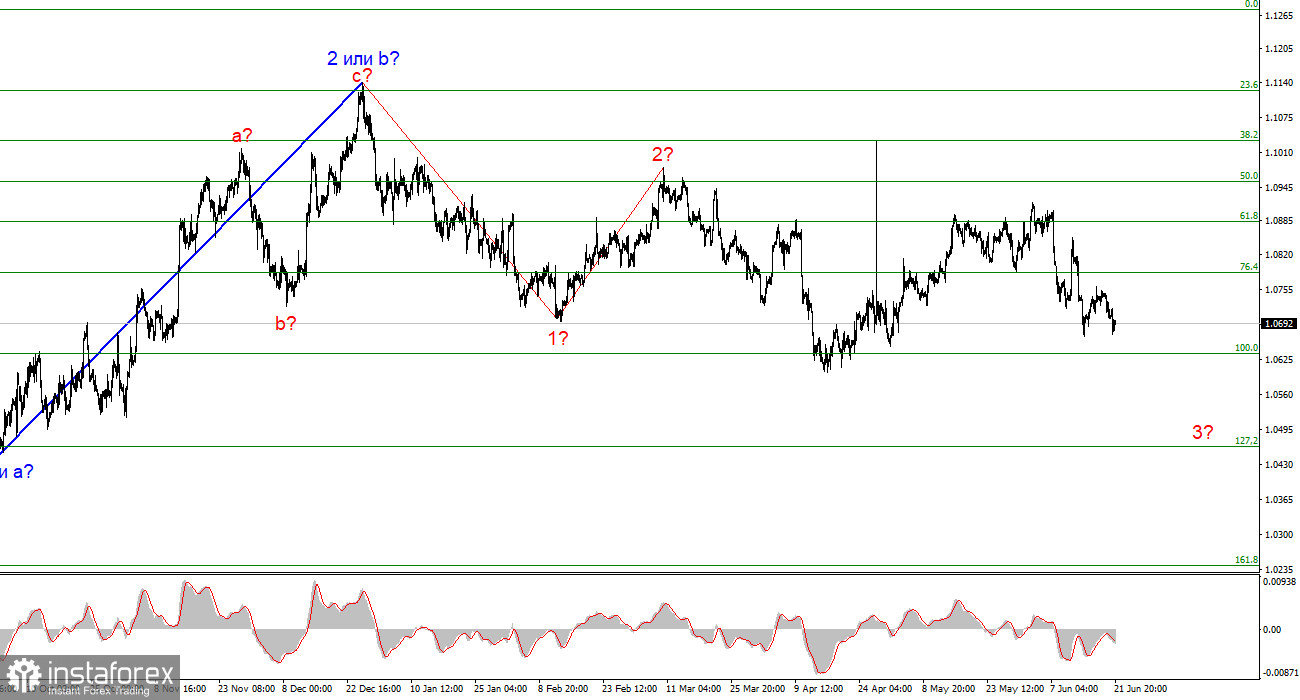

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. В ближайшее время я ожидаю продолжения построения нисходящей волны 3 или с со значительным снижением инструмента. Я продолжаю рассматривать только продажи с целями, находящимися около расчетной отметки 1,0462. Внутренняя волновая разметка волны 3 или с может получить пяти волновой коррекционный вид, но даже в этом случае котировки должны опуститься в область 4 фигуры.

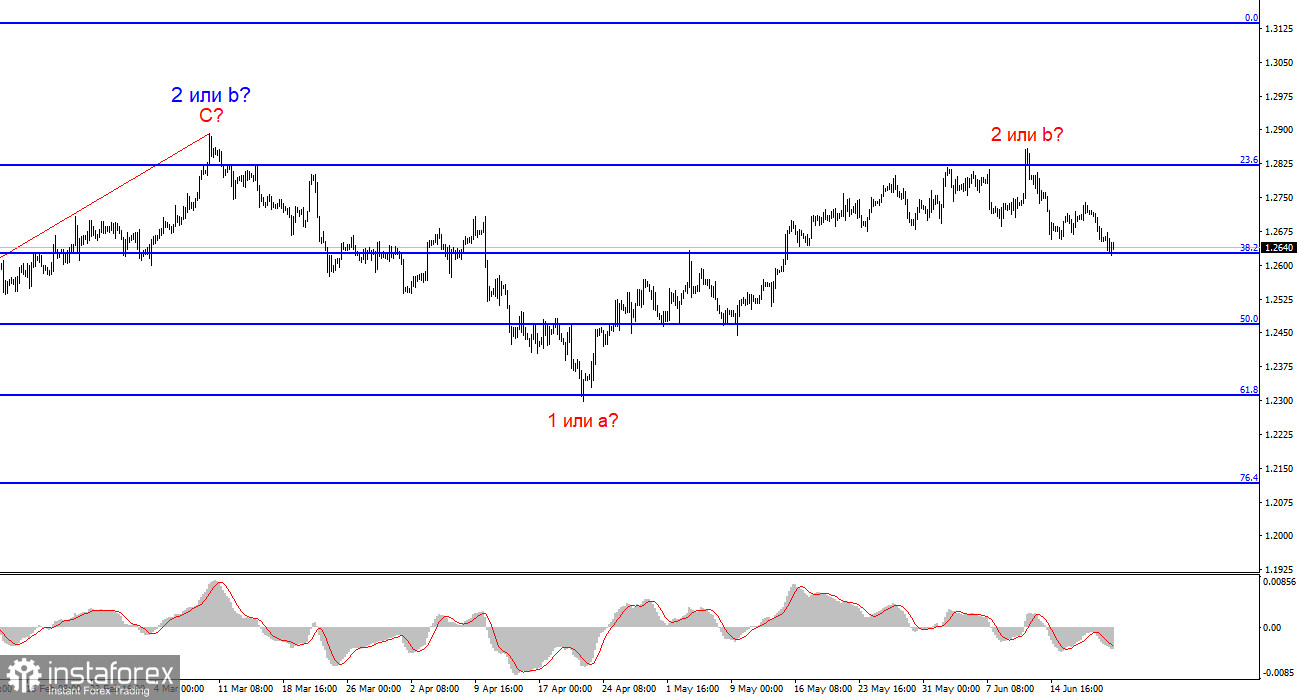

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я по-прежнему рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, так как считаю, что волна 3 или с еще не отменена. Так как инструмент сформировал разворот около отметки 1,2822, а также недалеко от пика предполагаемой волны 2 или b, то продажи инструмента можно рассматривать с первыми целями, расположенными около отметки 1,2315. Но очень осторожно, так как быть уверенными в смене настроения рынка на «медвежье» все еще сложно.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română