Евро незначительно слабеет, а пара EUR/USD снижается в начале сегодняшней европейской торговой сессии после того, как (в 09:00 GMT) были опубликованы финальные оценки динамики потребительской инфляции в еврозоне. Как следует из отчета Евростата, в мае годовой индекс потребительских цен Еврозоны CPI вырос на +2,6%, что совпало с предварительной оценкой и оказалось выше предыдущих +2,4%. Базовый CPI вырос на +2.9% (в годовом выражении) против предварительной оценки +2.9% и +2.7% месяцем ранее.

Данные указали на то, что инфляция в Еврозоне незначительно ускорилась и сохраняет устойчивость.

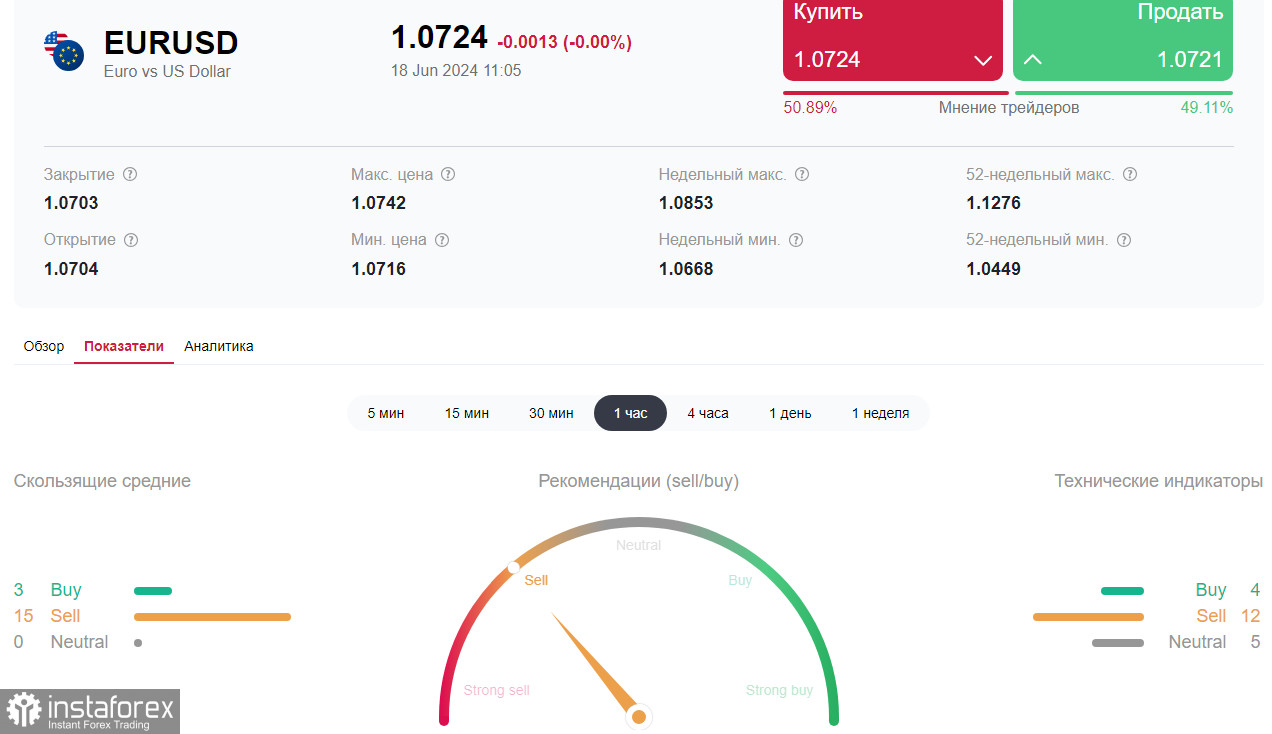

*) см. торговые индикаторы Instaforex по EUR/USD

Напомним, что на завершившемся 6 июня заседании руководители ЕЦБ снизили процентные ставки на 0,25%: ключевую до 4,25%, по маржинальному кредитованию и депозитам - до 4,5% и 3,75%, соответственно. Они также подтвердили, что продолжат сокращать запасы ценных бумаг Eurosystem в рамках программы экстренных закупок в связи с пандемией (PEPP) в среднем на 7,5 млрд евро в месяц в течение второй половины года, что будет соответствовать некоторому количественному ужесточению.

В сопутствующем заявлении было сказано, что, «учитывая динамику базовой инфляции и эффективность проводимой денежно-кредитной политики, в настоящее время целесообразно снизить степень ограничения денежно-кредитной политики после девяти месяцев сохранения ставок на прежнем уровне», ожидая, что «общая инфляция составит в среднем 2,5% в 2024 году, 2,2% в 2025 году и 1,9% в 2026 году».

Однако участникам рынка интересно, в какую сторону будут двигаться руководители ЕЦБ, если инфляция в еврозоне вновь начнет ускоряться, как об этом свидетельствуют майские данные.

Годовая инфляция в еврозоне, как мы отметили выше, выросла с +2,4% в апреле до +2,6% в мае, сильнее прогноза в +2,5%.

Хотя инфляция в еврозоне приблизилась к целевому уровню в +2,0%, устойчивая инфляция в сфере услуг (в мае она вновь превысила +4,0% в годовом исчислении) будет сдерживать руководителей ЕЦБ от более агрессивных шагов по смягчению монетарной политики. Учитывая также восстановление экономики и напряженный рынок труда в регионе, руководители ЕЦБ, скорее всего, воздержатся от дополнительного снижения ставок в этом году, считают некоторые экономисты.

Кстати, отметим, что на заседании ЕЦБ в апреле экономистами прогнозировалось 3 снижения процентных ставок в этом году и 5 снижений по 0,25% прогнозировалось в январе.

Как видим, продавцы евро вынуждены теперь сократить свои агрессивные ожидания.

На текущий момент пара EUR/USD торгуется в зоне локальных уровней поддержки 1.0725, 1.0700, 1.0680, также оставаясь в зоне медвежьего рынка.

В сопутствующем заявлении к июньскому заседанию ЕЦБ также выло сказано, что последующие решения по процентной ставке «будут основываться на оценке прогноза инфляции в свете поступающих экономических и финансовых данных, динамики базовой инфляции и эффективности проводимой денежно-кредитной политики» и отмечено, что «давление на внутренние цены остается сильным, поскольку рост заработной платы ускоряется, а инфляция, вероятно, будет оставаться выше целевого уровня в течение всего следующего года». При этом, «ЕЦБ полон решимости обеспечить своевременное возвращение инфляции к ее среднесрочному целевому показателю в 2%».

Учитывая такую позицию ЕЦБ, резонно предположить отскок цены вблизи отмеченных нами выше отметок и возобновление коррекционного роста EUR/USD, особенно, если из США вновь начнут поступать слабые макро данные.

В частности, в пятницу (в 13:45 GMT) будут опубликованы американские предварительные индексы деловой активности PMI. Ожидается их относительное снижение. Если же показатели и вовсе перейдут в зону ниже отметки 50,0, то стоит ждать резкого ослабления доллара.

А сегодня участники рынка будут следить за публикацией (в 12:30 GMT) данных по розничным продажам в США и в 13:15 – по промышленному производству. Любое ухудшение показателей приведет к ослаблению доллара, в том числе и в паре EUR/USD (подробнее см. в EUR/USD: торговые сценарии на 18 – 21.06.2024).

Также волатильность в котировках доллара может повышаться в периоды выступлений представителей руководства ФРС – в 14:00, 15:40, 17:00, 18:00 (GMT).

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română