В предыдущем обзоре мы проанализировали высказывания Марио Чентено и разобрались в том, почему спрос на евровалюту с высокой долей вероятности летом будет склонен к падению. В пятницу состоялось еще одно выступление управляющего ЕЦБ, который подтвердил, что снижение процентных ставок в Евросоюзе не будет быстрым. Боштьян Васле сообщил, что смягчение денежно-кредитной политики будет проходить более медленными темпами, чем ужесточение. «Когда мы повышали процентные ставки, время имело значение. Нам нужно было спешить, так как инфляция могла достичь таких значений, но борьбу с которыми бы ушли годы. Сейчас мы никуда не торопимся. Мы хотим тщательно анализировать всю поступающую экономическую информацию прежде, чем принимать каждое решение по ставкам», – считает г-н Васле.

Исходя из этих заявлений, я могу быть еще больше уверен в том, что летом снижения ставки ЕЦБ не будет, но, как сказал Чентено, и инфляция вряд ли будет замедляться. Следовательно, в летние месяцы особое значение будет иметь американская инфляция. Если она продолжит замедляться теми темпами, которые хочет видеть ФРС, снижение европейской валюты может быть очень сильно заторможено. Рынок активно продает доллар даже на минимальном замедлении индекса потребительских цен на 0,1%. Так было на последних двух отчетах. Если инфляция будет снижаться более высокими темпами(хотя также имеют значение и ожидания рынка по каждому отчету), то спрос на валюту США будет падать каждый раз и довольно существенно. Безусловно, таких случаев может быть всего лишь один в месяц, но чем ближе будет подходить инфляция в США к 2,5-2,7%(на этих значениях ФРС может начать готовится к первому раунду смягчения политики), тем выше вероятность, что рынок в один прекрасный момент завершит построение понижательного участка тренда.

Г-н Васле также сообщил, что инфляция в Евросоюзе очень хорошо снизилась в последние месяцы, но риски замедления дезинфляции сохраняются. Если заработные платы в Европейском союзе и дальше будут показывать высокие темпы, это может помешать инфляции снижаться к целевой отметке. Решения по денежно-кредитной политике будут приниматься от заседания к заседанию.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 14 июня. Три фактора обеспечили доллару рост.

Анализ GBP/USD. 14 июня. Мичиганский индекс подпортил доллару праздник.

На период лета инфляция в ЕС снижаться не будет.

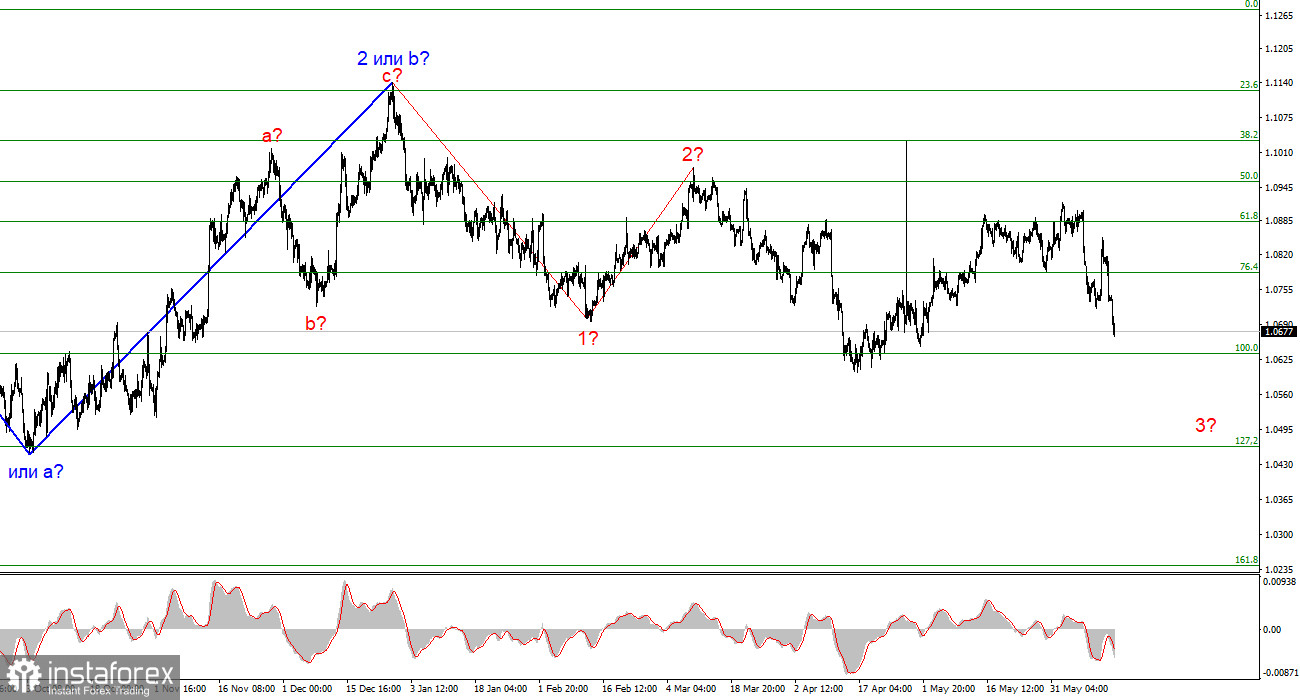

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. В ближайшее время я ожидаю возобновления построения импульсной нисходящей волны 3 в 3 или с со значительным снижением инструмента. Я продолжаю рассматривать только продажи с целями, находящимися около расчетной отметки 1,0462. Удачная попытка прорыва отметки 1,0788, что приравнивается к 76,4% по Фибоначчи, придала новой уверенности в том, что рынок готов к продолжению построения понижательной волны 3 в 3 или с.

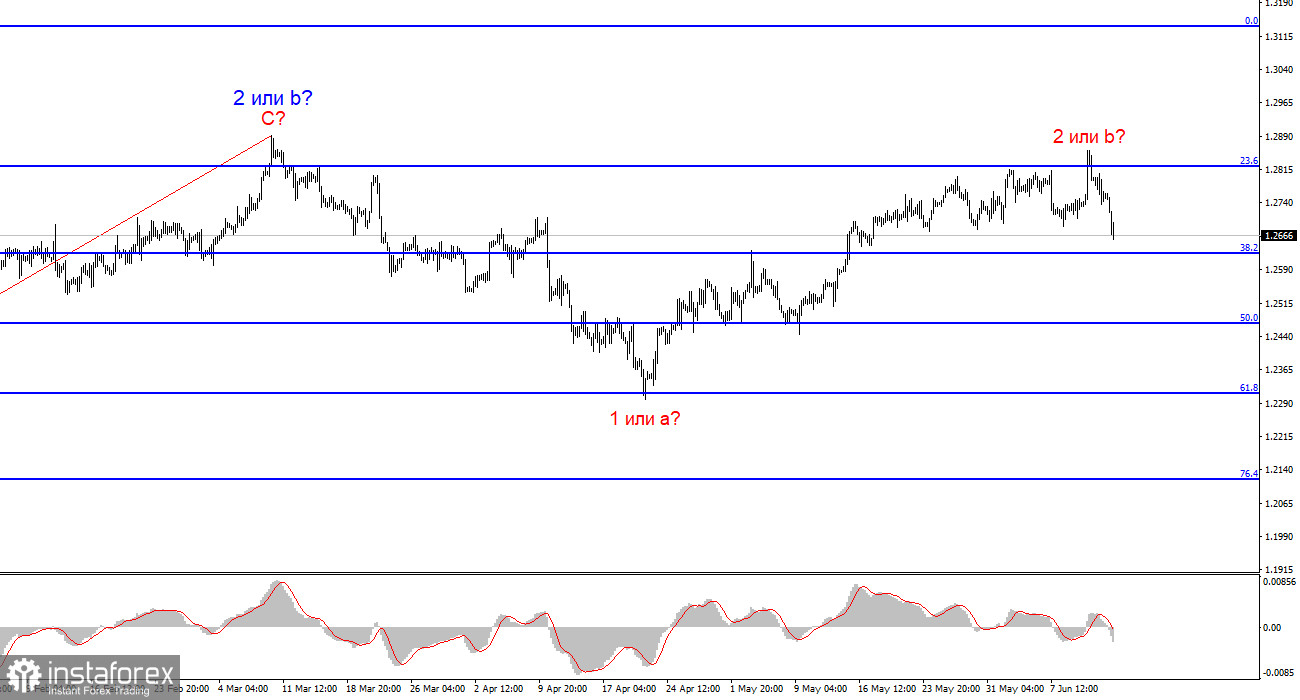

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я по-прежнему рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, так как считаю, что волна 3 или с еще не отменена. Так как инструмент пытается сформировать разворот около отметки 1,2822, а также недалеко от пика предполагаемой волны 2 или b, то продажи инструмента можно рассматривать с первыми целями, расположенными около отметки 1,2315. Но очень осторожно, так как пока еще рано быть уверенными в смене настроения рынка на «медвежье».

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română