Данные по рынку труда США за май оказались в значительной степени неожиданными – число рабочих мест с несельскохозяйственном секторе увеличилось на 272 тыс. (прогноз +185 тыс.), средняя почасовая заработная плата увеличилась на 0.4% (месяцем ранее +0,2%), численность рабочей силы сократилась на 250 тыс. В результате резко выросла доходность, а доллар заметно укрепился против всех мировых валют.

Данные оказались как неожиданными, так и излишне противоречивыми. Сильный рост новых рабочих мест зафиксирован при одновременном снижении участия в рабочей силе и росте безработицы, при этом и оба отчета ISM показали снижение занятости, что само по себе очень странно и намекает или на ошибки в подсчетах, или на манипулирование данными перед приближающимися выборами президента США.

Данные свидетельствуют о том, что рынок труда СГША остается устойчивым, несмотря на все усилия ФРС. Угроза возобновления роста инфляционного давления остается высокой. Нонфармы противоречат другим показателям, которые показывают замедление экономики США.

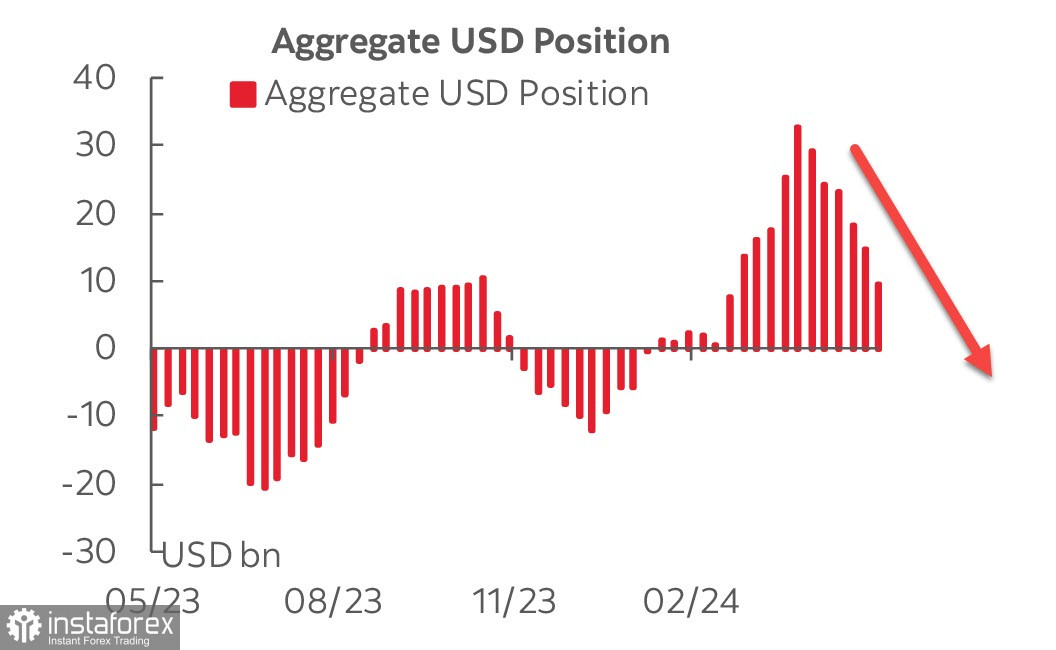

Отчет CFTC не принёс никаких неожиданностей – совокупная длинная позиция по доллару США против основных мировых валют сократилась за отчетную неделю на 4 млрд, до 10.6 млрд.

Сокращение длинной позиции идет шестую неделю подряд, и никаких признаков того, что инвесторы могут вновь начать покупать доллар, пока нет. Инвесторы никак не ожидали таких сильных нонфармов, и теперь много зависит от отчета по инфляции, который выйдет в среду, непосредственно перед заседанием ФРС.

Как ожидается, ФРС оставит процентные ставки останутся без изменений. Еще в четверг рынки оценивали вероятность первого снижения в сентябре 80%, но после публикации нонфармов ожидания по первому сокращению ставки были перенесены на ноябрь, и вероятность сокращения оценивается примерно 45%, то есть теперь прогноз по доллару стал заметно более ястребиным.

На прошлой неделе был еще один неожиданный отчет – ISM по сектору услуг. Индекс ISM вырос с 49.4п до 53.8п, что явно противоречит складывающейся картине о замедлении экономики США. На самом деле майские индексы PMI и ISM показали ослабление баланса промышленных заказов и запасов, а количество вакансий сигнализировало о снижении спроса на рабочую силу. Рост банковского кредитования стабилизировался ниже допандемического уровня, поскольку жесткая денежно-кредитная политика продолжает оказывать негативное воздействие.

Еще в четверг рынки не видели никаких признаков перегрева экономики США, ISM в секторе услуг и нонфармы внесли серьезные коррективы в прогнозы. Теперь нужно ждать среды, чтобы увидеть как динамику инфляции, так и изменения прогнозов ФРС. Здесь возможны два противоположных сценария. Если инфляция покажет высокую устойчивость, то, с учетом сильных данных по ISM и рынку труда рынок неизбежно сделает вывод о том, что перегрев в экономике все же есть, а потому доллар сохранит более высокую доходность и его покупки продолжатся. Если же инфляция покажет хотя бы минимальное сокращение, что вполне логично, с учетом того, что ценовые компоненты в обоих отчетах ISM показали снижение, то нонфармы будут расценены как единичный всплеск, не оказывающий влияния на общую картину, и доллар вновь начнет слабеть.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română