Публикация во вторник данных по инфляции в Канаде вызвала всплеск волатильности в котировках канадского доллара и пары USD/CAD, соответственно. Согласно представленным данным, годовой канадский индекс потребительских цен CPI замедлился в апреле до +2,7% с 2,9% месяцем ранее, а годовой базовый показатель - с +2,0% до +1,6%.

Представленные данные подтвердили мнение экономистов и руководителей Банка Канады о вероятности дальнейшего замедления потребительской инфляции в Канаде, что делает нерациональным удержание Банком Канады процентной ставки на высоких уровнях.

Напомним, что целевой уровень инфляции для Банка Канады находится в диапазоне 1% - 3%. По итогам же апрельского заседания руководители ЦБ страны сохранили процентную ставку на уровне 5,00%, максимальном значении с 2001 года. Ещё в апреле управляющий Банка Канады Тифф Маклем заявил, что необходимо дополнительное подтверждение последовательного ослабления ценового давления для начала снижения стоимости заимствований. Из представленных же во вторник данных следует, что в Банке Канады получили эти подтверждающие замедление инфляции сведения: в марте канадский годовой индекс потребительских цен CPI находился на отметке +2,9% (против +2,8%, +2,9%, +3,4% ранее) и продолжил замедляться в апреле.

Экономисты по-прежнему ожидают, что Банк Канады снизит процентную ставку три или четыре раза подряд в этом году и еще на 100 б.п. в 2025 году. Первое же снижение ставки Банком Канады ожидается уже в июне.

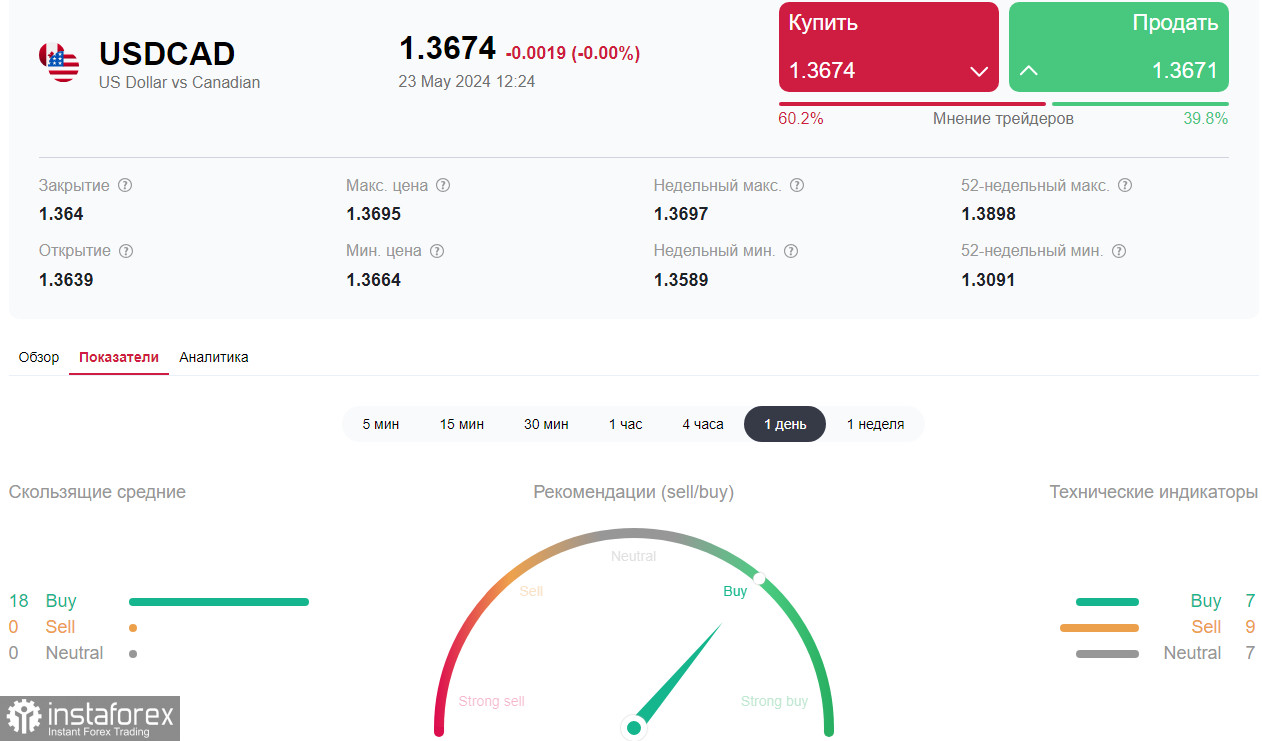

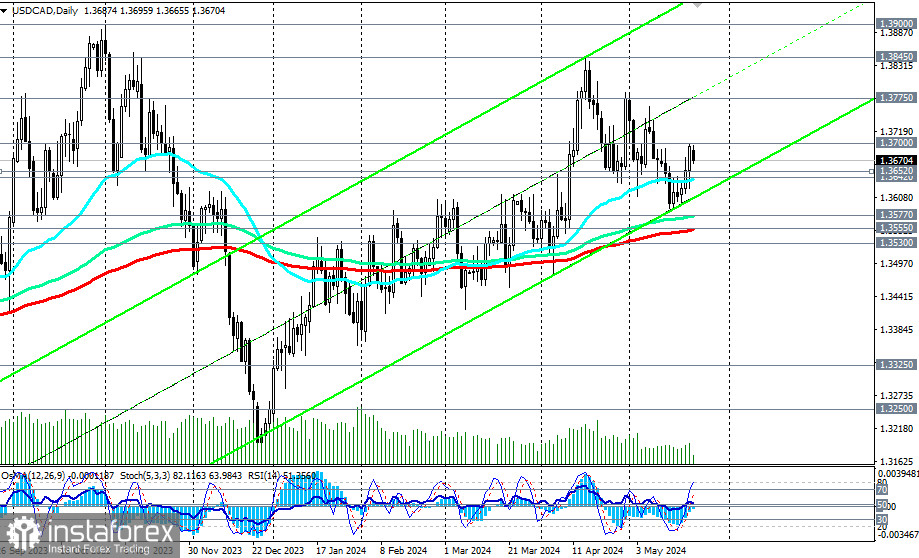

*) см. торговые индикаторы Instaforex по USD/CAD

Снижение цен на нефть, главный экспортный товар Канады также оказывает давление на канадский доллар, в то время как Канада является ведущим экспортером нефти в США.

Первое снижение ставки Банком Канады ожидается уже в июне, в то время как ФРС приступит к смягчению своей политики не ранее сентября и, скорее всего, ближе к концу года. Растущее же расхождение условных кривых, отражающих динамику процентных ставок в Канаде и США, станет в этом случае важным доводом в пользу роста пары USD/CAD в перспективе нескольких месяцев, отметили мы в нашем недавнем обзоре.

Что касается ФРС, то ее руководители проявляют осторожность в отношении прогнозирования сроков начала снижения процентных ставок. При этом они указывают на необходимость сохранения процентных ставок на высоком уровне в течение длительного периода времени, чтобы убедиться в стабильности снижения инфляции в сторону целевого уровня 2%.

В среду были опубликованы протоколы майского заседания ФРС. Из них также следует, что в американском ЦБ темпы замедления инфляции оцениваются как недостаточные, чтобы перейти к смягчению политики. В ФРС ожидают, что для достижения целевого уровня 2,0% может потребоваться несколько больше времени, чем ожидалось ранее.

Напомним, что, согласно представленным на прошлой неделе данным, американский индекс потребительских цен CPI хоть и замедлился в апреле с +0,4% до +0,3% (с +3,5% до +3,4% в годовом выражении), все же остаётся значительно выше целевой отметки 2% (годовой базовый показатель CPI находился в апреле на отметке +3,6%).

Некоторые же члены руководства ФРС не исключают возможности дополнительного ужесточения денежно-кредитной политики, если инфляция в США вновь начнет расти.

На следующей неделе будут опубликованы 2-я оценка динамики ВВП США в 1-м квартале и базовые индексы PCE. Это основной показатель инфляции для Федеральной резервной системы. Он отличается от CPI тем, что измеряет только товары и услуги, ориентированные на отдельных лиц и потребляемые ими. Цены взвешиваются в соответствии с общими расходами на единицу товара, что дает важную информацию о потребительском поведении. Индекс потребительских цен PCE публикуется примерно на 10 - 15 дней раньше индексов CPI и, как правило, привлекает наибольшее внимание. Как сообщил в понедельник член FOMC Филипп Джефферсон, «по оценкам ФРС, базовые цены PCE выросли на +4,1% в годовом исчислении за первые четыре месяца 2024 года». Он считает, что «экономика США растет уверенными темпами, рынок труда остается стабильным», а «говорить о том, что апрельский индекс потребительских цен положил начало новому тренду, слишком рано», еще раз выражая мнение большинства членов FOMC о преждевременности перехода к более мягкой монетарной политике.

Многие экономисты и вовсе склоняются к мнению, что ФРС не будет снижать процентную ставку в этом году, что будет оказывать американскому доллару важную фундаментальную поддержку, т.к. более дорогой американский доллар становится заманчивым инструментом для инвестиций со стороны стратегических инвесторов, предпочитающих медленную, но гарантированную прибыль.

Возвращаясь же к динамике канадского доллара, отметим, что в следующую пятницу Статистическая служба Канады представит данные по динамике канадского ВВП в марте и 1-м квартале, которые могут оказать существенное влияние на CAD и пару USD/CAD в последний торговый день недели и месяца. Предыдущий отчет отразил рост ВВП Канады на +0,2% (в феврале 2024 года) и на +0,2% (+1,0% в годовом выражении) в предыдущем 4-м квартале 2024 года. Если данные за 1-й квартал 2024 года окажутся сильнее предыдущего значения и/или прогноза, то CAD укрепится.

А в эту пятницу 24 мая (в 12:30 GMT) по Канаде будет опубликована статистика по розничным продажам. Экономисты прогнозируют, что показатели отразят нулевую динамику в марте и рост на +0,1% базового показателя (без учёта продаж автомобилей) на +0,1% после -0,3% в предыдущем месяце.

Также в это же время будут опубликованы данные по заказам на товары длительного пользования в США (эти товары требуют значительных инвестиций для их производства, а данные о заказах на них представляют собой опережающий индикатор, отражающий изменение общей стоимости новых заказов, полученных производителями), а в 14:00 (GMT) – финальный индекс потребительского доверия Мичиганского университета (данный индикатор отражает уверенность американских потребителей в экономическом развитии страны. Высокий уровень говорит о росте экономики, в то время как низкий указывает на стагнацию).

Таким образом, начало завтрашней американской торговой сессии может стать весьма интересным и волатильным для пары USD/CAD (подробнее о динамике пары см. в USD/CAD: торговые сценарии на 23 - 24.05.2024).

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română