Черт оказался не таким страшным, как его малевали. В шоковом прогнозе от МВФ эскалация конфликта на Ближнем Востоке должна была привести к взлету цен на нефть на 15% и увеличению стоимости поставок, что в конечном итоге спровоцирует ускорение глобальной инфляции на 0,7 п.п., вынудит ведущие центробанки удерживать ставки на плато и обернется рецессией мировой экономики. Morgan Stanley на фоне происходящих событий повысил свой прогноз по Brent до $94 за баррель в третьем квартале. По факту все оказалось не так плохо.

Иран, похоже, не намерен отвечать на комариный укус Израиля, и конфликт можно считать исчерпанным. Это обстоятельство запустило процесс фиксации прибыли по лонгам по Brent, которые на неделе к 16 апреля увеличились на 31 млн баррелей в эквиваленте. К слову, спекулянты покупали именно североморский сорт, однако по 6 ключевым активам нефтяного рынка в совокупности имели место продажи. Это очередной раз доказывает, насколько важна премия за геополитический риск.

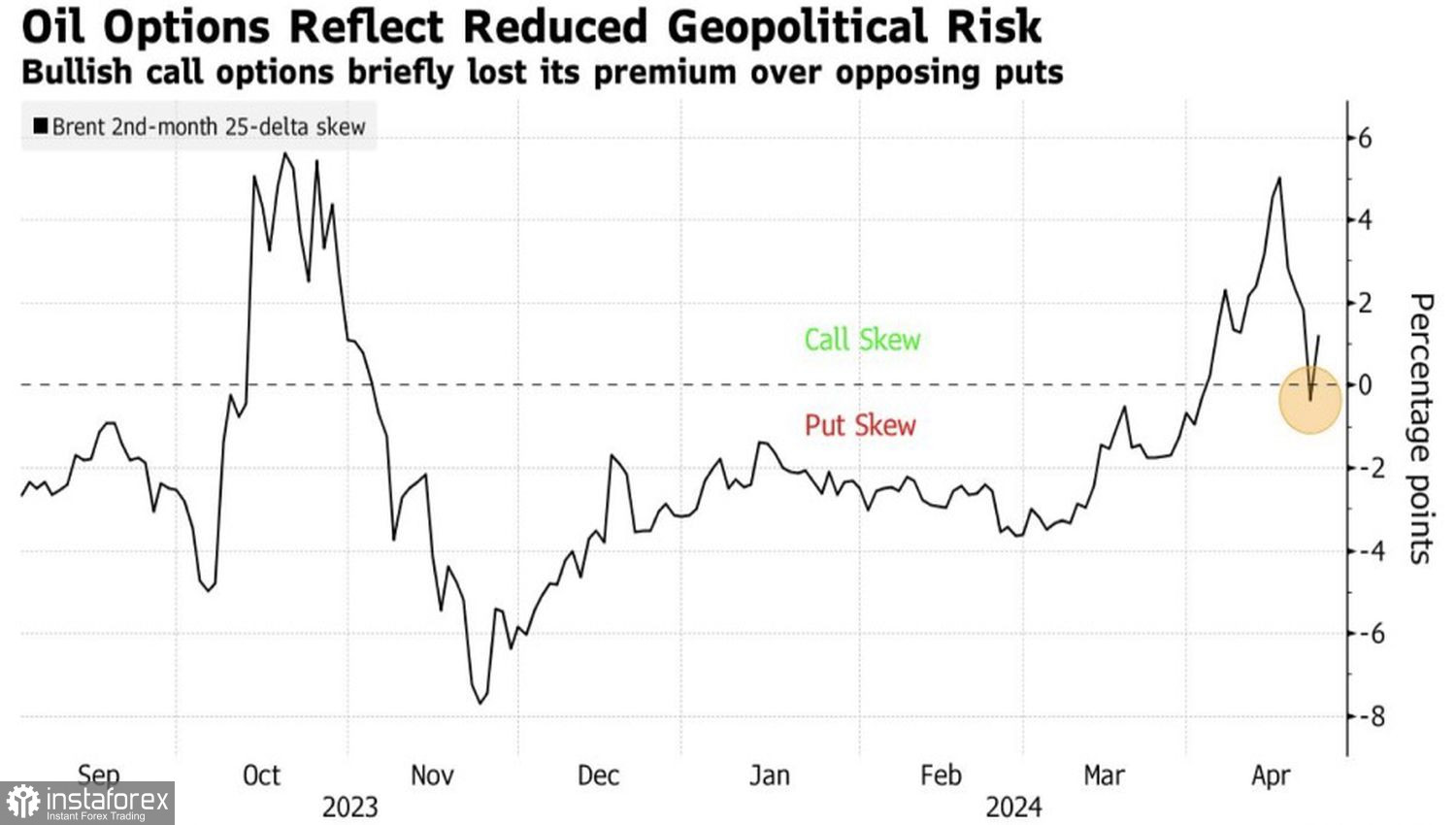

После деэскалации конфликта на Ближнем Востоке она снизилась, о чем свидетельствует динамика инструментов срочного рынка, но не исчезла полностью.

Динамика настроений на срочном рынке нефти

Действительно, после одобрения Конгрессом США новых санкций в отношении Ирана и возобновления Израилем операции в Газе можно ли говорить, что Ближний Восток перестал пылать? На самом деле нежелание Джо Байдена допускать рост цен на нефть, бензин и ускорения инфляции может сделать расширение карательных мер в отношении Тегерана формальностью. Достаточно посмотреть на Россию, в отношении которой Штаты добиваются сокращения валютной выручки, но не поставок на мировой рынок.

По оценкам Rystad Energy, справедливая стоимость Brent составляет $83 за баррель. Остальное – надбавка за геополитический риск. Vanda Insights не видит оснований для серьезного падения североморского сорта от текущих уровней, если только не произойдет прорыв в Газе.

На мой взгляд, рынок отыграл то, что должен был отыграть, и постепенно возвращается к фундаменту. При этом восстановление мировой экономики и выполнение ОПЕК+ обязательств по сокращению добычу делают этот рынок фундаментально сильным. Поводом для покупок Brent может стать улучшение статистики по деловой активности европейских стран и США, что будет расценено как очередная монета в копилку роста глобального ВВП.

Давление на Brent создают высокая доходность казначейских облигаций и сильный доллар США, однако вернуться к 5% ставкам по 10-летним бумагам будет непросто, а многие козыри «американца» уже учтены в его котировках.

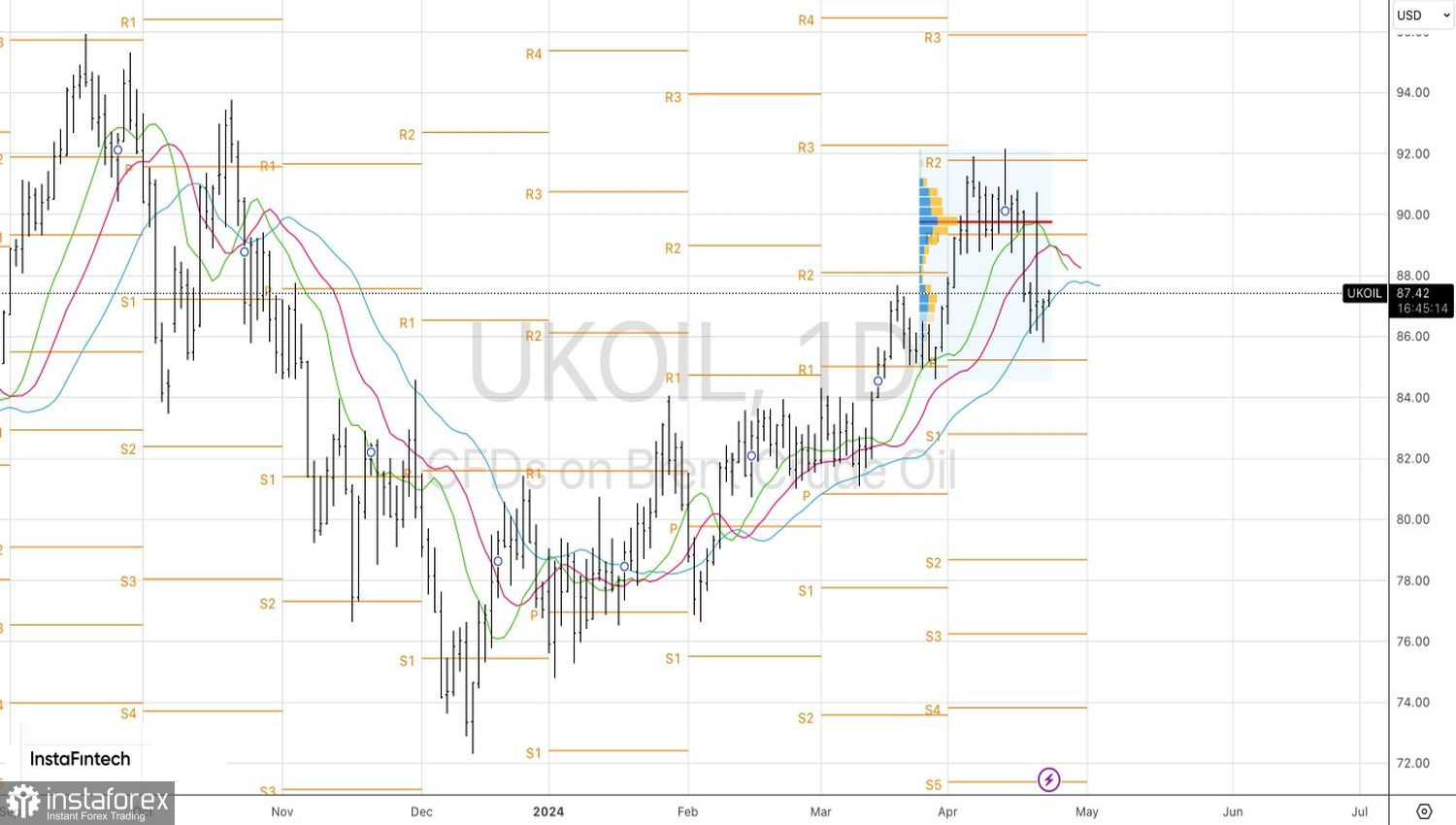

Технически на дневном графике Brent имеет место откат к восходящему тренду. Падение котировок ниже скользящих средних усиливает риски его продолжения. Однако если североморский сорт вернется выше пивот-уровней на $88,1 и $89 за баррель, шансы на восстановление «бычьей» тенденции возрастут. Прорыв важных сопротивления может стать основанием для формирования лонгов по нефти.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română