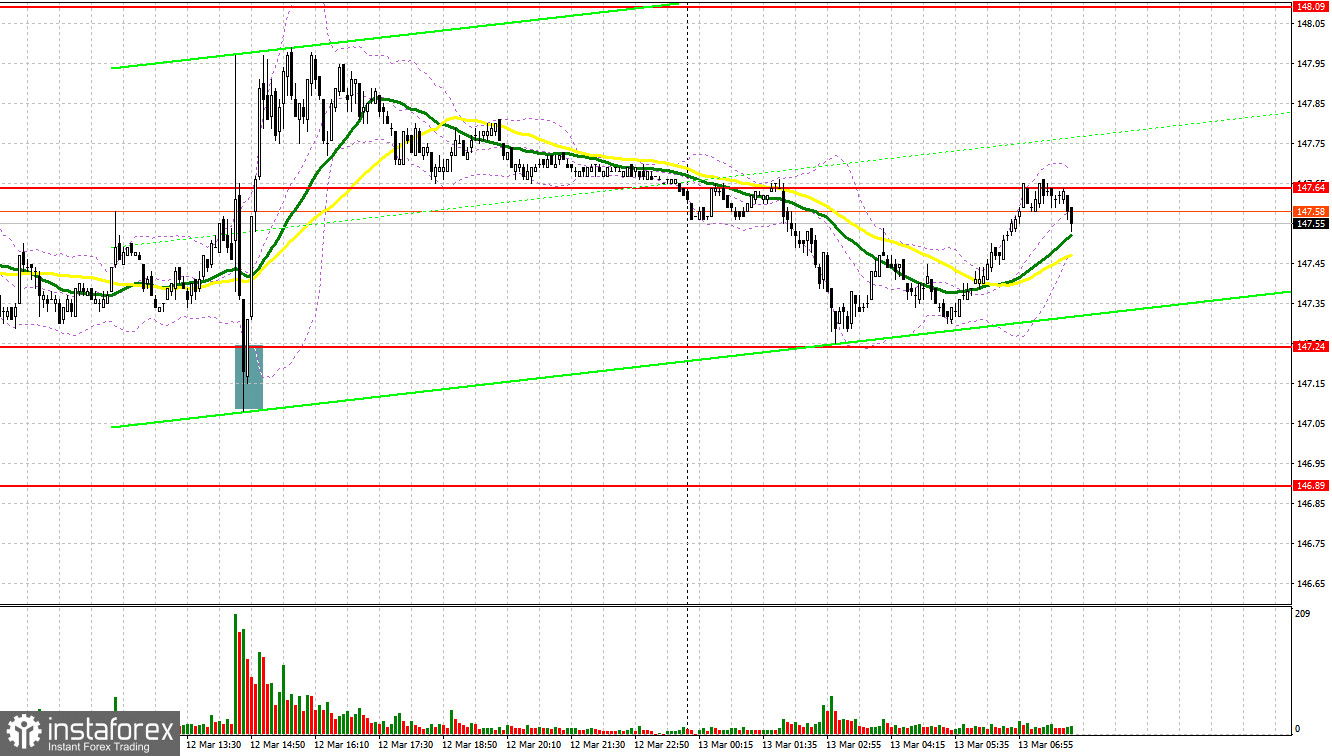

Вчера был образован лишь один сигнал по входу в рынок. Давайте с вами посмотрим на 5-минутный график и разберемся с тем, что там произошло. В своем утреннем прогнозе я обращал внимание на уровень 147.24 и планировал от него принимать решения по входу в рынок. Снижение и формирование ложного пробоя в районе 147.24 привели к сигналу на покупку, однако я не входил в рынок, так как довольно сложно было куда-то поставить подходящий стоп приказ, да и против тренда перед важными данными действовать особо не хотелось. Во второй половине дня еще один ложный пробой в районе 147.24 стал более подходящим сигналом на открытие длинных позиций, что вылилось в рост пары более чем на 60 пунктов.

Для открытия длинных позиций по USD/JPY требуется:

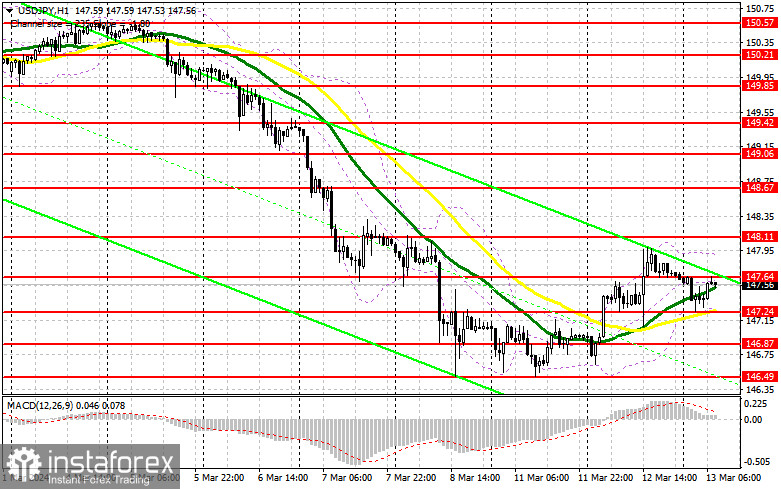

Довольно смешанные данные по инфляции в США привели к укреплению доллара против японской иены. Напомню, что в последнее время рост иены происходит благодаря заявлениям политиков центрального банка о том, что в ближайшее время процентные ставки в Японии могут быть повышены. Но в последнее время что-то с подобного рода новостями и заявлениями стало тихо, так что новых поводов для покупки иены пока нет. Несмотря на это, действовать на текущем рынке лучше всего на снижение. Формирование ложного пробоя в районе ближайшей поддержки 147.24 будет подходящим условием для наращивания длинных позиций. Целью роста выступит сопротивление 147.64. Прорыв и закрепление выше этого диапазона позволят покупателям укрепить свои позиции на рынке, дав шанс на открытие длинных позиций с выходом на 148.11. Самой дальней целью выступит максимум 148.67, где буду фиксировать прибыль. При сценарии снижения пары и отсутствия активности на 147.24 со стороны покупателей давление на пару вернется. В таком случае попытаюсь зайти в рынок в районе 146.87. Но только ложный пробой там будет подходящим условием на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от 146.49 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

В случае роста USD/JPY жду проявления медведей в районе 147.64, где лишь ложный пробой даст хорошую точку входа на продажу с движением к поддержке 147.24. Прорыв и обратный тест снизу вверх этого диапазона нанесут более серьезный удар по позициям быков, что приведет к сносу стоп-приказов и откроет путь к 146.87, что будет значительным успехом для продавцов. Более дальней целью выступит область 146.49, где буду фиксировать прибыль. При варианте роста USD/JPY и отсутствия активности медведей на 147.64, а этот уровень является промежуточным, развитие восходящей коррекции продолжится. Поэтому лучше всего отложить продажи до теста сопротивления 148.11. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 148.67, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

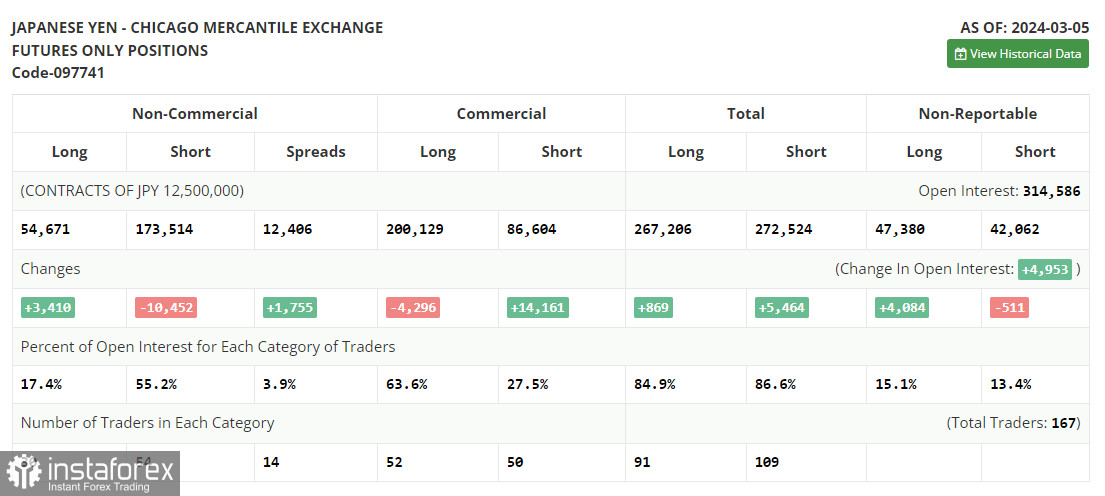

B COT-отчете (Commitment of Traders) за 5 марта наблюдался рост длинных позиций и резкое сокращение коротких. В текущих реалиях, когда Центральный банк Японии всерьез заговорил о необходимости внесения изменений в текущую политику, рост длинных позиций по иене не удивителен. Многие трейдеры ожидают корректировки денежно-кредитной политики уже в марте этого года, что будет и дальше поддерживать спрос на рисковый актив. Однако не забывайте и о политике Федеральной резервной системы, которая сейчас опирается на данные по инфляции. Новая порция статистики как раз ожидается в ближайшее время, так что доллар может серьезно поправить свое положение на рынке. В последнем COT-отчете говорится, что длинные некоммерческие позиции выросли на 3 410, до уровня 54 671, тогда как короткие некоммерческие позиции сократились на 10 452, до уровня 173 514. В итоге спрэд между длинными и короткими позициями вырос на 1 755.

Сигналы индикаторов:

Средние скользящие

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на рыночную неопределенность.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 147.24.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română