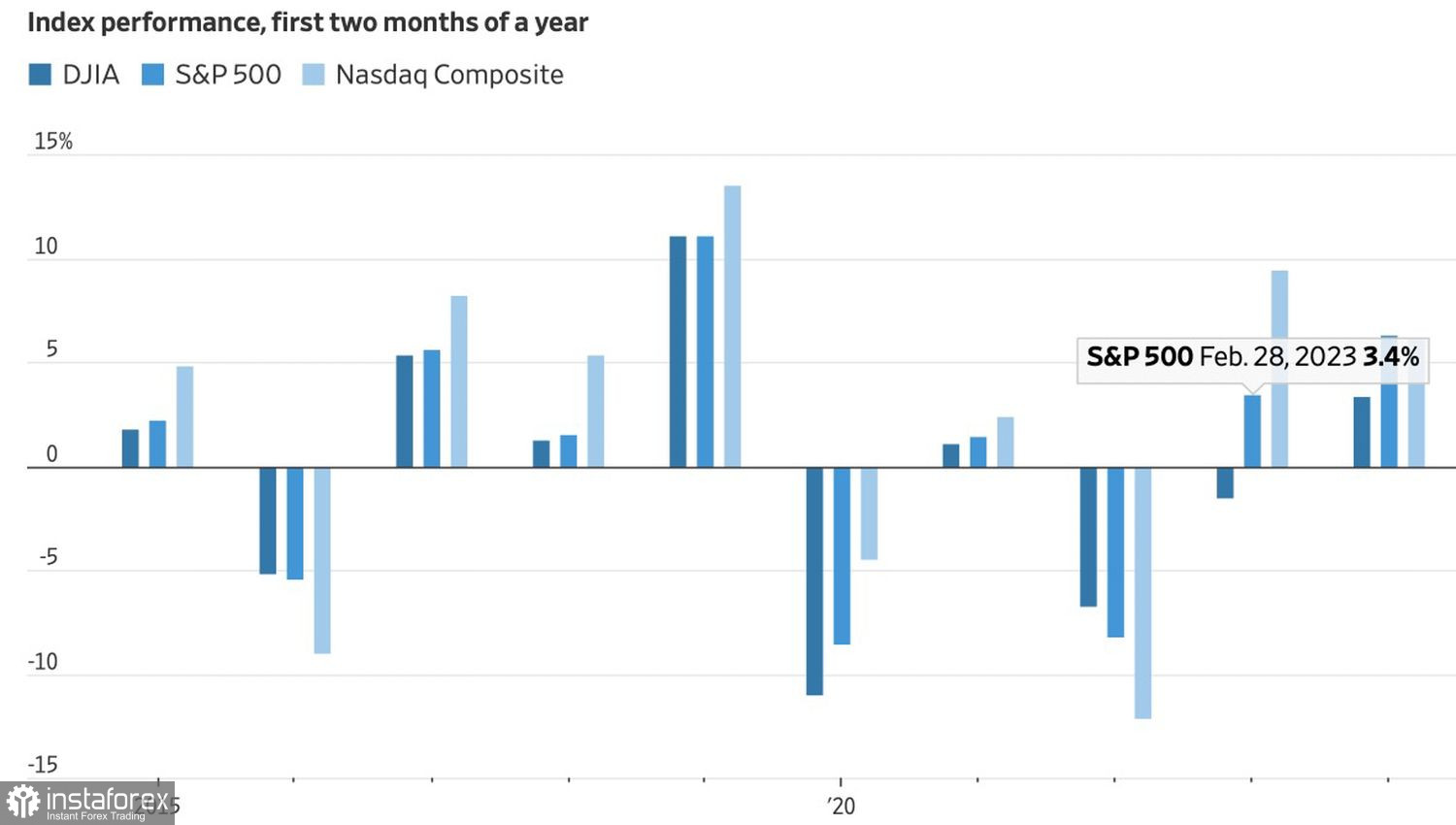

Американские фондовые индексы готовы отметиться лучшим стартом с 2019 на фоне ожиданий смягчения денежно-кредитной политики ФРС, разгона экономики США и сильных корпоративных отчетов. S&P 500 и Nasdaq Composite прибавили в январе-феврале более 6%, индекс Доу-Джонса около 3,3%, а приток капитала в фонды американских акций не ослабевает. По данных Deutsche Bank из $15 млрд чистого притока в мировые долевые бумаги за неделю, $12,2 млрд идут в Штаты. Есть ли у фондовых индексов потолок?

Динамика фондовых индексов США на старте года

S&P 500 смог пройти испытание рынком, который изменил свое мнение на судьбу ставки по федеральным фондам. Если в конце 2023 деривативы ожидали ее снижения на 150 б.п., до 4%, то в настоящее время их прогнозы соответствуют декабрьским оценкам FOMC. Речь идет о трех актах монетарной экспансии ФРС в 2024. Такие корректировки привели к лидерству доллара США в гонке валют Большой десятки и к росту доходности казначейских облигаций.

В теории это создает встречный ветер для фондовых индексов, так как существенная часть выручки компаний идет от экспорта, а сила американской валюты ее снижает. Одновременно рост ставок долгового рынка США увеличивает стоимость затрат на привлечение капитала и ухудшает финансовые результаты компаний. Все это остается за пределами внимания инвесторов, которые сосредоточились на силе американской экономики и технологиях искусственного интеллекта.

Скептики кивают на тот факт, что основная заслуга в ралли S&P 500 принадлежит акциям Великолепной семерки. При этом соотношение фондового индекса с расчетным показателем, имеющим одинаковый удельный вес для всех бумаг, достигло максимальных отметок со времен мирового экономического кризиса 2008. Это позволяет «медведям» надеяться на скорый откат.

Динамика соотношений S&P 500 и расчетного индекса

Goldman Sachs вылил ушат холодной воды на горячие головы продавцов, заявив, что, если экономика США продолжит оставаться такой же горячей, как сейчас, расти будет не только Великолепная семерка, но и другие акции.

На сегодняшний день веского аргумента для серьезной коррекции S&P 500 найти непросто. Сделать это попытался JP Morgan, напомнивший о трех волнах инфляции в 1970-х, которые заставили ФРС возобновить цикл ужесточения денежно-кредитной политики. Это привело к двойной рецессии и к падению фондовых индексов США. Но стратеги компании ошиблись уже дважды по итогам двух предыдущих лет. Есть ли основания им верить сейчас? Посмотрим, как на рынок акций повлияет релиз данных по американскому PCE за январь. Этот индекс инфляции интересует ФРС, значит стоит за ним понаблюдать.

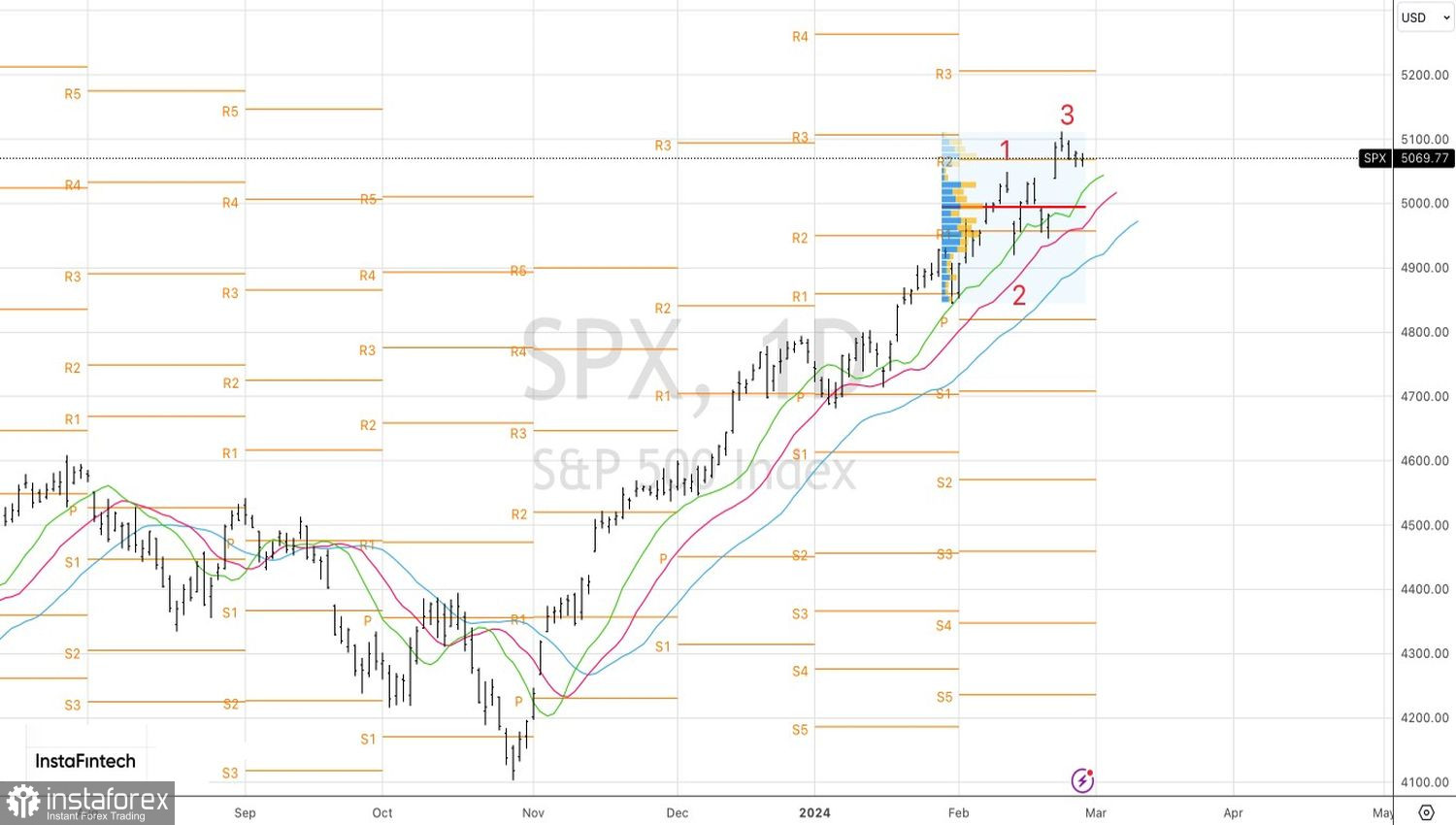

Технически на дневном графике S&P 500 в силе восходящего тренда сомневаться не приходится. Первый из двух таргетов на 5100 и 5200 по ранее поставленным длинным позициям выполнен. Последовавший за этим откат выглядит закономерным. Пока фондовый индекс торгуется выше справедливой стоимости 4995, следует сохранять акцент на покупки.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română