В последнее время мы получили очень много различной информации из источников в ЕЦБ. В январе я уже говорил, что обилие информации чаще путает участников рынка, чем дает им подсказку, когда ожидать первого раунда понижения ставок. Часть политиков ЕЦБ считает, что к смягчению нужно приступать скорее раньше, чем позже. Часть – наоборот. Кристин Лагард говорил о начале лета в качестве возможного первого раунда смягчения. Однако с тех пор прошло уже достаточно много времени, а в конце текущей недели выйдут данные по инфляции в Германии и Евросоюзе, которые могут заставить подкорректировать прогнозы президента ЕЦБ.

Если инфляция снизится в ЕС до 2,5%, то уже на следующем заседании после мартовского ЕЦБ будет иметь моральное право понизить ставки. Безусловно, если следующие отчеты по инфляции не укажут на новое ускорение, риски чего тоже сохраняются. Если же все будет идти по плану ЕЦБ, то он может начать смягчение политики даже раньше, чем ФРС. В такой сценарий я пока не верю, но факт остается фактом: рынок переносит сроки ожидания первого снижения в США на более позднее время.

Франсуа де Гало, президент ЦБ Франции, принадлежит к «голубиному крылу» в Совете управляющих ЕЦБ. Он считает, что экономику не следует приносить в жертву ценовой стабильности, не следует дожидаться рецессии. Де Гало заявил на этой неделе в интервью французскому изданию, что не стоит опасаться первого снижения ставок, так как после этого у регулятора останется достаточно пространства для маневров. Если даже инфляция вновь начнет ускоряться, можно будет поставить на паузу процесс смягчения. В любом случае ЕЦБ не собирался понижать ставку на каждом заседании. Паузы будут, а нагрузка на экономику снизится.

Кристин Лагард занимает противоположную позицию. Она считает, что преждевременное понижение ставок может привести в будущем к откату назад (обратному повышению ставок), если инфляция начнет преподносить неприятные сюрпризы. Однако для меня очевидно, что «голубиные» настроения в ЕЦБ продолжают назревать и набирать силу, что негативно для европейской валюты.

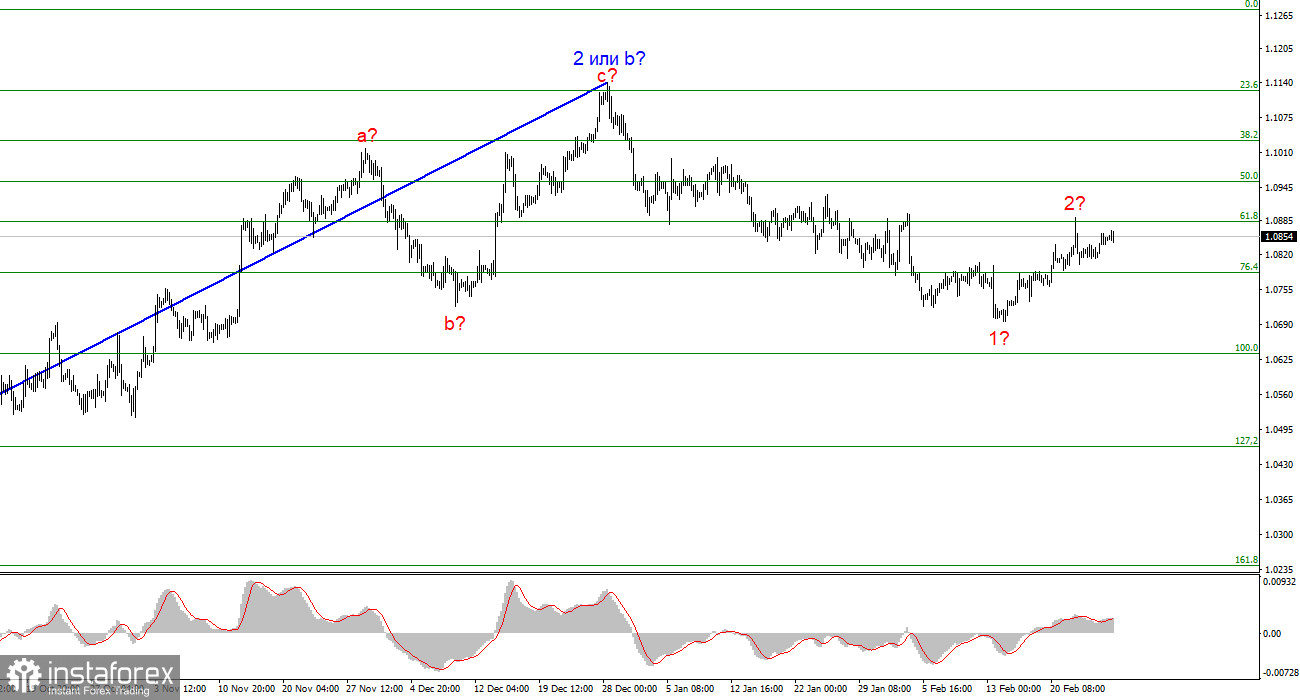

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. Волна 2 или b приняла завершенный вид, поэтому в ближайшее время я ожидаю продолжения построения импульсной нисходящей волны 3 или с со значительным снижением инструмента. Сейчас строится внутренняя коррекционная волна, которая может завершиться уже сегодня-завтра. Я продолжаю рассматривать только продажи с целями, находящимися около расчетной отметки 1,0462, что соответствует 127,2% по Фибоначчи.

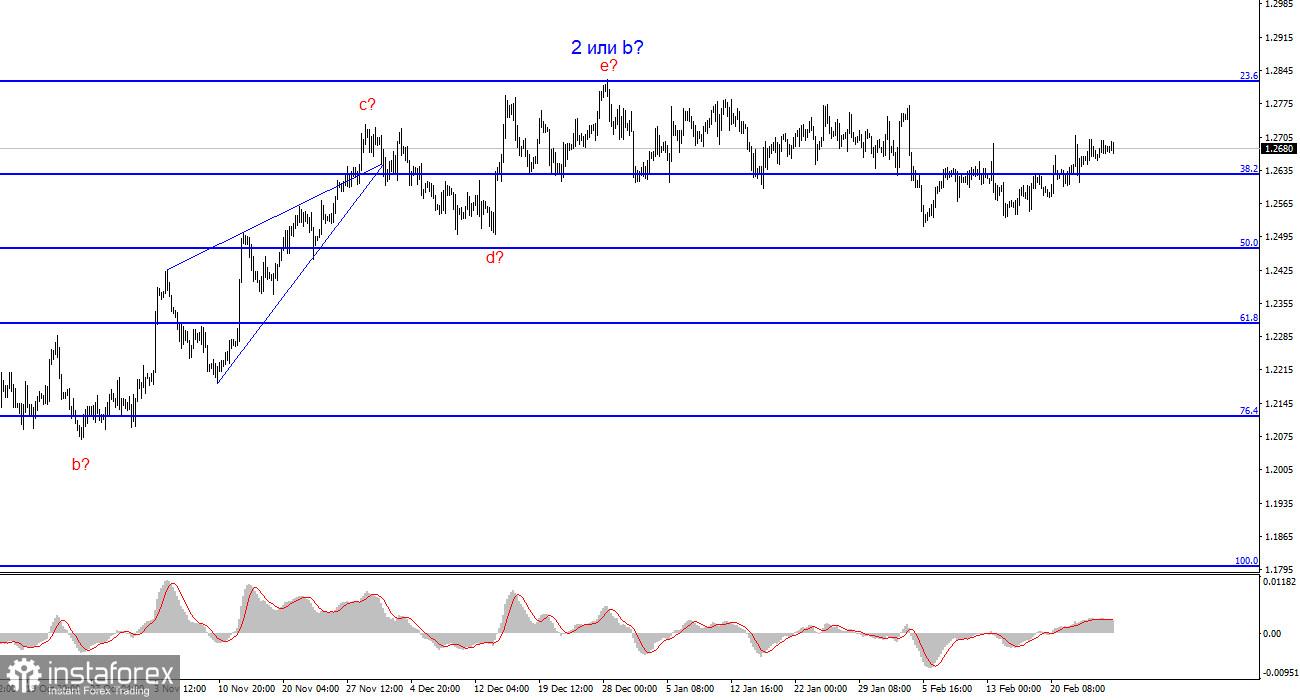

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, потому что волна 2 или b не может длиться вечно, как и боковик. Удачная попытка прорыва отметки 1,2627 стала сигналом для продаж. Однако в данное время я могу выделить также новый боковик с нижней границей на отметке 1,2500. Эта отметка и является для меня сейчас предельной в падении британца. Волна 3 или с понижательного участка тренда все никак не начинается.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română