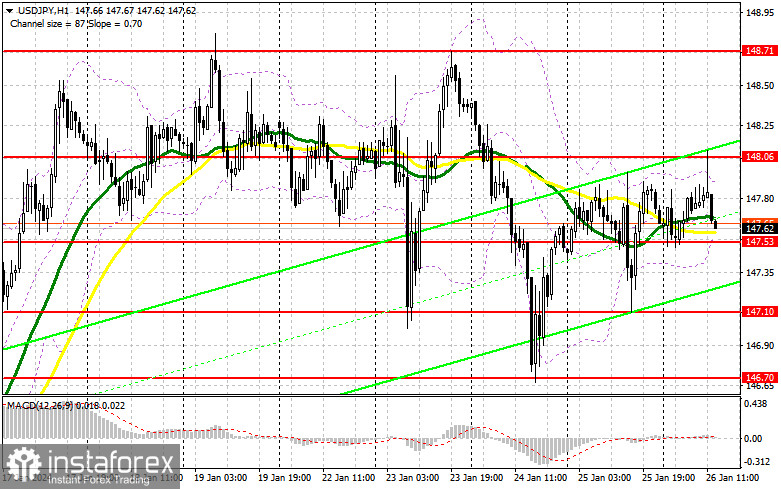

В своем утреннем прогнозе я обращал внимание на уровень 147.92 и планировал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Рост и формирование ложного пробоя на 147.92 привели к точке входа на продажу доллара, что вылилось в падение пары более чем на 30 пунктов. На вторую половину дня техническая картина была немного пересмотрена.

Для открытия длинных позиций по USD/JPY требуется:

Все зависит от данных по США и, в частности, от индекса расходов на личное потребление. Если цифры совпадут с ожиданиями экономистов, тогда внимание следует сосредоточить на росте расходов и доходов американцев. Восстановление этих показателей может привести к еще одному укреплению USD/JPY во второй половине дня. По этой причине наиболее приемлемым для меня сценарием в текущих условиях будут покупки на снижении в районе новой поддержки 147.53, образованной по итогам первой половины дня. Лишь формирование там ложного пробоя станет подтверждением правильного условия по входу в длинные позиции в расчете на восстановление к 148.06 – сопротивление, также образованное по итогам европейской сессии. Прорыв и обратный тест сверху вниз этого диапазона приведут к еще одному варианту по наращиванию длинных позиций, способному подтолкнуть USD/JPY вверх в район 148.71. Самой дальней целью выступит область 149.32, где собираюсь фиксировать прибыль. При сценарии снижения пары и отсутствия активности со стороны покупателей на 147.53 во второй половине дня давление на доллар сохранится, что приведет к продолжению нисходящей коррекции. Однако на крупную распродажу ставить не буду. Попытаюсь зайти в рынок в районе 147.10. Только ложный пробой там будет хорошим условием на открытие длинных позиций. Покупать USD/JPY сразу на отскок планирую только от минимума в районе 146.70 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по USD/JPY требуется:

Продавцы проявили себя, но выбраться за пределы бокового канала пока не удалось. Активная защита середины диапазона уже является хорошим достижением, особенно учитывая, какой рынок мы наблюдаем в последнее время. Слабые данные по США могут помочь защитить 148.06 уже в ходе американской сессии. Открывать короткие позиции предпочту там только на ложном пробое с целью падения в район 147.53, где расположились средние скользящие, играющие на стороне быков. Прорыв и обратный тест снизу-вверх этого диапазона нанесут более серьезный удар по позициям покупателей, что приведет к сносу стоп-приказов и откроет путь к 147.10. Самой дальней целью выступит область 146.70, где собираюсь фиксировать прибыль. При варианте роста USD/JPY, и отсутствия активности на 148.06 во второй половине дня, а для этого подойдут данные по росту расходов потребителей, покупатели продолжат наращивать преимущество. В таком случае лучше всего отложить продажи против тренда до теста следующего сопротивления 148.71. При отсутствии движения вниз и там я буду продавать USD/JPY сразу на отскок сразу от 149.32, но лишь в расчете на коррекцию пары вниз на 30-35 пунктов внутри дня.

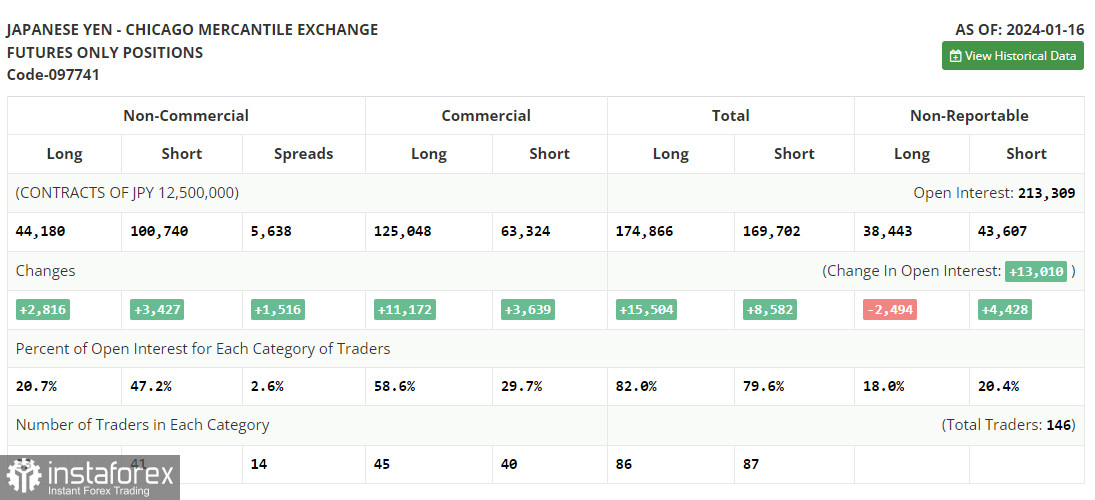

B COT-отчете (Commitment of Traders) за 16 января наблюдался рост длинных и коротких позиций. Совсем недавно вышли данные по инфляции в Японии, и цифры были не совсем радужные. Замедление ценового давления может оказать ограничительное влияние на Центральный банк Японии, который все чаще и чаще задумывается над сворачиванием сверхмягкой денежно-кредитной политики. В ближайшее время пройдет заседание регулятора, где будет принято решение сохранить ставки без изменений. Очень важно, как управляющий Центральным банком охарактеризует будущую политику и не изменит ли своих планов по ее нормализации в первой половине этого года. Если все будет идти по плану, давление на пару USD/JPY может вернуться. В последнем COT- отчете говорится, что длинные некоммерческие позиции выросли на 2 816, до уровня 44 180, тогда как короткие некоммерческие позиции подскочили на 3 427, до уровня 100 740. В итоге спрэд между длинными и короткими позициями вырос на 1 516.

Сигналы индикаторов:

Средние скользящие

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на боковой характер рынка.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 147.53.

Описание индикаторов:

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 50. На графике отмечена желтым цветом;

• Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период – 30. На графике отмечена зеленым цветом;

• Индикатор MACD (Moving Average Convergence/Divergence – схождение/расхождение скользящих средних) Быстрое EMA – период 12. Медленное EMA – период 26. SMA – период 9;

• Bollinger Bands (Полосы Боллинджера). Период – 20;

• Некоммерческие трейдеры – спекулянты, такие как отдельные трейдеры, хедж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

• Длинные некоммерческие позиции представляют суммарную длинную открытую позицию некоммерческих трейдеров;

• Короткие некоммерческие позиции представляют суммарную короткую открытую позицию некоммерческих трейдеров;

• Суммарная некоммерческая нетто позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română