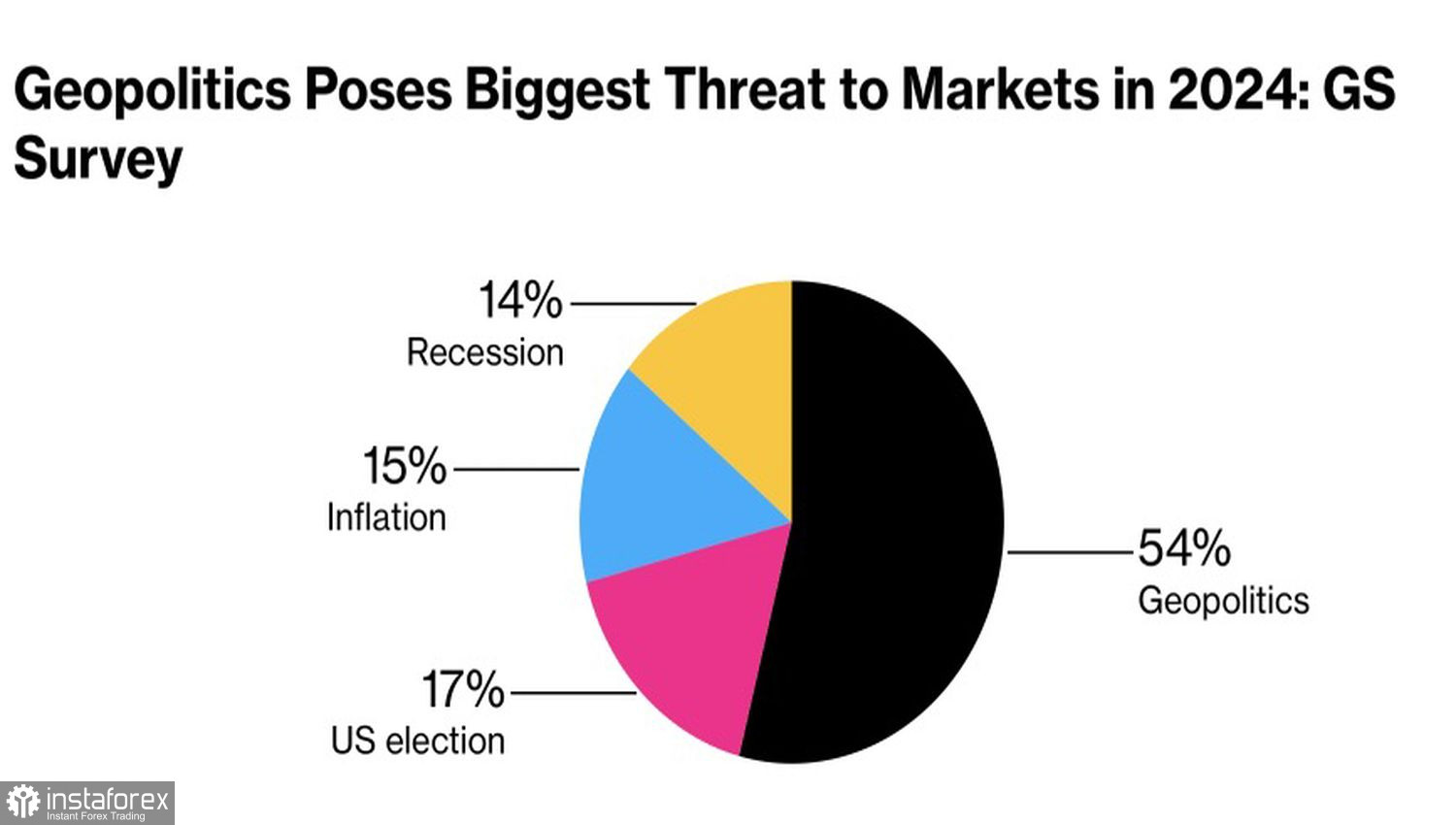

Золото начало 2024 не в самом лучшем расположении духа. Несмотря на рост геополитической напряженности на Ближнем Востоке, драгметалл потерял около 2% своей стоимости с начала января. А ведь клиенты Goldman Sachs именно геополитику и выборы президента США называют главными рисками для рынков в новом году. Они обошли господствующие на протяжении нескольких предыдущих лет инфляцию и рецессию.

Основные риски для рынков в 2024

На самом деле золото продолжает проявлять повышенную чувствительность в монетарной политике ФРС. И уменьшение вероятности снижения ставки по федеральным фондам на 25 б.п. на мартовском заседании FOMC с 80% до 52% стало катализатором не только укрепления доллара США, но и падения котировок XAU/USD.

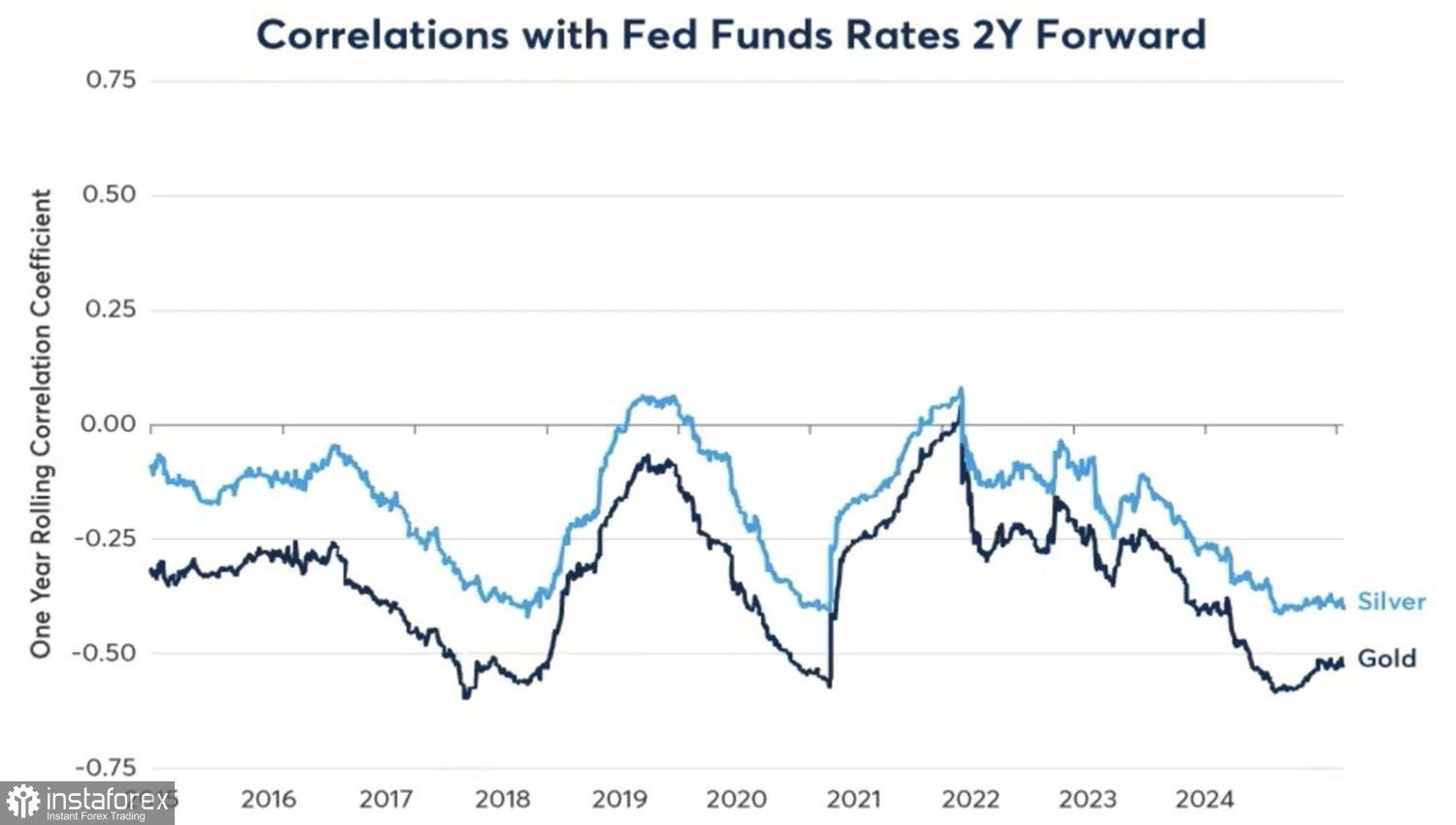

Согласно исследованиям CME Group, драгметалл реагирует на ожидаемую срочным рынком ставку через два года. С октября 2018 по июнь 2020 фьючерсы перешли от ее ценообразования с 3% до почти нуля, что позволило золоту вырасти с $1200 до $2080 за унцию. То есть на 73%. Однако в 2021-2022 показатель увеличился с нуля до 4,5%, что стало плохой новостью для драгметалла. В настоящее время он вновь падает, что позволяет говорить о «бычьих» перспективах XAU/USD.

Динамика корреляции золота с ожидаемой ставкой ФРС

С другой стороны, CME Group отмечает, что в котировках уже заложено снижение ставки по федеральным фондам на 200 б.п. в 2024-2025. Поэтому для продолжения ралли золоту, вероятнее всего, потребуется падение стоимости заимствований до 3% к середине следующего года. Судя по оптимистичным прогнозам JP Morgan о взлете драгметалла к $2175 за унцию в четвертом квартале и до $2300 за унцию в третьем квартале 2025, банк в это верит. На мой взгляд, напрасно.

По моему мнению, ФРС не станет настолько агрессивно ослаблять денежно-кредитную политику. Сильные рынки труда и экономика США, с одной стороны, возобновление перебоев с поставками из-за геополитических конфликтов, с другой, рискуют обернуть вспять дезинфляционные процессы. Высокая инфляция может вернуться, а работа Федрезерва по ее снижению пойдет насмарку. Лучший вариант – присесть на обочину и понаблюдать за происходящим, по меньшей мере до июня. При таком раскладе золото продолжит находиться под давлением.

Помочь ему может разве что ухудшение макростатистики по Штатам. Не желая допустить рецессии, Федрезерв начнет заранее снижать ставки. Так, экс-глава ФРБ Сент-Луиса Джеймс Буллард считает, что ФРС ослабит денежно-кредитную политику еще до того, как PCE опустится к таргету 2%. Дескать, в случае затягивания паузы может возникнуть необходимость повышения ставки сразу на 50 б.п. Это станет плохим сигналом для рынков, свидетельствующим о серьезных проблемах в экономике США.

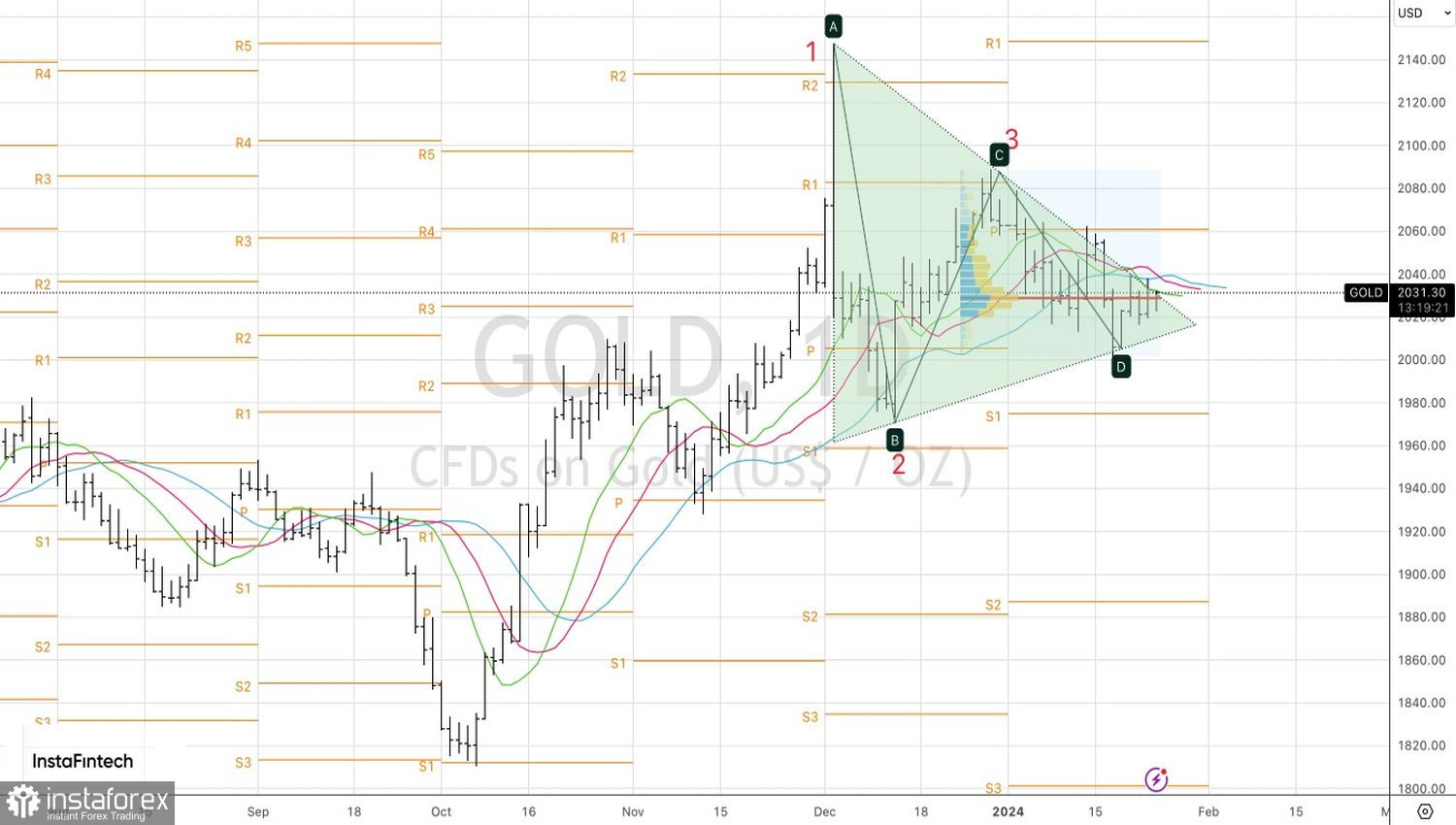

Технически на дневном графике драгметалла был сформирован треугольник посте паттерна 1-2-3. Пружина сжимается, и выстрел вот-вот произойдет. Поэтому имеет смысл поставить отложенные ордера на покупку на уровне $2040 за унцию, на продажу – на уровне $2012.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română