По итогам завершившегося сегодня заседания руководители Резервного банка Австралии решили оставить процентную ставку без изменений, на уровне 4,35%.

На предыдущем, ноябрьском заседании процентная ставка была повышена на 0,25% в целях борьбы с высокой инфляцией в стране.

«Совет директоров по-прежнему решительно настроен на возвращение инфляции к целевому уровню», - говорилось в сопутствующем заявлении по денежно-кредитной политике. В опубликованном позднее протоколе данного заседания говорилось, что если не принять меры сейчас, то в начале 2024 года могут потребоваться более масштабные действия, которые окажут разрушительное воздействие на экономику.

Австралийский доллар резко укрепился после данного, ноябрьского решения РБА.

И вот сегодня было принято решение не менять текущие параметры монетарной политики РБА.

В настоящий момент годовая инфляция в Австралии удерживается на уровне 5,4%. Однако, руководители австралийского ЦБ выразили надежу на то, что текущая ограничительная политика будет способствовать возвращению инфляции к целевым уровням в диапазоне 2,0% – 3,0%.

"Потребуется ли дальнейшее ужесточение денежно-кредитной политики для обеспечения возвращения инфляции к целевому уровню в разумные сроки, будет зависеть от поступающих данных и меняющейся оценки рисков", по их мнению.

Таким образом, РБА стал еще одним крупнейшим мировым ЦБ, который встал на путь стабилизации монетарной политики в текущих параметрах, а австралийский доллар резко снизился после данного решения РБА, в том числе в паре AUD/USD, продолжив падение, возобновившееся накануне (более подробно см. в AUD/USD: торговые сценарии на 05.12.2023).

На следующей неделе свои заседания помимо ФРС проведут ЕЦБ, Банк Англии, НБ Швейцарии.

Если в отношении ФРС все еще существует некоторая интрига – будет или нет еще одно повышение процентной ставки, то руководители ЕЦБ, Банка Англии и НБ Швейцарии, скорее всего, воздержатся от повышений.

Теперь в полной мере встает вопрос - кто из крупнейших мировых ЦБ первым перейдет к смягчению своей монетарной политики. Также в динамике национальных валют, помимо макро данных и динамики доходности гособлигаций, будет иметь значение соотношение величин процентных ставок, уровень реальной процентной ставки (реальная процентная ставка приблизительно равна разнице между ключевой процентной ставкой и уровнем инфляции).

Пока что здесь преимущество сохраняется у американского доллара, который, к тому же, в поседение дни вновь стал пользоваться спросом на фоне роста напряжённости на Ближнем Востоке как защитный актив. И по динамике его индекса DXY это хорошо видно: индекс прекратил падение (после публикации ноябрьских данных по инфляции в США) и почти непрерывно растет в последние 4 торговых дня.

Доллар также «отыгрывает» предварительные данные по ВВП за 3-й квартал, опубликованные на прошлой неделе и которые указали на рост ВВП на +5,2% (против предыдущего значения +2,1% при прогнозе в +4,9%).

Участники рынка постепенно сдвигают свое внимание к предстоящему заседанию ФРС, последнему в этом году. Оно состоится 12 и 13 декабря. Выступавший же в конце прошлой недели глава ФРС Джером Пауэлл заявил, что цикл ужесточения монетарной политики еще не завершен, а в случае необходимости процентная ставка может быть вновь повышена.

«Инфляция все еще значительно выше целевого показателя, но движется в правильном направлении», - сказал Пауэлл, отметив также, что «говорить о том, что монетарная политика является достаточно ограничительной, преждевременно», и «ФРС поднимет ставки, если это необходимо для снижения инфляции».

Завтра же свое решение по данному вопросу вынесет руководство Банка Канады. Оно будет опубликовано в 15:00 (GMT).

Как следует из недавно представленных данных, ВВП Канады вырос на +0,1% в сентябре, однако, резко снизился в 3-м квартале (-0,3% против +0,3% роста во 2-м квартале и на -1,1% в годовом выражении, гораздо хуже прогноза о росте на +0,2%).

К тому же безработица продолжила расти в отсчетном месяце: 5,8% в ноябре против 5,7% в октябре, 5,5% в сентябре, августе и июле, 5,4% в июне, 5,2% в мае, 5,0% в апреле, марте, феврале, январе 2023 года.

Рост безработицы на фоне замедления экономического роста – сильнейший негативный фактор для национальной валюты. К тому же на канадский доллар негативно влияет продолжающееся падение нефтяных цен.

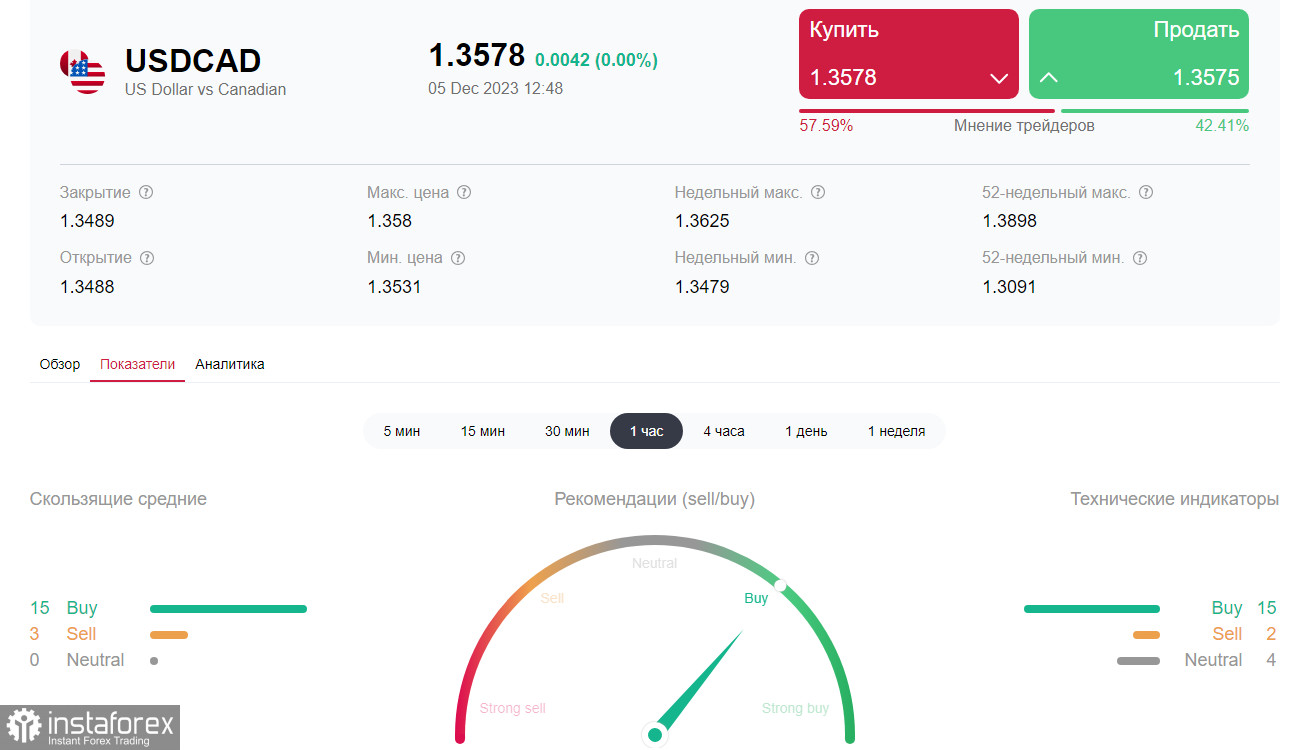

*) см. торговые индикаторы Instaforex по USD/CAD

Как известно, по результатам встречи 30 ноября, представители стран-членов ОПЕК+ не смогли согласовать объёмы общего дополнительного сокращения добычи на 2024 год, что говорит о разногласиях в нефтяном картеле. К тому же другие крупные нефтедобывающие страны, не входящие в ОПЕК+, наращивают добычу, что также негативно сказывается на нефтяных ценах.

От итогов завтрашнего заседания Банка Канады и заявлений, которые будут сделаны его руководителями, во многом будет зависеть динамика канадского доллара на предстоящие несколько недель.

Скорее всего, процентная ставка Банка Канады будет сохранена на прежнем уровне 5,0%, а в сопутствующих заявлениях будут намеки на возможность скорого перехода к более мягкой политике. Рынки уже оценивают возможность снижения ставки в Канаде на 100 б.п. в 2024 году.

*) см. также наш недавний обзор «USD/CAD: нефть, рынок труда, ВВП, инфляция»

С технической же точки зрения USD/CAD остаётся в зоне среднесрочного (выше уровня поддержки 1.3520), долгосрочного (выше уровня поддержки 1.3175), глобального (выше уровня поддержки 1.2700) бычьих рынков. Прорыв важного краткосрочного уровня сопротивления 1.3589 станет подтверждающим сигналом для возобновления длинных позиций (более подробно и альтернативный сценарий см. в USD/CAD: торговые сценарии на 05.12.2023).

*) открыть торговый счет в Instaforex

**) зарегистрироваться в системе копирования сигналов Instaforex

***) инвестировать в ПАММ-системе Instaforex

****) стать поставщиком сигналов или управляющим инвестиционным портфелем в Instaforex

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română