Все когда-нибудь заканчивается. И хорошее, и плохое. Банку Японии пора избавляться от ультра-мягкой монетарной политики. Мало того что инфляция 19-й месяц подряд превышает таргет 2%, так еще и убытки от находящихся на балансе BoJ облигаций в апреле-сентябре выросли до £10,5 трлн. Это эквивалентно $70,7 млрд и более чем в 6 раз превышает убытки за весь 2022/2023 финансовый год. Само по себе это не заставит Кадзуо Уэду отказаться от политики отрицательных ставок, но в качестве одного из аргументов использоваться может. Тем лучше для «медведей» по USD/JPY.

Нельзя сказать, что новый глава Банка Японии сидит сложа руки. Под его руководством уже был расширен диапазон таргетируемой доходности 10-летних облигаций до +/-1%, после чего его границы стали гибкими. Избавление от наследия прошлого идет. Другое дело, что если ускорить этот процесс, можно навредить как собственной экономике, так и финансовым рынкам.

Не секрет, что Страна восходящего солнца является крупнейшим держателем казначейских облигаций США. Если BoJ начнет нормализовать монетарную политику, велик риск репатриации капитала в Азию, что подтолкнет доходность по долгам вверх и окажет давление на мировую экономику. Уже в конце 2022 японские банки, страховые компании и пенсионные фонды уменьшили запасы облигаций США до $550 млрд по сравнению с $840 млрд за два года до этого. В 2023 процесс сдерживался слабой иеной, однако в 2024 он рискует ускориться.

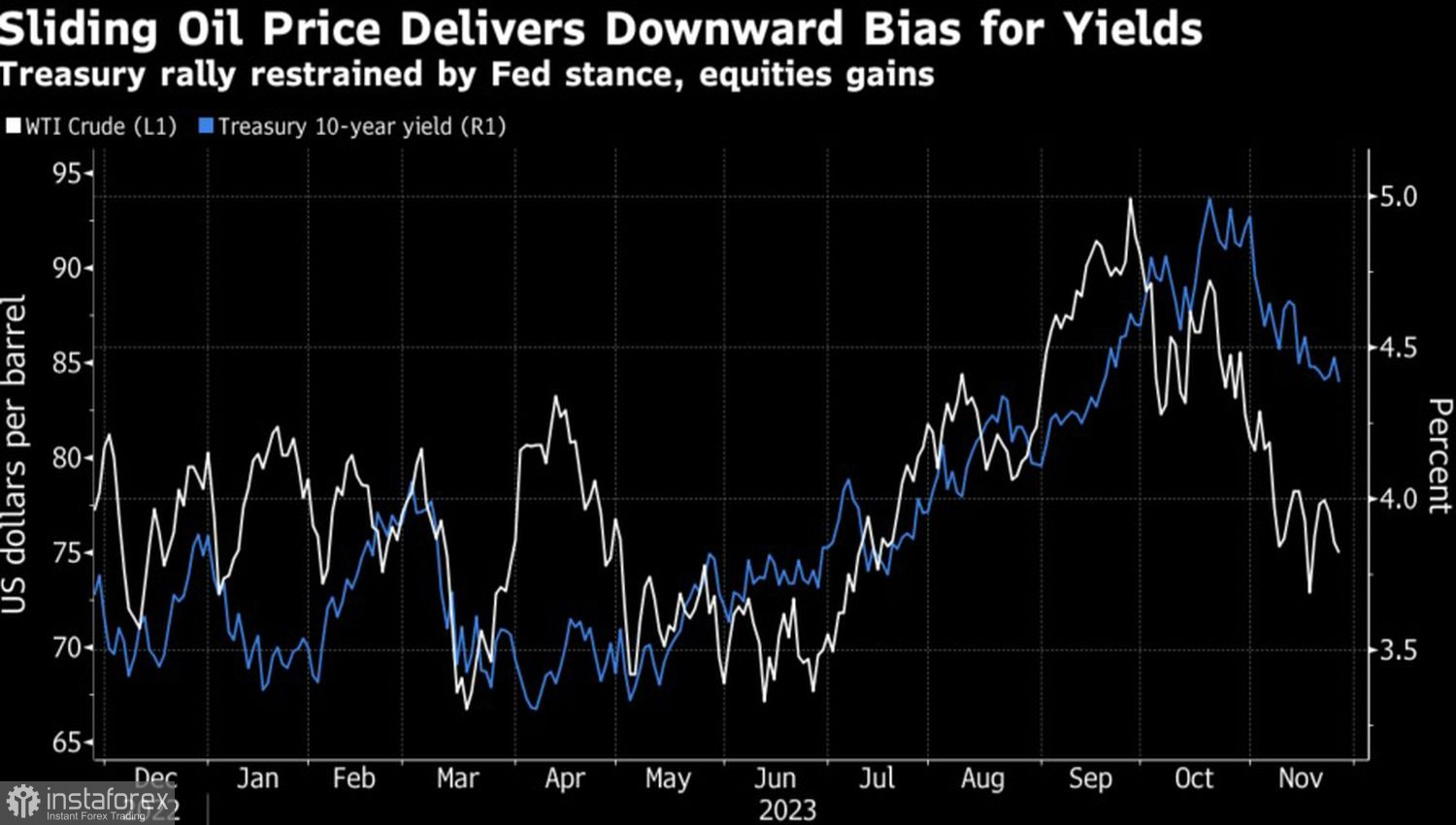

Замедление американской инфляции дает рынкам основания прогнозировать снижение ставки по федеральным фондам на 100 б.п. до 4,5%. Это приводит к падению доходности долговых обязательств и доллара США. При этом снижение цен на нефть приблизительно на 20% от уровней сентябрьских максимумов способно ускорить этот процесс.

Динамика доходности облигаций США и цен на нефть

Таким образом, «медведи» по USD/JPY извлекут двойную выгоду. Как стране-импортеру энергетических товаров Японии выгодно падение цен на черное золото. Одновременно снижение доходности казначейских облигаций США сужает спред с их японскими аналогами и приводит к укреплению иены против американского доллара.

В основе последнего процесса лежит дивергенция в монетарной политике ФРС и BoJ. Если Кадзуо Уэде ничего не остается, как постепенно отказываться и от таргетирования кривой доходности, и от отрицательных ставок, и от QE, то Джером Пауэлл и его команда должны задуматься над необходимостью ослабления денежно-кредитной политики. Ее расхождение в США и Стране восходящего солнца может сделать иену главным фаворитом Forex в 2024.

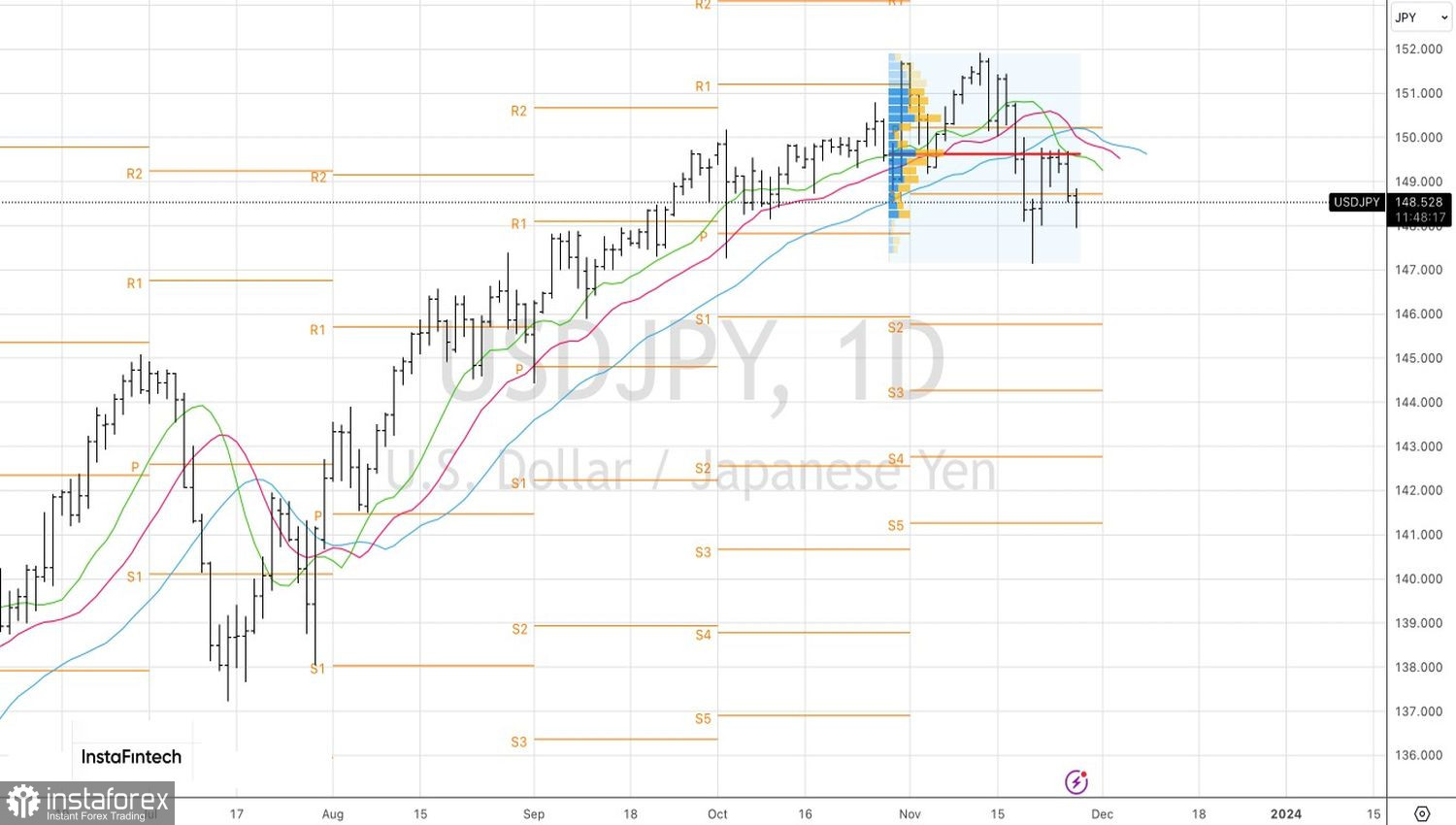

Технически на дневном графике USD/JPY «быки» пытаются доказать, что не лыком шиты. Формирование двух последовательных пин-баров в рамках паттерна 1-2-3 – сильная разворотная формация. Поэтому уверенный штурм справедливой стоимости на 149,65 может стать основанием для покупок. Однако, на мой взгляд, до него дело не дойдет, поэтому продолжаем продавать доллар в направлении £146,0 и £142,5.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română