Как быстро меняются декорации на Forex! Еще пару-тройку недель назад внимание инвесторов было сконцентрировано на динамике доходности казначейских облигаций. Рост ставок по 10-летним бумагам до 5% воспринимался как смена режима и обоснование укрепления доллара США. Однако в конце ноября рынок долга ушел на второй план. И совершенно напрасно.

Согласно исследованиям TD Securities, существуют режимы сглаживания «медведя», когда доходность краткосрочных облигаций растет быстрее, чем долгосрочных, и «быка», когда все происходит наоборот. В первом случае инвесторов беспокоит высокая инфляция и и монетарная рестрикция ФРС. Такой режим является благоприятным для доллара США, что американская валюта и доказывала в 2022-2023.

Напротив, режим сглаживания «быка» характеризуется более быстрым ростом ставок по долгосрочным долгам, чем по краткосрочным. Инвесторы не беспокоятся за будущее американской экономики и за ужесточение денежно-кредитной политики ФРС. Исторически сложилось так, что в такие периоды индекс USD падал.

Однако как быть со снижением доходности облигаций? Если оно происходит быстрее по 10-летним бумагам, чем по 2-летним, инвесторы делают ставку на мягкую посадку. Это создает попутный ветер для рискованных активов и оказывает давление на «медведей» по EUR/USD. Именно этот процесс происходит сейчас.

Динамика доходности казначейских облигаций США

Для того чтобы основная валютная пара вновь начала падать, должен вернуться режим сглаживания «медведя». Такое возможно только в случае ускорения инфляции в США, что вернет на рынки разговоры о возобновлении цикла монетарной рестрикции ФРС. Во всех остальных случаях EUR/USD будет идти на север в средне- и долгосрочной перспективе.

Другое дело, что вмешательство Федрезерва может притормозить этот процесс. По мнению Goldman Sachs, существует риски разочарования дальнейшей динамикой ВВП и инфляции в США, что поставит под удар ралли S&P 500 и других фондовых индексов. По мнению Jefferies International, одним из драйверов коррекции рынка акций является отпор со стороны центральных банков.

Вполне возможно, рынки чересчур остро реагируют на риски снижения ставки по федеральным фондам в 2024. Ожидания масштабных монетарных стимулов толкают вверх S&P 500, однако снижение инфляции не означает падения стоимости заимствований. ФРС может сидеть на плато сколь угодно долго, что ставит под сомнение ралли EUR/USD, по крайней мере, в краткосрочной перспективе. Наиболее вероятным сценарием развития событий видится консолидация пары с последующим восстановлением восходящего тренда.

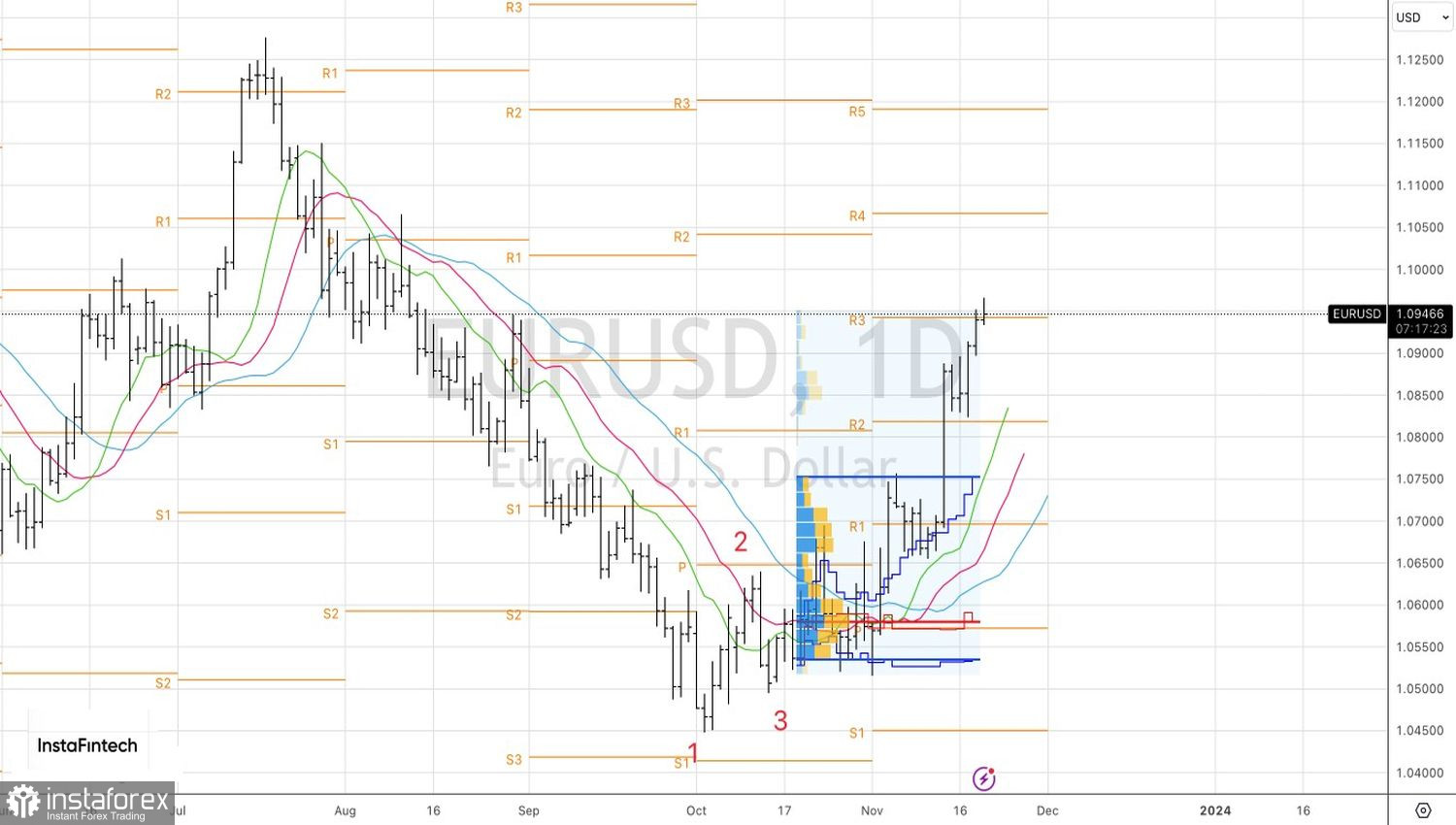

Технически на дневном графике EUR/USD «быкам» удалось взять штурмом пивот-уровень на 1,094 и продвинуть котировки пары к августовским максимумам. Однако если на торгах 21 ноября будет сформирован пин-бар, евро следует продавать от $1,093. Напротив, закрытие выше $1,094 позволит нам придерживаться прежней стратегии покупок с таргетом на $1,103.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română