Покупай слух, продавай факт. На протяжении трех последних дней котировки EUR/USD падали, отражая ожидания ускорения экономики США более чем в два раза в третьем квартале по сравнению со вторым и прогнозы о сохранении ставки по депозитам на уровне 4%. Когда ЕЦБ действительно сделал паузу, а американский ВВП расширился даже больше, чем от него ожидали, доллар отступил. Когда все продают, появляется прекрасная возможность купить евро.

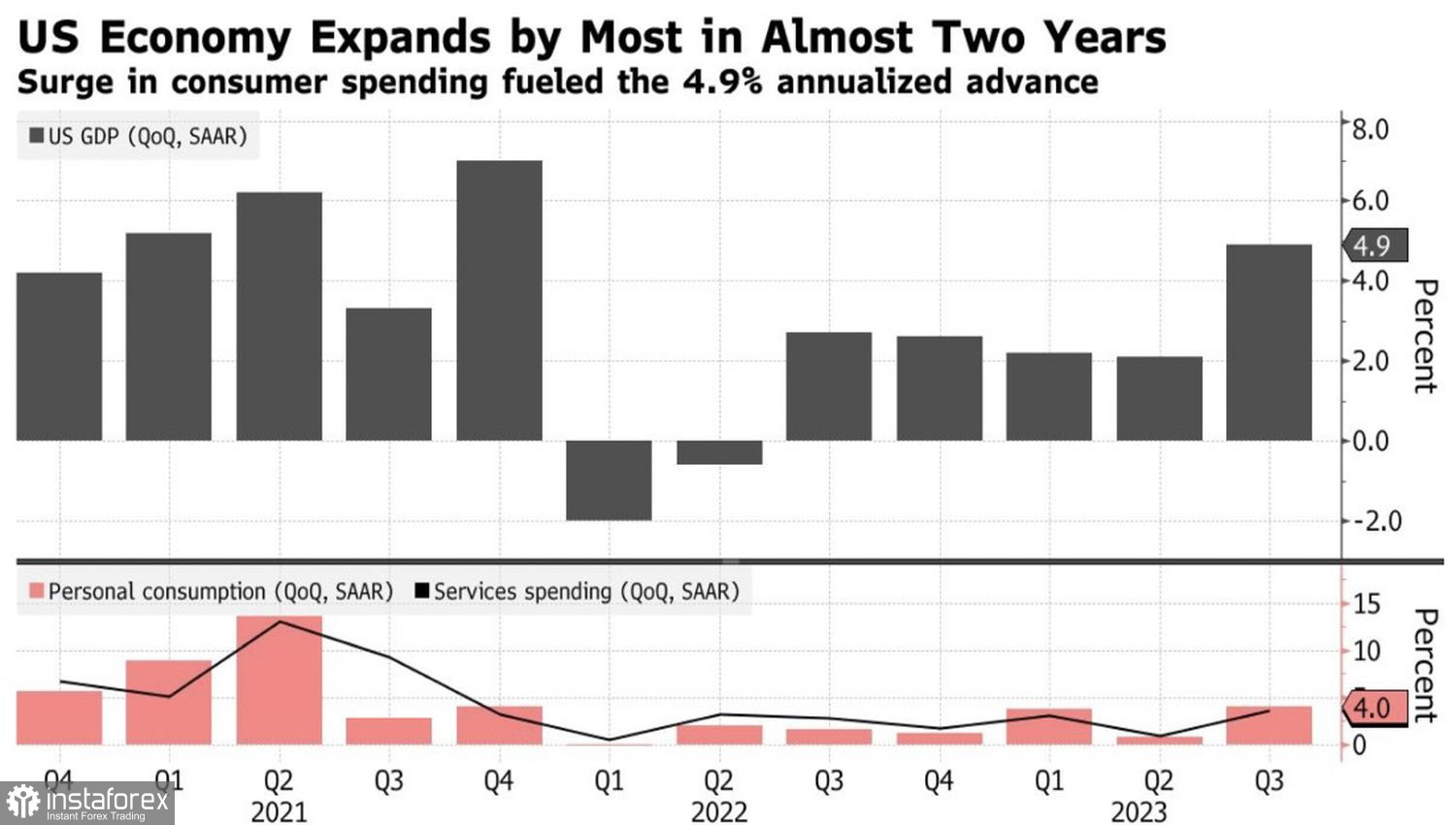

В июле-сентябре валовый внутренний продукт США расширился на 4,9%. Речь идет о самой быстрой динамике индикатора с 2021. Также быстро, на 4%, росли потребительские расходы. Несмотря на агрессивную монетарную рестрикцию ФРС, американцы отказывались потуже завязывать кошельки. Они воспользовались сильным рынком труда, замедлением инфляции и избыточными сбережениями, чтобы искупать экономику в лучах славы.

Динамика американских ВВП и потребительских расходов

Американская исключительность верой и правдой служила «медведям» по EUR/USD, но времена меняются. Эксперты Bloomberg ожидают снижения темпов роста ВВП США до 0,7% в четвертом квартале. Дивергенция в скорости американской и европейской экономик вряд ли будет такой же большой, как в июле-сентябре. И это обстоятельство способно сыграть на стороне «быков» по основной валютной паре.

Тем более что особых расхождений в монетарной политике ФРС и ЕЦБ также не видно. Да, Европейский центробанк на своем октябрьском заседании отметил, что текущий уровень ставок приведет инфляцию к таргету в 2%. То есть дал понять, что цикл ужесточения денежно-кредитной политики закончен. При этом Кристин Лагард и ее коллеги обсуждают стратегию сокращения баланса. Портфель купленных во время пандемии облигаций оценивается в €1,7 трлн. При этом важно не допустить ошибок ФРС.

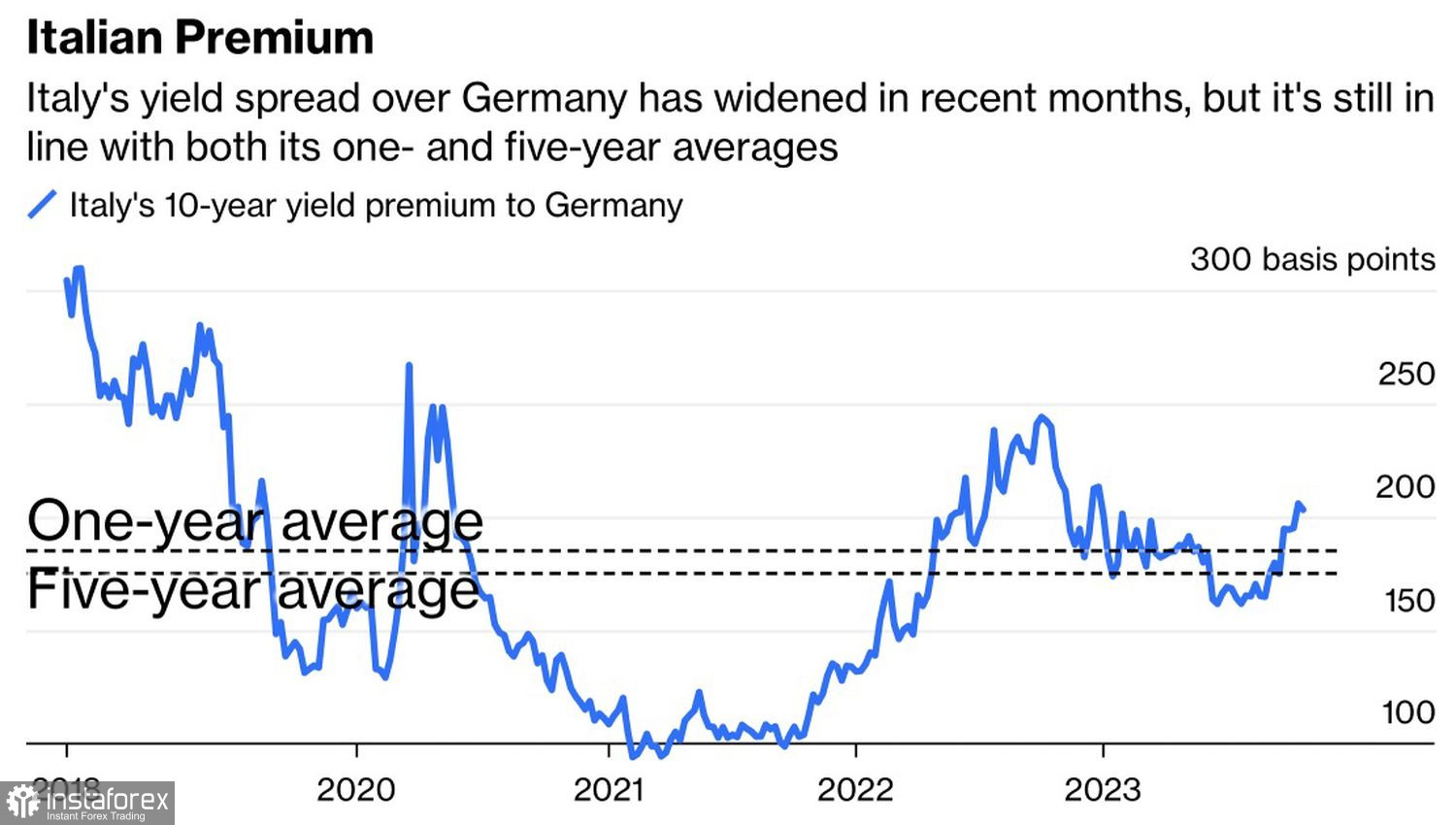

Федрезерв ежегодно избавляется от долговых обязательств на $720 млрд. В конченом итоге это стало одним из драйверов ралли доходности 10-летних казначейских облигаций к отметке 5% и серьезно напугало чиновников FOMC. Чтобы не наступить на те же грабли, ЕЦБ должен быть очень осторожным. Тем более, у него есть дополнительные причины для беспокойства – дифференциал доходности по долгам Италии и Германии превышает 200 б.п. Это свидетельствует о повышенном политическом риске.

Динамика дифференциала доходности облигаций Италии и Германии

Таким образом, многие козыри «медведей» по EUR/USD уже учтены в котировках основной валютной пары. Это создает фундамент для коррекции. Однако сможет ли евро с его слабой экономикой за плечами воспользоваться подарком американского доллара? Не вмешают ли в этот процесс новые данные? Поживем – увидим.

Технически дальнейшая судьба EUR/USD будет зависеть от закрытия дня. Если по его итогам произойдет формирование пин-бара с длинной нижней тенью, следует взять на вооружение стратегию покупок от уровня 1,057. Напротив, возвращение евро к локальному минимуму на 1,0525 с последующим его обновлением – сигнал для продаж.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română