Валютная пара EUR/USD в течение четверга резко рухнула вниз. Конечно, это движение было спровоцировано исключительно отчетом по американской инфляции, о котором мы еще поговорим. Однако сразу бы хотелось заметить, что инфляция в Штатах по итогам сентября не выросла и совпала с прогнозными значениями. По сути, реагировать так бурно у рынка не было никаких причин и оснований. Тем не менее мы увидели мощное падение пары и закрепление ниже скользящей средней линии. Теперь дальнейшее коррекционное движение вновь поставлено под вопрос, а сама восходящая коррекция последних дней и недель вновь выглядит достаточно слабо. Мы считаем, что возможен еще один виток восходящей коррекции, так как после падения на 800 пунктов должно быть движение наверх хотя бы на 200-300 пунктов.

Что касается более долгосрочных перспектив европейской валюты, то мы по-прежнему ожидаем от нее только падения. Мы даже не против, если оно возобновится прямо сегодня, потому евровалюта по-прежнему выглядит слишком дорого в сравнении с долларом. Напомним, что есть ключевые макроэкономические показатели, которые следует принимать во внимание в фоновом режиме. Экономика США гораздо сильнее экономики ЕС (что доказывают отчеты по ВВП). Ставка ФРС гораздо выше ставки ЕЦБ. Инфляция в США ниже, чем инфляция в ЕС. Мы считаем, что этих трех фактов вполне хватает для того, чтобы евровалюта упала до 1,02-1,00$.

После того, как это случится, рынок будет искать новый фундаментальный фон, от которого будет отталкиваться в следующие 3-6 месяцев. Возможно, это будет грядущее смягчение монетарной политики в США (хотя когда оно начнется, пока никто не знает). Возможно, мир «порадует» новый геополитический конфликт на Ближнем Востоке, новый рост цен на энергоносители и новый виток ускорения инфляции. Тогда и центробанкам придется реагировать, что приведет к новому фундаментальному базису.

Протокол ФРС больше запутал, чем разъяснил

Как мы и предупреждали, протокол FOMC – это чистая формальность. Это документ, в котором крайне редко содержится важная информация. К примеру, что мы узнали из сентябрьского протокола? «Некоторая часть монетарного комитета считает нецелесообразным дальнейшее повышение ключевой ставки». «Большинство управляющих считает необходимым еще раз повысить ставку до конца 2023 года». «Некоторые чиновники считают, что пора переходить к подходу «держим ставку долго на определенном уровне»». И какие выводы может сделать рынок на основании этих данных?

В то же время, согласно инструменту FedWatch, вероятность ужесточения монетарной политики 1 ноября составляет 10%. Несколько представителей ФРС уже на этой неделе заявили, что выступают против повышения ставки. Некоторые сказали, что резкий рост доходности американских облигаций должен надавить на инфляцию, поэтому дополнительного повышения ключевой ставки не требуется. И в то же время на прошлом заседании ставка повышена не была, а ФРС летом перешел к шагу повышения 1 раз в 2 заседания. Таким образом, за 3 недели до следующего заседания ФРС абсолютно непонятно, какого решения ожидать от американского регулятора.

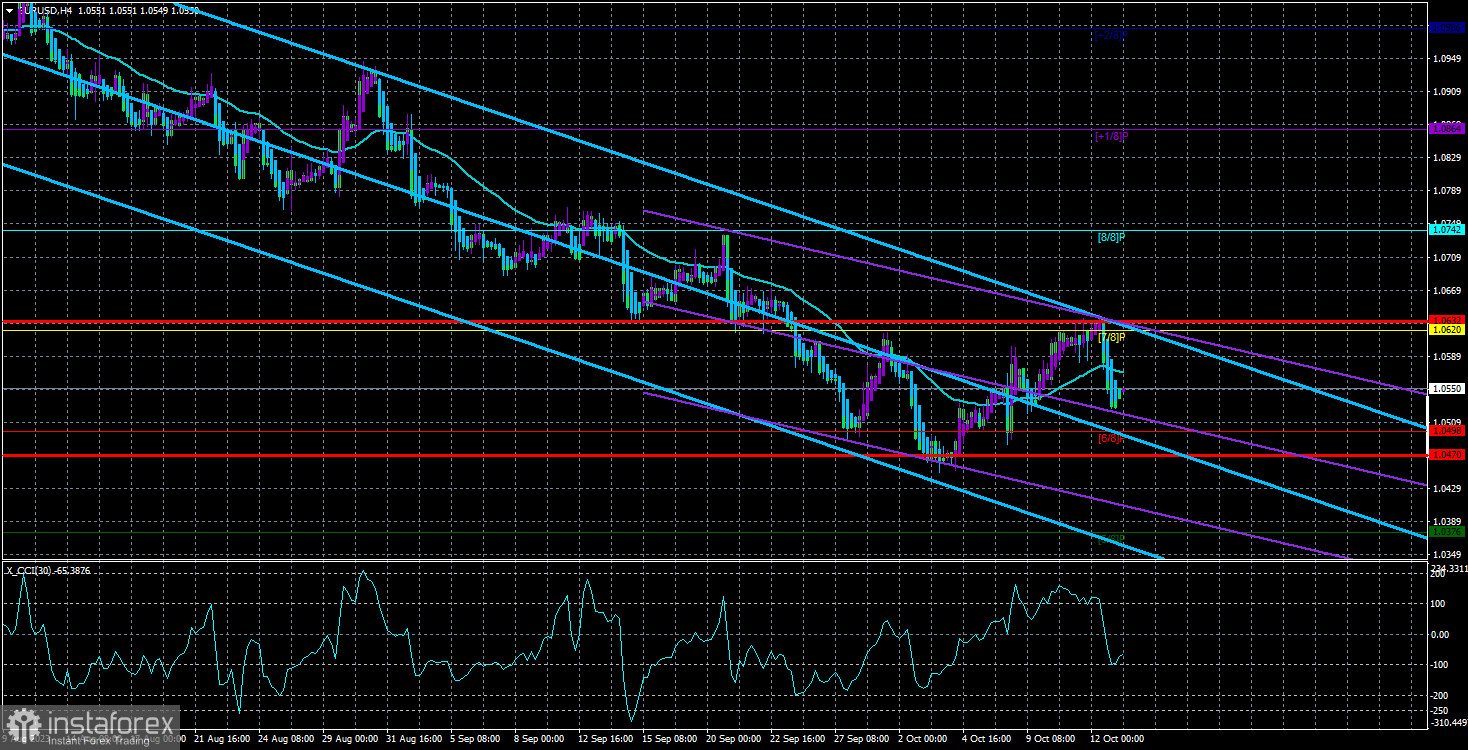

Но есть и хорошие новости. Для доллара США решение ФРС в ноябре не имеет особого значения. Напомним, что доллар США уверенно падал практически все время, пока ФРС повышал ставку. Сейчас настало «время восстановления справедливости», поэтому доллар может укрепляться вне зависимости от фундамента и макроэкономики. А вчерашний день нам уже показал, что сильные факторы в поддержку доллара рынку совершенно не нужны. Он готов по-прежнему покупать. Мы не уверены в завершении восходящей коррекции, теперь нужно будет ориентироваться по индикатору Хайкен Аши. К примеру, если сегодня он развернется вверх, это может означать возобновление восходящей коррекции. В противном случае с высокой долей вероятности мы увидим возобновление нисходящего тренда.

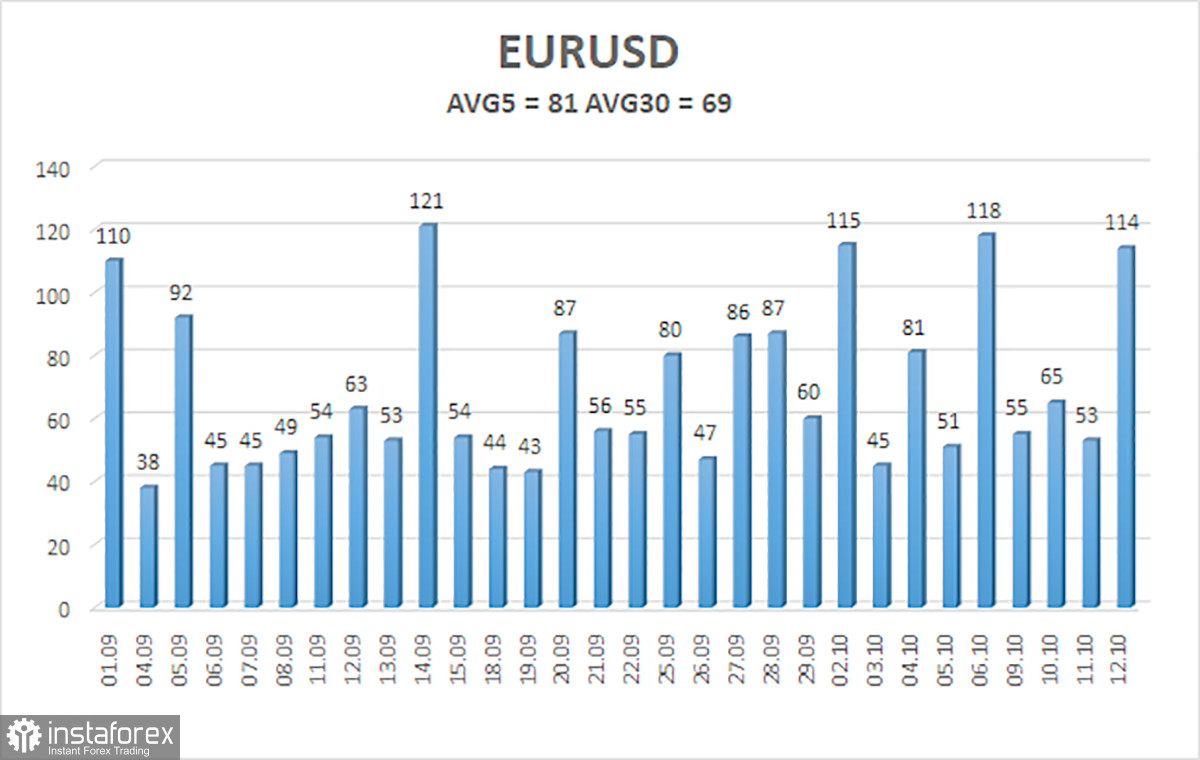

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 13 октября составляет 81 пункт и характеризуется как средняя. Таким образом, мы ожидаем движение пары между уровнями 1,0470 и 1,0632 в пятницу. Разворот индикатора Хайкен Аши обратно вверх укажет на возможное возобновление восходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0498;

S2 – 1,0376;

S3 – 1,0254.

Ближайшие уровни сопротивления:

R1 – 1,0620;

R2 – 1,0742;

R3 – 1,0864.

Торговые рекомендации:

Пара EUR/USD закрепился ниже мувинга. Поэтому сейчас можно рассматривать новые короткие позиции с целями 1,0498 и 1,0470 до разворота индикатора Хайкен Аши наверх. Длинные позиции можно рассматривать при новом закреплении цены выше скользящей средней линии с целями 1,0620 и 1,0742, но сильного роста евровалюты мы по-прежнему не ждем.

Рекомендуем к ознакомлению:

Пояснения к иллюстрациям:

Каналы линейной регрессии помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română