Вчерашняя динамика на мировых рынках показало всю верность нашего тезиса, который транслируется на протяжении последних месяцев, о том, что решение по ставкам ФРС в настоящее время принимает исходя не только из движения инфляции, но и состояния рынка труда.

Что же произошло в среду?

Вчера вышли данные по числу новых рабочих мест в американской экономике от компании ADP. Согласно консенсус-прогнозу, предполагалось, что оно выросло в сентябре на 153 000, но цифры оказались крайне удручающими, показав прибавление всего лишь 89 000. Да, при этом августовские значения были пересмотрены в сторону повышения до 180 000, но это уже было неважно. Кроме этого, значения показателей индекса деловой активности (PMI) в секторе услуг, объема промышленных заказов и индекса деловой активности в непроизводственном секторе от (ISM) оказались неоднозначными, что и стало причиной резкого снижения доходности трежерис, которые стимулировали рост спроса на акции компаний и оказали существенное негативное влияние на курс американского доллара.

Причиной такого поведения рынка стали надежды, что ФРС, видя сильное ухудшение ситуации на рынке труда, будет экстраполировать ее на динамику инфляции, что может стать основанием очередной паузы в повышении процентных ставок.

Теперь поясним суть выше описанного. Итак, как мы уже ранее еще этим летом полагали, что паузы в повышении процентных ставок американским регулятором являются последствием явного ухудшения общей картины на рынке труда. На наш взгляд, Федрезерв в лице своего лидера и членов полагает, что падение числа новых рабочих мест будет оказывать давление на рост потребительской инфляции из-за банального снижение количества американцев, имеющих работу, которые просто не смогут активно покупать товары и пользоваться услугами. А это, в свою очередь, приведет к ослаблению инфляционного давления. И конечно, в этом случае нет смысла поднимать процентные ставки.

Бурно реагируемые на вероятное изменение перспектив роста ставок 2-х летние ноты резко потеряли в среду в доходности с 5.156% до 5.050% на настоящий момент. Бенч-марк 10-летние бонды также снизились в доходности ниже уровня 5% и находятся на момент написания статьи на отметке 4.738%.

Падение доходности и общее улучшение настроений на рынках, связываемое с вероятностью новой паузы в повышении процентных ставок, стало причиной роста спроса на акции компаний, причем не только в Америке, но и частично в Европе, и они сегодня также в целом отыгрывались и в азиатско-тихоокеанском регионе.

Конечно, американский доллар просто не мог в данной ситуации не отреагировать на данные экономической статистики. Он оказался под заметным прессингом, упав ниже уровня 107.00 пункта.

Стоит ли надеяться на продолжение вчерашней динамики на рынках?

Полагаем, что сегодня может быть откат противоположный вчерашнему движению на рынках перед публикацией завтра наиважнейших данных – количества новых рабочих мест от Минтруда США. Если значение показателя продемонстрирует более сильное снижение новых рабочих мест, как это предполагается, по аналогии, как это произошло вчера с цифрами от ADP, то можно будет увидеть новый всплеск роста спроса на акции, снижения доходности трежерис и как следствие новой волны ослабления курса американского доллара.

Кроме этого, важным является еще и публикация данных по средней заработной плате и продолжительности рабочей недели. Если они также покажут снижение, пусть и незначительное – это будет дополнительным сильным фактором стимула ралли на рынках и падения курса доллара.

Прогноз дня:

GBP/USD

Пара достигла вчера нашей целевой отметки и сегодня торгуется ниже уровня 1.2175. Негативные данные по занятости в США с высокой вероятностью будут стимулировать пару продолжить расти к уровню 1.2275.

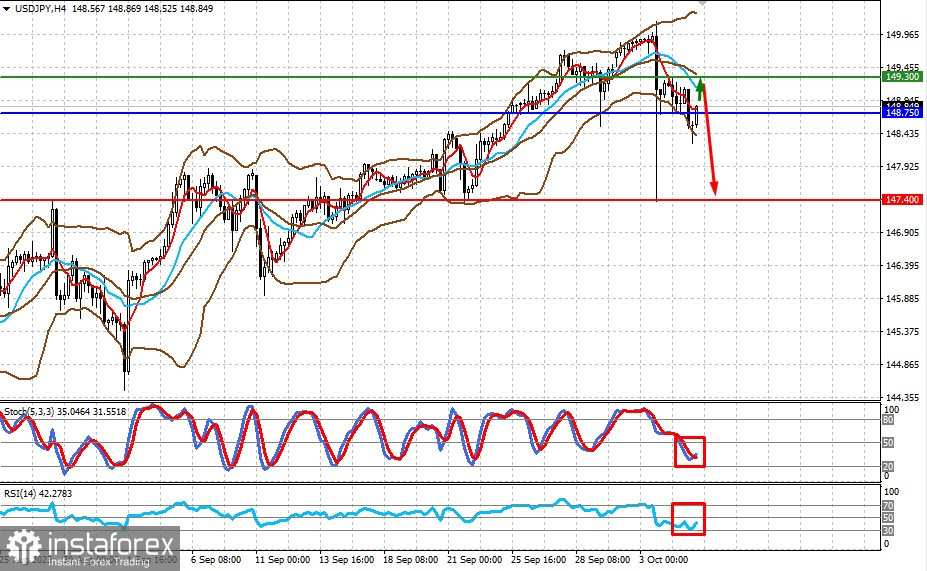

USD/JPY

Пара может сегодня локально восстановиться к отметке 149.30. Но если завтрашние данные по занятости из США окажутся негативными, можно ожидать разворота пары вниз и ее падения к 147.40.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română