Золото падает на протяжении 8 из 11 торговых сессий из-за роста вероятности мягкой посадки экономики США. Впечатляющий взлет июльских розничных продаж на 0,7% при прогнозе в 0,4% м/м убедил инвесторов, что с американскими потребителями все в порядке. Благодаря сильному рынку труда они продолжают тратить деньги, что разгонит ВВП на 2,2% в третьем квартале. Такой прогноз выдает Goldman Sachs, и он крайне негативно воспринимается «быками» по XAU/USD.

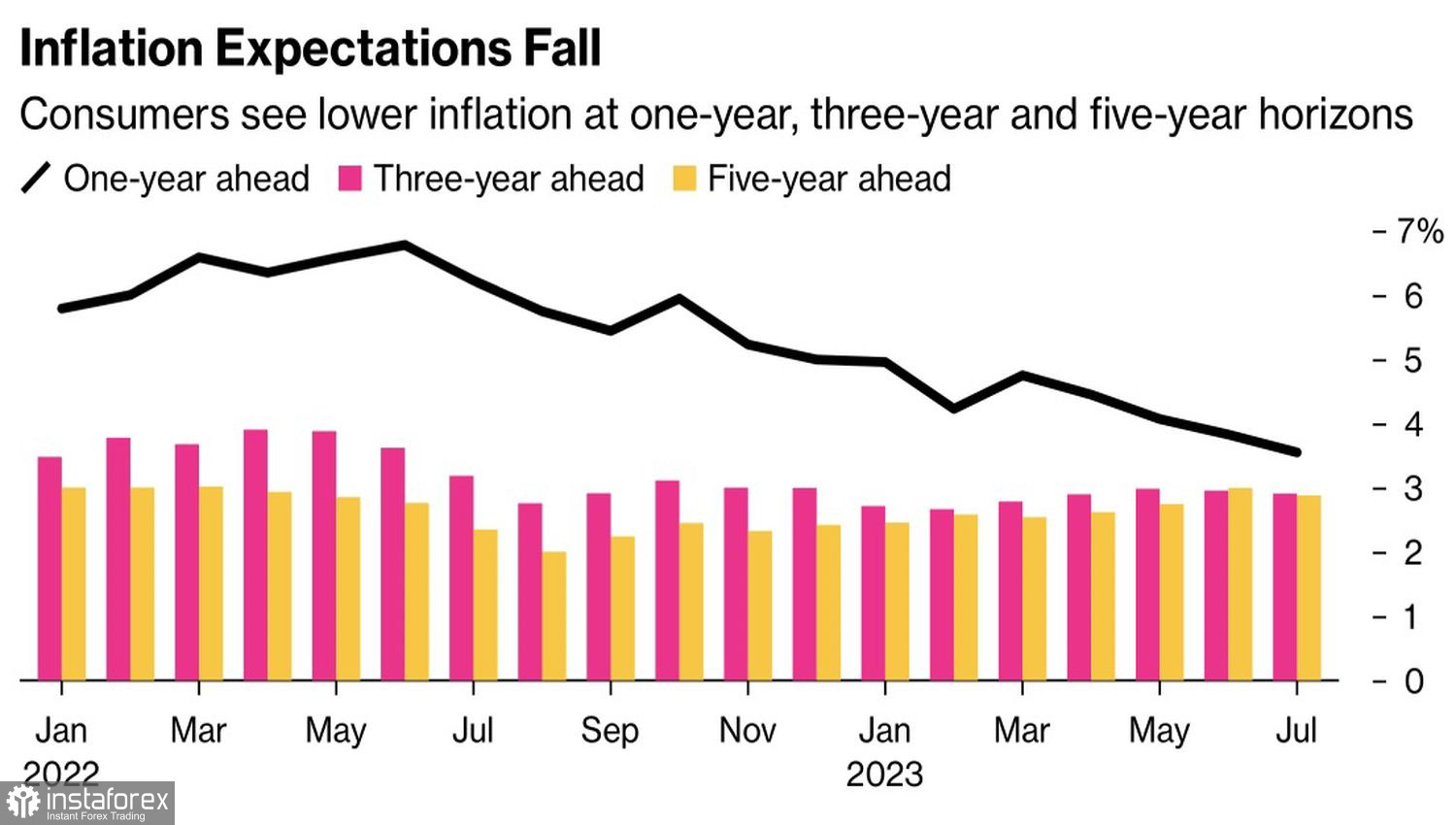

Сильная макроэкономическая статистика позволяет ФРС забросить мысли про рецессию в долгий ящик и сосредоточиться на борьбе с таким зверем как инфляция. И нужно сказать, у Центробанка это неплохо получается. После замедления потребительских цен и цен производителей хорошие известия пришли от цен на импорт. В июле темпы роста показателя снизились с 6,1% до 4,4% г/г. Одновременно падают инфляционные ожидания от ФРБ Нью-Йорка. Годовой показатель сократился в июле с 3,8% до 3,5%, трехлетний – до 2,9%, пятилетний – до 3%.

Динамика инфляционных ожиданий в США

ФРС отлично делает свою работу. При этом экономика США прочно стоит на ногах, что дает трейдерам основания избавляться от долгосрочных казначейских облигаций. Их доходность растет как в номинальном, так и в реальном выражении, что способствует укреплению доллара США и оказывает давление на золото. Драгметалл не приносит процентный доход и не в состоянии конкурировать с долговыми обязательствами в период роста ставок по ним. Одновременно золото воспринимается как анти-доллар, поэтому ралли индекса USD становится для XAU/USD встречным ветром.

Динамика реальных ставок по облигациям и доллара США

На таком фоне не стоит удивляться оттоку капитала из ориентированных на золото ETF и сворачиванию спекулятивных длинных позиций по драгметаллу на срочном рынке. Покупают его лишь центробанки, однако они всегда это делают на снижении котировок XAU/USD. Вопрос в том, хватит ли у рядового трейдера выдержки и финансовых ресурсов, чтобы делать то же самое?

Что может спасти «быков»? На мой взгляд, изрядное ухудшение макроэкономической статистики по Штатам. В этом случае доллар США потеряет такой козырь как американская исключительность, а падение доходности казначейских облигаций приведет к росту котировок XAU/USD. Такой сценарий развития событий возможен из-за самой агрессивной монетарной рестрикции ФРС за четыре десятилетия. Однако есть и другой вариант.

По-прежнему крепкий рынок труда и сильные потребительские расходы заново разгоняют инфляцию. Федрезерв вместо того, чтобы удерживать ставки, возобновляет цикл их повышения. Доллар и доходность казначейских облигаций США идут вверх, драгметалл падает к $1800 за унцию.

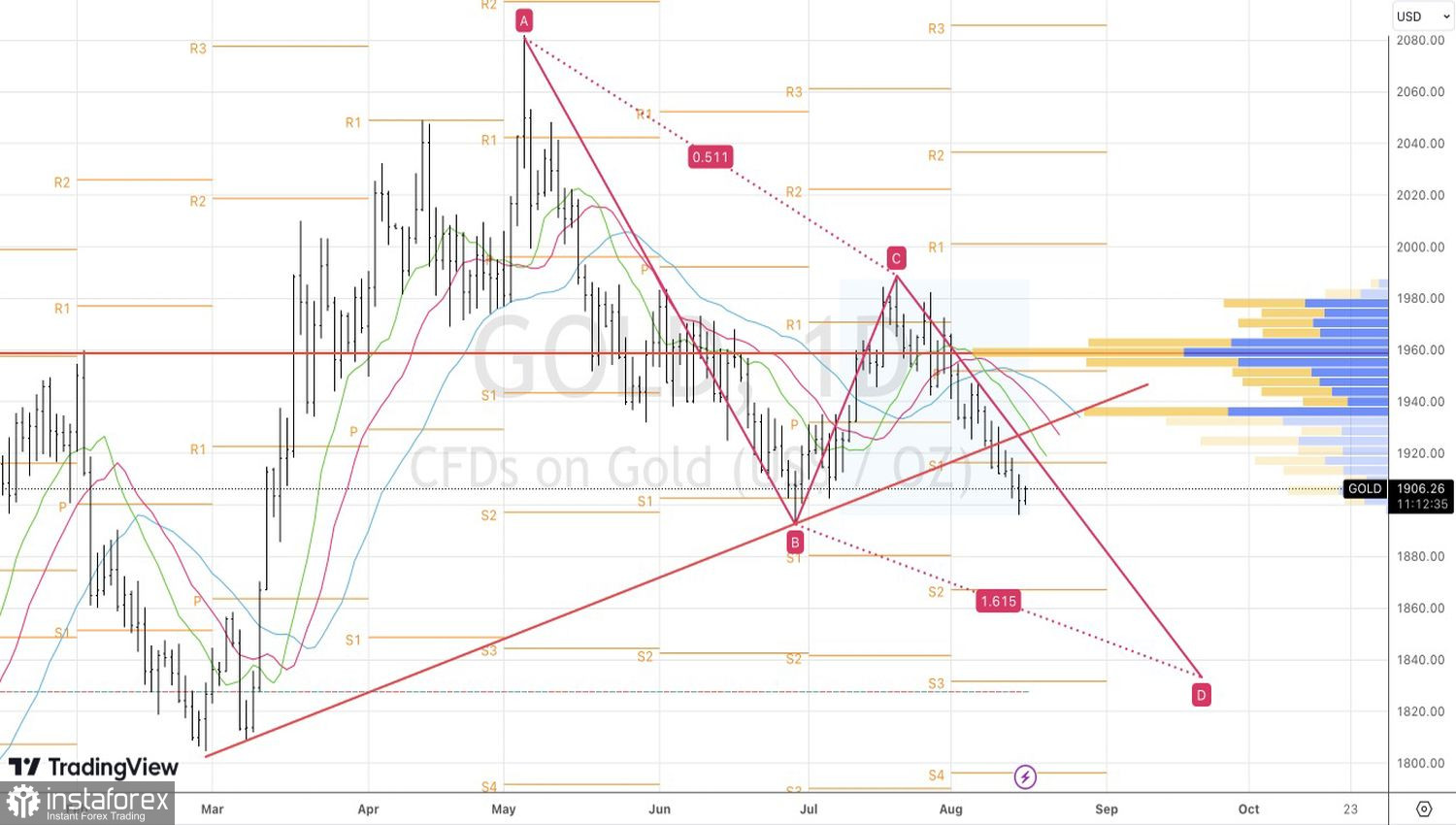

Технически на дневном графике золота была пробита сверху вниз трендовая линия. При этом «медведи» готовы переписать июньский минимум и активировать паттерн AB=CD с целевым ориентиром на 161,8%. Он соответствует отметке $1832 за унцию. Рекомендация остается прежней – продавать.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română