Глобальные доходности продолжают рост. Одним из катализаторов стал более сильный, чем прогнозировалось, уровень занятости в частном секторе ADP (324 тыс. против ожидаемых 190 тыс. и 455 тыс. ранее). Сильные данные ADP увеличивают вероятность выхода и более позитивных данных по занятости в пятницу, что в целом поддерживает доллар США.

Вторая причина - ежеквартальный план рефинансирования Казначейства. Предложение облигаций на 1 трлн долл. косвенно указывает на проблемы с налогами, растущий разрыв между расходами и доходами. Бюджетный комитет Конгресса прогнозирует замедление экономического роста и увеличение уровня безработицы, улучшение ожидается после того, как ФРС начнет снижать ставку, а пока приходится купировать бюджетный дефицит ростом заимствований.

Как следствие, под давлением оказались рисковые активы. Доллар выглядит сильным, и причин ждать его ослабления в краткосрочной перспективе нет.

USD/CAD

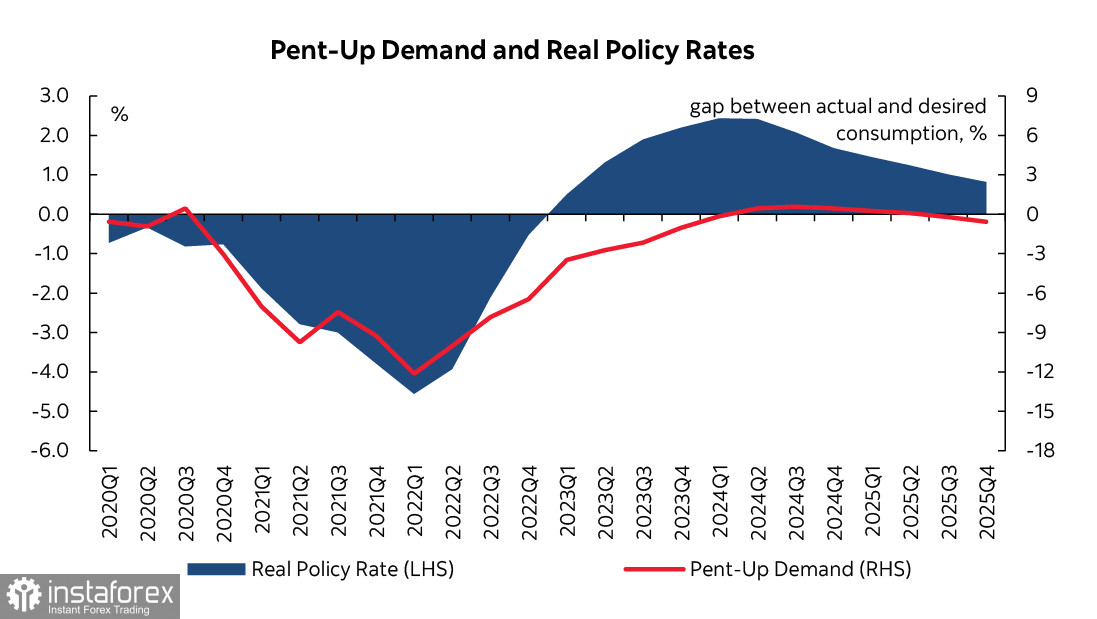

Канадская экономика выглядит устойчивой перед угрозой быстрого роста процентных ставок, эта устойчивость, по мнению аналитиков Scotiabank, объясняется высоким уровнем неудовлетворённого спроса – показателем разрыва между фактическим и желаемым потреблением.

В период пандемии разрыв между фактическим и желаемым потреблением увеличился, что объясняется, с одной стороны, низкими процентными ставками, легким доступом к кредитованию, быстрым восстановлением рынка труда и рекордно низким уровнем безработицы, и, с другой стороны – ограничением предложения. Этот разрыв так и не ликвидирован, несмотря на все усилия Банка Канады по замедлению экономического роста, отложенный спрос сохраняется.

Для ликвидации отложенного спроса необходим период устойчивых положительных процентных ставок, что в условиях высокого уровня инфляции всё еще проблематично. Соответственно, Банку Канады необходимо продолжать усилия к замедлению инфляции, а значит, продолжать повышать ставку, пока отложенный спрос не будет ликвидирован. Эта необходимость дает основания предполагать, что спред доходностей в пользу канадца будет сохраняться еще продолжительное время, что в итоге будет поддерживать рост спроса на луни и повышать его рыночный курс.

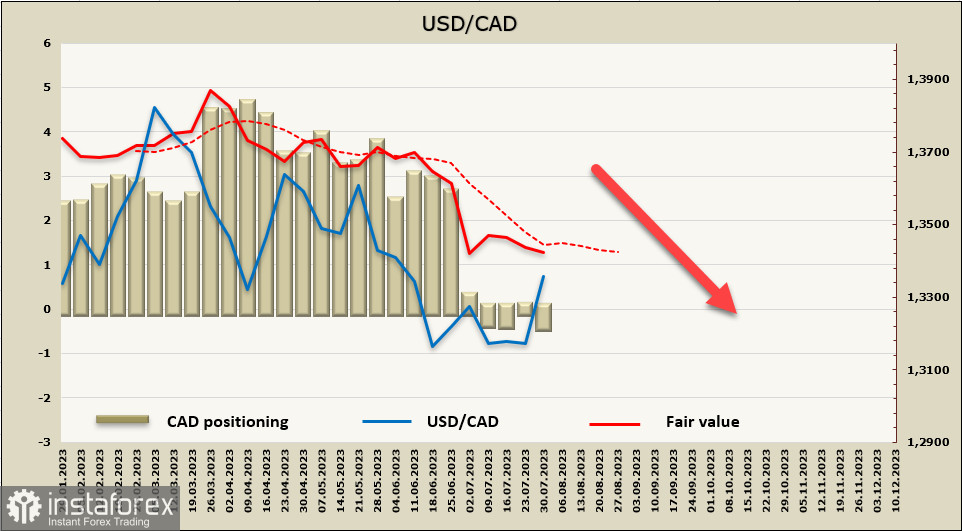

Совокупная длинная позиция по CAD выросла за отчетную неделю на 380 млн, до +420 млн, позиционирование остается нейтральным с небольшим перевесом в пользу канадца. Расчетная цена по-прежнему направлена вниз и находится ниже долгосрочной средней, что дает основания считать текущий рост USD/CAD коррекционным.

Масштабные покупки USD привели не обошли стороной и USD/CAD, рост ограничен сопротивлением 1.3375/85, где вероятен разворот вниз. В случае если сопротивление не устоит, то следующая зона сопротивления – 1.3450/70. Ожидаем, бычий импульс вскоре завершится и пара возобновит снижение, долгосрочная цель по-прежнему в зоне сильной поддержки 1.3000/20.

USD/JPY

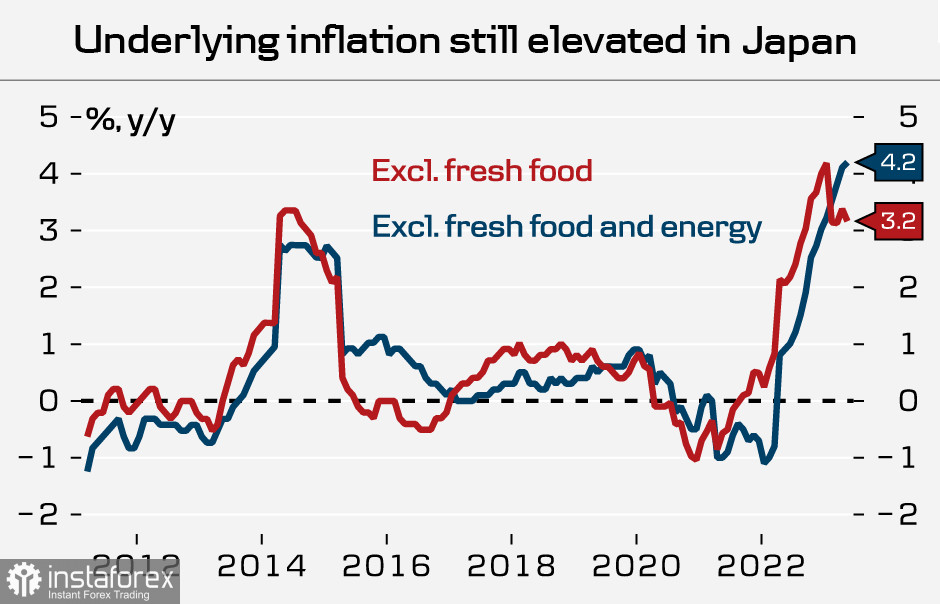

Банк Японии внес коррективы в программу контроля доходности (YCC), сделав ее более гибкой. Целевой диапазон остался прежним (+/-50п), однако границы диапазона теперь рассматриваются как ориентиры, а не как жесткие ограничения.

Эта корректировка направлена на повышение устойчивости смягчения денежно-кредитной политики при одновременном признании проблем, связанных с ростом инфляции и глобальными тенденциями процентных ставок. По сути, это означает, что центральный банк готов позволить доходности 10-летних JGB подняться выше уровня 0,5% и даже достичь 1,0%, если этого потребуют рыночные условия. Но с учетом того, что спрос на облигации JGB со стороны внутренних инвесторов высок, доходность облигаций вряд ли поднимется к 1%, разве что это не поспособствует рост доходности в США.

Глава BoJ Уэда на пресс-конференции подчеркнул, что эту корректировку не следует интерпретировать как ужесточение денежно-кредитной политики. По его словам, стабильная инфляция с ростом заработной платы еще не достигнута и центральный банк готов к дальнейшему смягчению в случае необходимости.

Банк Японии также пересмотрел свои прогнозы инфляции в отчете о перспективах в сторону повышения, в первую очередь повысив медианный базовый прогноз ИПЦ на 2023 финансовый год до 2,5% с 1,8% в апреле.

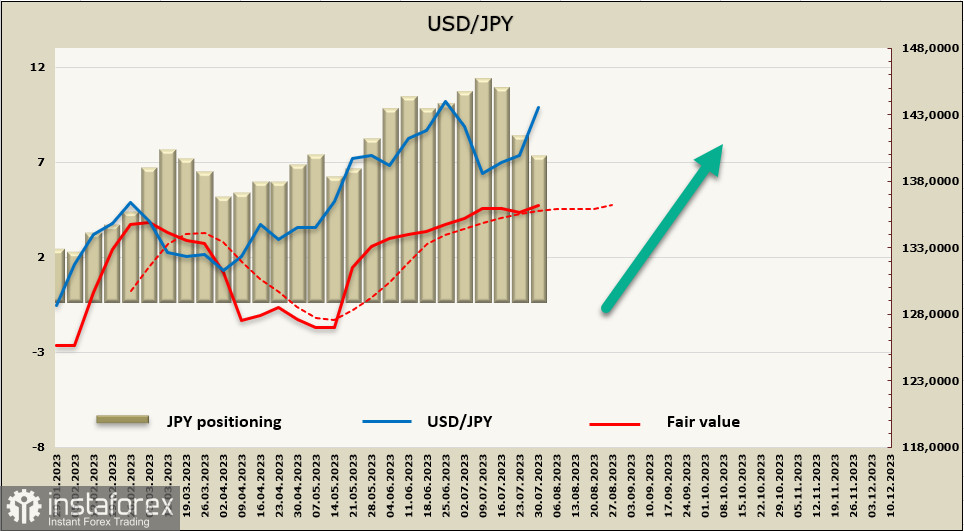

Что итоги заседания Банка Японии означают для иены? Если доходность начнет рост, то иена может получить стимул к укреплению, особенно на фоне приближения к пику глобальных процентных ставок. Пока о развороте USD/JPY вниз говорить рано, однако если отчет CFTC в ближайшую пятницу вновь покажет сокращение короткой позиции по иене, то это, скорее всего, будет означать начало разворота.

Чистая короткая позиция по иене заметно сокращается вторую неделю подряд, в этот раз она уменьшилась на 1,227 млрд, общий перевес по-прежнему в пользу доллара и по итогам отчетной недели он составлял -6,898 млрд. Несмотря на коррекцию позиций на фьючерсном рынке, расчетной цене удалось удержаться выше долгосрочной средней.

Неделей ранее мы предположили, что торговля USD/JPY будет идти преимущественно в боковом диапазоне, однако не оправдавшиеся надежды по итогам заседания Банка Японии и общий рост спроса на доллар позволили сформироваться еще одному бычьему импульсу. Ближайшая цель 145.06, обновление локального максимума усилит бычий импульс, а цель сместится к верхней границе канала 147.30/70.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română