Долгосрочная перспектива.

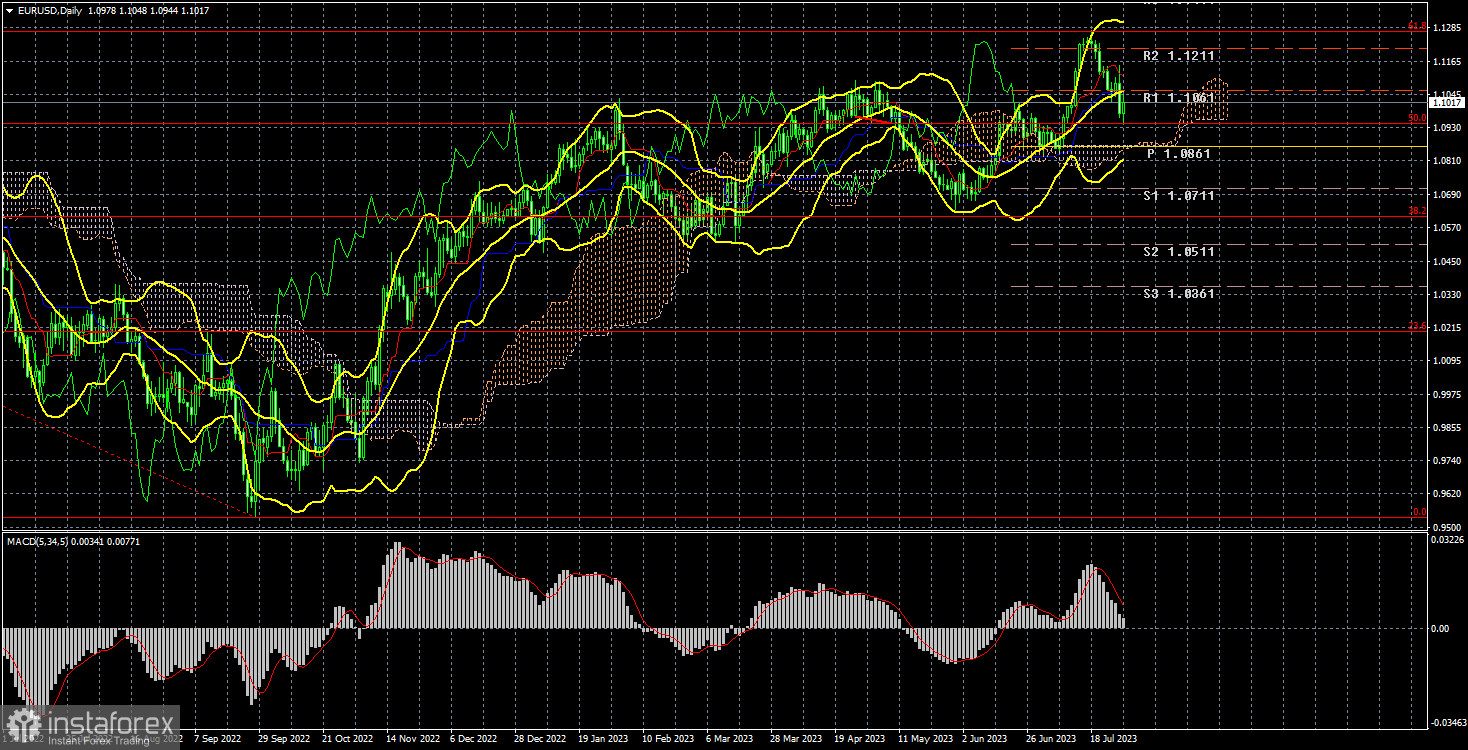

Валютная пара EUR/USD в течение текущей недели показала падение на 110 пунктов. Нельзя сказать, что падение европейской валюты было сильным. По сути, евро падает пока что две недели и за этот период времени потеряла всего лишь 230 пунктов. Что такое 230 пунктов на 24-часовом ТФ? На текущий момент цена закрепилась ниже критической линии, но и этот момент не должен вводить в заблуждение трейдеров, ибо движение вверх в 2023 году нельзя назвать сильным. Как следствие линия Киджун-сен всегда находилась рядом с ценой. Следовательно, закрепление ниже нее нельзя считать сильным сигналом на коррекцию или смену тренда.

Таких коррекций на 200-300 пунктов мы видели предостаточно в последний год. Каждый раз они заканчивались одним и тем же – возобновлением восходящего тренда. При чем в последние полгода этот восходящий тренд весьма условный. С начала года до сегодняшнего дня пара подорожала на 300 пунктов. Учитывая, что сильного роста и сильных коррекций за этот период времени не было, можно понять, что пара в долгосрочном плане больше стоит на месте, чем растет.

Но даже такой рост очень часто сложно объяснить фундаментально или макроэкономически. Дело в том, что фундаментальный фон уже давно не поддерживает евро больше, чем доллар. На этой неделе Кристин Лагард дала понять, что ее ведомство может взять паузу в ужесточении монетарной политики уже в сентябре. А пауза – это верный признак скорого завершения всего цикла ужесточения. Если евровалюта в последние 6 месяцев находилась так высоко из-за ожиданий рынка по ставке ЕЦБ, то теперь этот вопрос можно считать закрытым. Напомним, что практически полный цикл ужесточения монетарной политики ФРС был отработан еще до сентября прошлого года(когда инфляция в США начала замедляться). То есть получается следующая картина: повышают ставку оба ЦБ, ФРС делает это сильнее и быстрее, а растет при этом евровалюта.

Поэтому мы считаем, что евровалюте уже давно пора вниз.

Анализ COT.

В пятницу вышел новый отчет COT за 25 июля. В последние 10 месяцев данные отчетов COT полностью соответствовали происходящему на рынке. На иллюстрации выше отлично видно, что нетто-позиция крупных игроков(второй индикатор) начала расти в сентябре 2022 года и примерно в то же время начала расти и европейская валюта. В последние месяцев 5-6 нетто-позиция практически не увеличивается, но евровалюта остается очень высоко. В данное время нетто-позиция некоммерческих трейдеров «бычья» и остается сильной, а европейская валюта продолжает дорожать по отношению к доллару(в долгосрочном плане).

Мы уже обращали внимание трейдеров на тот факт, что довольно высокое значение «нетто-позиции» позволяет допускать завершение восходящего тренда. Об этом сигнализирует первый индикатор, на котором красная и зеленая линии сильно удалились друг от друга, что часто предшествует завершению тренда. В течение последней отчетной недели количество Buy-контрактов у группы «Non-commercial» сократилось на 13,8 тысячи, а количество шортов – на 12,2 тысячи. Соответственно, нетто-позиция снизилась еще на 1,6 тысячи контрактов. Количество контрактов BUY выше, чем количество контрактов SELL, у некоммерческих трейдеров на 177 тысяч, а это очень большой разрыв, разница – более, чем троекратная. В принципе, сейчас и без отчетов COT очевидно, что европейская валюта должна снижаться, но рынок по-прежнему не спешит с продажами.

Анализ фундаментальных событий.

Результаты заседания ФРС и ЕЦБ можно охарактеризовать одной емкой фразой: ждали много, получили мало. Рынок явно рассчитывал услышать от Пауэлла слова о готовности повысить ставку еще пару раз, но не дождался их. Рынок явно ожидал, что Кристин Лагард заявит о готовности продолжать повышение ставки осенью, но вместо этого услышал слова о паузе. Таким образом, после заседания ФедРезерва падал доллар, а после заседания ЕЦБ – евро. Мы считаем очень важным моментом слова Лагард о возможной паузе, так как именно он может стать отправной точкой для нисходящего тренда. Или для серьезной коррекции. Напомним, что к концу года ФРС может уже начать намекать на смягчение монетарной политики, что должно по идее спровоцировать новое падение американской валюты. До этого времени неплохо было бы хотя бы скорректироваться.

Торговый план на неделю 31 июля – 4 августа:

1) На 24-часовом таймфрейме пара отработала уровень 61,8% по Фибоначчи 1,1270 и начала нисходящую коррекцию, которая опять может получиться слабой. Цена преодолела критическую линию, поэтому без новых сигналов на покупку открыть лонги не рекомендуется. В то же время пара отработала уровень 50,0% по Фибоначчи, от которого тоже довольно бодро отскочила. Таким образом, движение вверх может возобновиться уже на будущей неделе. Мы выступаем за продолжение снижения евро, но рынок уже неоднократно показывал, что готов продолжать покупать.

2) Что касается продаж пары евро/доллар, то их на 24-часовом ТФ можно открывать сейчас, но первый уже значимый уровень 50,0% по Фибоначчи остановил падение. Конечно, падение не будет стремительным, а на следующей неделе уровень может быть преодолен. Уже сейчас мы видим, что евровалюта готова терять в среднем по 100-120 пунктов в неделю, что очень немного. Тем не менее, мы считаем, что падение может продолжаться, как минимум, до линии Сенкоу Спан Б.

Пояснения к иллюстрациям:

Ценовые уровни поддержки и сопротивления(resistance/support), уровни Фибоначчи – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Индикаторы Ишимоку(стандартные настройки), Боллинджер Бандс(стандартные настройки), MACD(5, 34, 5).

Индикатор 1 на графиках COT – размер нетто-позиции каждой категории трейдеров.

Индикатор 2 на графиках COT – размер нетто-позиции для группы «Non-commercial».

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română