S&P500

Обзор 20.07

Рынок США. Признаки усталости.

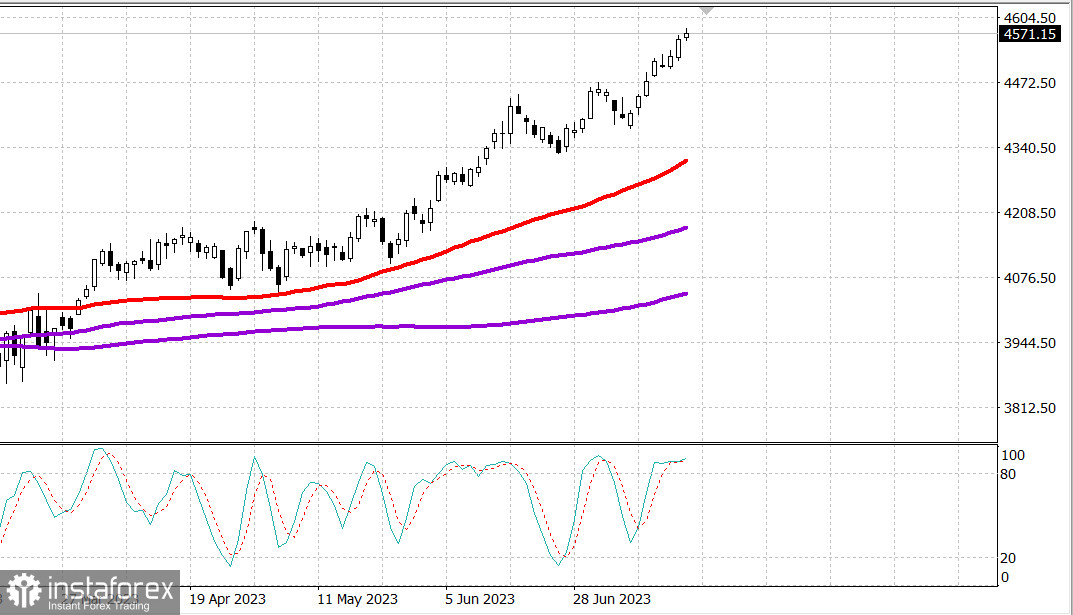

Главные индексы США умеренно выросли в среду: Доу +0.4%, NASDAQ +0.1%, S&P500 +0.3%, S&P500 4567, диапазон 4530 - 4600.

В среду основные индексы показали некоторую изменчивую динамику, но закрылись с умеренным ростом и продемонстрировали продолжающееся неприятие падения. Nasdaq колебался около уровня открытия, отстав от своих конкурентов из-за относительной слабости некоторых компаний с мегакапитализацией и на фоне некоторой нерешительности перед отчетами о доходах после закрытия от Tesla (TSLA 291,26, -2,08, -0,7%) и Netflix (NLFX 477,59, +2,79, +0,6%).

В целом участники рынка продолжали рассчитывать на то, что экономика избежит жесткой посадки и рост доходов вернется во второй половине года. Отсутствие согласованного интереса к продажам, несмотря на призывы к откату после большого скачка в начале года, продолжало выступать в качестве дополнительной поддержки, вызывая активность покрытия коротких позиций и привлекая деньги из-за страха упустить дальнейший рост.

В среду было множество корпоративных новостей, посвященных результатам прибыли; однако Apple (AAPL 195,10, +1,37, +0,7%) привлекла дополнительное внимание после сообщения Bloomberg о том, что компания проводит внутреннее тестирование инструментов искусственного интеллекта.

Что касается прибыли, Goldman Sachs (GS 340,55, +3,28, +1,0%) превзошел результаты, несмотря на пропуск оценок EPS во втором квартале, как и JB Hunt (JBHT 195,23, +7,06, +3,8%), которая продемонстрировала значительный рост, несмотря на упоминание о спаде грузоперевозок, но некоторое улучшение ситуации с сокращением запасов клиентов.

Northern Trust (NTRS 81,28, +9,58, +13,4%), M&T Bank (MTB 138,10, +3,34, +2,5%), Western Alliance (WAL 46,42, +3,35, +7,8%) и US Bancorp (USB 38,91, +2,36, +6,5%) стали лидерами после своих отчетов о доходах. Акции других финансовых компаний показали рост. SPDR S&P Regional Banking ETF (KRE) вырос на 3,1%, а SPDR S&P Bank ETF (KBE) вырос на 2,7%.

Только три сектора S&P 500 закрылись с потерями: материалы (-0,5%), информационные технологии (-0,3%) и промышленность (-0,1%), в то время как секторы недвижимости (+1,1%) и коммунальных услуг (+1,0%) показали наибольший рост.

Казначейские обязательства выросли. Доходность 2-летних облигаций упала на один базисный пункт, до 4,75%, а доходность 10-летних облигаций упала на пять базисных пунктов, до 3,74%, чему способствовали некоторые благоприятные данные по инфляции из Великобритании и некоторые более слабые, чем ожидалось, данные о строительстве жилья и разрешениях на строительство за июнь. В связи с этим повторное предложение 20-летних облигаций на сумму 12 миллиардов долларов было встречено вялым спросом.

- Nasdaq Composite: +37,2% с начала года

- S&P 500: +18,9% с начала года

- Рассел 2000: +12,7% с начала года

- S&P Midcap 400: +12,2% с начала года

- Промышленный индекс Доу-Джонса: +5,8% с начала года

Обзор экономических данных:

- Еженедельный индекс заявок на ипотечное кредитование MBA вырос на 1,1% после роста на 0,9% на прошлой неделе, при этом заявки на рефинансирование выросли на 7,0%, а заявки на покупку снизились на 1,0%.

- Общее количество новостроек сократилось на 8,0% по сравнению с предыдущим месяцем до годового показателя с учетом сезонных колебаний 1,434 млн (консенсус 1,475 млн), при этом количество новостроек на одну семью снизилось во всех регионах, кроме Запада (+4,6%), после снижения пересмотренного на 1,559 млн (с 1,631 млн) за май. Количество разрешений на строительство сократилось на 3,7% по сравнению с предыдущим месяцем до годового показателя с учетом сезонных колебаний в 1,440 млн (консенсус 1,472 млн), при этом количество разрешений на строительство домов на одну семью осталось неизменным или положительным во всех регионах после пересмотра в сторону увеличения 1,496 млн (с 1,491 млн) за май.

- Ключевой вывод из отчета заключается в том, что более высокие затраты на финансирование создают препятствия для строителей и не позволяют активизироваться на рынке жилья с ограниченным предложением.

- Еженедельные запасы сырой нефти EIA показали снижение на 708 000 баррелей после увеличения на прошлой неделе на 5,95 млн баррелей.

Забегая на четверг, участники рынка получат следующие экономические данные:

- 8:30 по восточному времени: Еженедельные первоначальные заявки (консенсус 240 000; предыдущие 237 000), продолжающиеся заявки (предыдущие 1,729 млн) и июльское исследование ФРБ Филадельфии (консенсус -9,0; предыдущие -13,7)

- 10:00 по восточному времени: продажи жилья на вторичном рынке за июнь (консенсус 4,25 млн; предыдущий: 4,30 млн) и опережающие индикаторы за июнь (консенсус -0,6%; предыдущий: -0,7%).

- 10:30 по восточному времени: еженедельные запасы природного газа (ранее +49 млрд куб. футов)

Энергетика: Нефть Брент 79.50 долл.

Годовая инфляция в ЕС снизилась в июне до 5.5% с 6.1% месяцем ранее. Базовая инфляция 5.5%.

ЦБ Китая сохранил ставку на 3.55%.

Остановка зерновой сделки в Черном море привела к росту цен на пшеницу на 7% на бирже в Чикаго. Индия планирует ограничить экспорт растительного масла по этой же причине.

Вывод: Коррекция рынка США довольно вероятна. Ждем отчета по занятости сегодня.

Макаров Михаил, еще больше аналитики:

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română