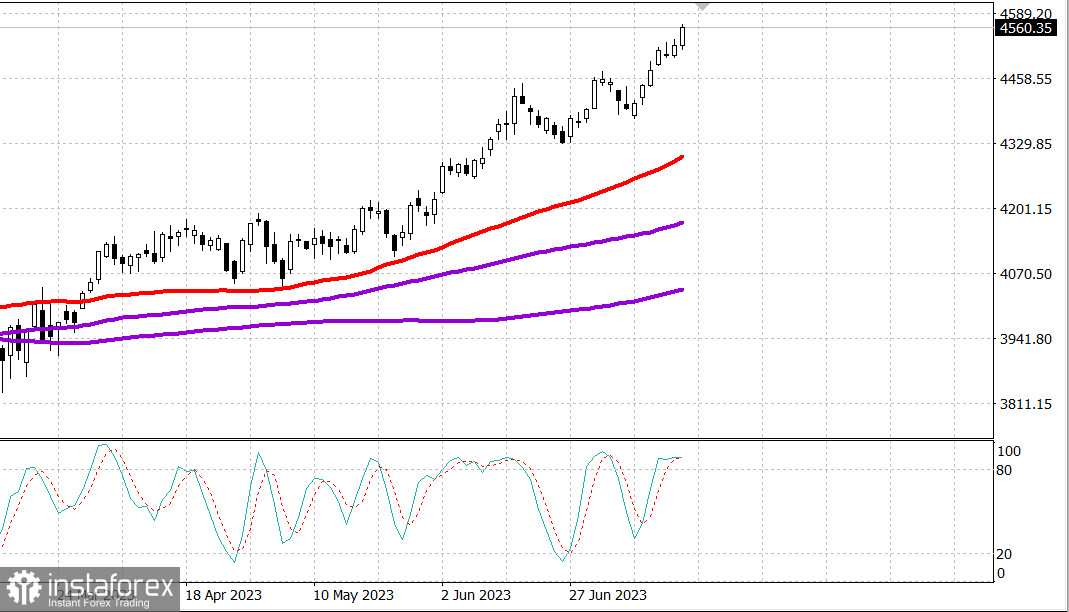

S&P500

Обзор 18.07

Рынок США: Новый рост.

Главные индексы США выросли во вторник: Доу +1%, NASDAQ + 0.9%, S&P500 +0.7%,тS&P500 4556, диапазон 4510 - 4600.

Фондовый рынок начал сессию смешанно на уровне индексов, но закрылся солидным ростом. Первоначально слабые акции мегакапитализации сдерживали основные индексы, в то время как в целом рынок демонстрировал приличную силу. Однако рынок развернулся вверх после того, как несколько крупных капиталов оправилось от ранних потерь. Все основные индексы закрылись вблизи своих дневных максимумов, во главе с Russell 2000 (+1,3%).

Microsoft ( MSFT 359,49, +13,76, +4,0%), снизившись на 1,0% в минимуме дня, вырос после объявления о введении Bing Chat Enterprise, цен на Microsoft 365 Copilot и расширенном партнерстве с AI Мета-платформы (META 312,05, +1,43, +0,5%). NVIDIA (NVDA 474,94, +10,33, +2,2%) также выросла в ответ на новость из-за продвижения с ИИ. ETF Vanguard Mega Cap Growth ETF (MGK) закрылся ростом на 0,8%, восстановившись после утренней потери в 0,7%.

По мере того как вырос Microsoft, другие части рынка несколько смягчались. ETF Invesco S&P 500 Equal Weight (RSP), который вырос на 0,8% на максимуме дня, закрылся с ростом на 0,6%.

Рост более широкого рынка был обусловлен идеей о том, что экономика США избежит жесткой посадки. Отчет о розничных продажах за июнь помог подтвердить эту идею, но поначалу так не казалось.

Вкратце, общий объем продаж и продажи без учета автомобилей выросли на 0,2% слабее, чем ожидалось, но оба показателя за май были пересмотрены в сторону повышения. Продажи товаров, которые учитываются при расчете личных расходов в отчете о ВВП, выросли на солидные 0,6%.

Сильный рост в Bank of America (BAC 30,70, +1,30, +4,4%), Charles Schwab (SCHW 66,01, +7,37, +12,6%) и Morgan Stanley (MS 91,94, +5,57, +6,5%) после их отчетов о прибылях и убытках, были еще одним источником поддержки для более широкого рынка. SPDR S&P Bank ETF (KBE) вырос на 3,5%, а S&P 500 Regional Banking ETF (KRE) подскочил на 4,2%.

В связи с этим финансовые секторы S&P 500 (+1,1%) были одними из лучших по эффективности наряду с информационными технологиями (+1,3%) и энергетикой (+1,0%). Только три из 11 секторов закрылись с потерями: недвижимость (-0,8%), коммунальные услуги (-0,8%) и потребительские товары (-0,1%).

Отражая оптимистичный взгляд на экономику, индекс Dow Jones Transportation Average подскочил на 2,0% до нового 52-недельного максимума.

Казначейские обязательства торговались смешанно. Доходность 2-летних облигаций выросла на четыре базисных пункта до 4,76%, а доходность 10-летних облигаций снизилась на один базисный пункт до 3,79%.

- Nasdaq Composite: +37,1% с начала года

- S&P 500: +18,6% с начала года

- Рассел 2000: +12,2% с начала года

- S&P Midcap 400: +11,8% с начала года

- Промышленный индекс Доу-Джонса: +5,4% с начала года

Обзор экономических данных:

- Общий объем розничных продаж в июне увеличился на 0,2% и слабее, чем ожидалось, по сравнению с предыдущим месяцем (консенсус 0,5%), однако майские продажи были пересмотрены до + 0,5% (с 0,3%). За исключением автомобилей, июньские розничные продажи также выросли на 0,2% слабее, чем ожидалось (консенсус + 0,3%), после пересмотренного в сторону повышения роста на 0,3% (с 0,1%) в мае. С учетом пересмотра продаж в мае в сторону повышения июньские результаты примерно совпали с ожиданиями.

- Ключевым выводом из отчета является то, что продажи, которые используются при расчете личных расходов в отчете о ВВП, выросли на солидные 0,6%, оставив их далеко в стороне от экономики, якобы переживающей рецессию.

- Общее промышленное производство снизилось на 0,5% в месячном исчислении в июне (консенсус 0,0%) после пересмотренного в сторону понижения снижения на 0,5% (с -0,2%) в мае. Коэффициент использования производственных мощностей снизился до 78,9% (консенсус 79,5%) с пересмотренного в сторону понижения 79,4% (с 79,6%) в мае.

- Ключевым выводом из отчета является то, что большинство основных промышленных секторов продемонстрировали снижение в июне, отражая ослабление спроса, которое больше повлияло на производственную часть экономики, чем на сферу услуг.

- Товарно-материальные запасы предприятий выросли на 0,2% в мае (консенсус 0,2%) после пересмотренного увеличения на 0,1% в апреле (с 0,2%).

- Индекс рынка жилья NAHB вырос до 56,0 в июле (консенсус 56,0%) с 55,0 в июне.

Elevance Health (ELV), Goldman Sachs (GS), ASML (ASML), US Bancorp (USB), Baker Hughes (BKR) и Halliburton (HAL) — вот некоторые из наиболее известных имен, сообщающих о доходах перед открытием в среду.

Забегая на среду, участники рынка получат следующие экономические данные:

- 7:00 утра по восточному времени: Еженедельный индекс заявок на ипотеку MBA (предыдущий +0,9%)

- 8:30 утра по восточному времени: ввод жилья в июне (консенсус 1,475 млн; предыдущий: 1,631 млн) и разрешения на строительство (консенсус Briefing.com: 1,472 млн; предыдущий: 1,491 млн).

- 10:30 по восточному времени: Еженедельные запасы сырой нефти EIA (ранее +5,95 млн баррелей)

Энергетика: Нефть Брент 79.70 долл.

Вывод: Рынок сохраняет силу, однако коррекция очень нужна для новых покупок.

Макаров Михаил, еще больше аналитики:

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română