Рынки в среду торгуются с низкой активностью, поскольку после вчерашнего празднования Дня Независимости США ждут открытия рынков в США и новых ориентиров. Основные события ожидаются к концу недели – в четверг будет опубликован индекс активности ISM в сфере услуг, в пятницу – отчет по рынку труда за июнь.

Оба отчета позволят скорректировать ожидания по ставке ФРС, поскольку дадут ответ на вопрос о том, насколько сильна угроза рецессии в условиях всё еще высокой инфляции. ISM в секторе услуг минимально превышает порог в 50п., и если вслед за аналогичным индексом в производстве он ухудшится, то доллар может испытать новую волну распродаж.

Что касается нонфармов в пятницу, то основное внимание будет направлено на темпы роста средней заработной платы. Пока рост невысокий и всего один раз превысил 0.3% м/м в текущем году (в апреле было +0,4%), что сдерживает рост реальной заработной платы и инфляционные ожидания.

USD/JPY

Квартальный индекс активности Tankan показал рост практически всех компонентов во 2 квартале, и с точки зрения перспектив коррекции кредитно-денежной политики позволяет сделать ряд важных выводов.

Денежно-кредитная политика Банка Японии с момента прихода к власти бывшего управляющего Куроды была почти исключительно сосредоточена на достижении цели по стабильности цен. Как следствие, многие участники рынка в настоящее время склонны читать результаты опроса Tankan как то, что они могут сказать нам об инфляции, а не об экономике.

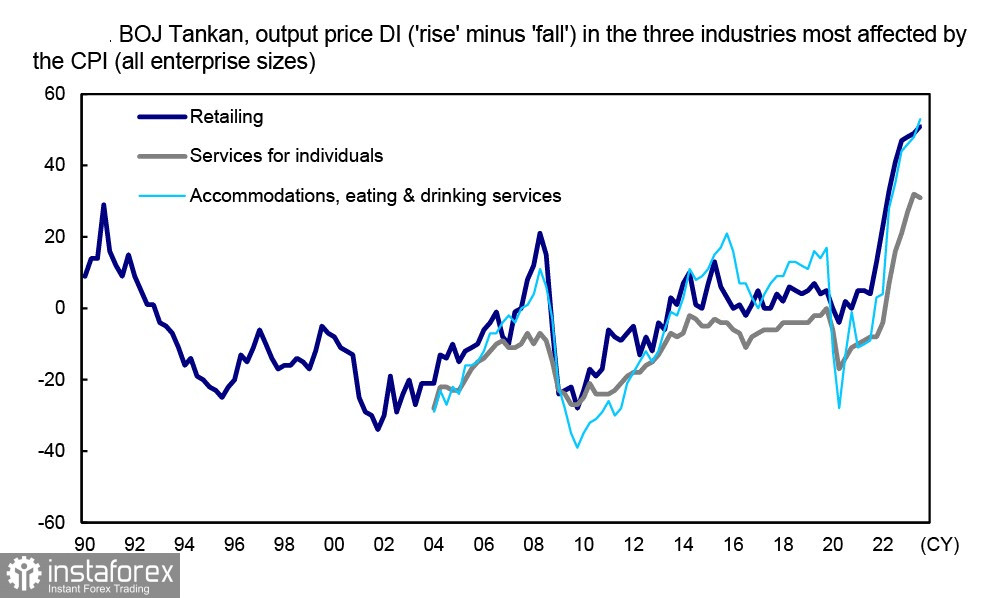

Внешне всё выглядит в пользу дальнейшего роста инфляции. Цена выпуска DI («рост» минус «падение») выросла во всех трех секторах, а сентябрьский прогноз DI улучшился в двух. Все эти показатели сейчас находятся на уровне, невиданном с тех пор, как Танкан начал включать этот вопрос в 2014 году, и все они превышают целевой показатель Банка Японии в 2%.

И цена выпуска продукции DI, и прогноз инфляции поддержали бы Банк Японии, если бы он решил пересмотреть QQE на том основании, что трендовая инфляция набирает обороты. Однако баланс внутреннего спроса и предложения смещается в пользу предложения, недавний скачок инфляции был результатом явного недостатка предложения, что делает его по своей сути временным. Поскольку действие этого фактора явно заканчивается, то можно ожидать, что потребители снизят активность и спрос больше не будет подпитывать инфляцию.

Второй ключевой вопрос – темпы роста заработной платы. И здесь нет полной ясности, во всяком случае 81 из 144 опрошенных компаний отказались предоставлять информацию о планах по росту заработной платы в следующем году, то есть тенденции к росту оплаты с поправкой на инфляции доказать также не представляется возможным.

Эти соображения дают основания предполагать, что Банку Японии нет нужды спешить с отменой QQE. А раз так, то и оснований для укрепления иены в ближайшее время также немного.

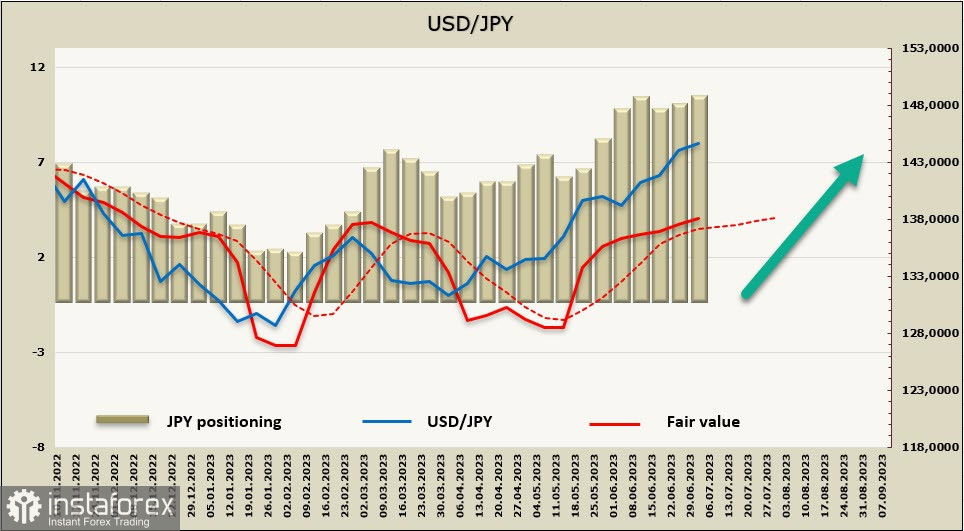

Чистая короткая позиция по JPY выросла за отчетную неделю на 281 млн, до -9,793 млрд, расчетная цена по-прежнему выше долгосрочной средней и направлена вверх.

Тренд USD/JPY выраженно бычий, значимых сопротивлений с технической точки зрения нет вплоть до максимума октября прошлого года 151.96. Рост сдерживается нарастающей слабостью доллара, но оснований для медвежьего разворота от этого не добавляется.

USD/CAD

В пятницу будет опубликован отчет по занятости за июнь, и это будут последние данные, которые могут повлиять на позицию Банка Канады, который на следующей неделе проведет очередное заседание по вопросам монетарной политики.

Рынки ожидают еще одно повышение на 25п., плюс к этому вероятность второго повышения также достаточно велика. Основной аргумент для повышения – вероятность возобновления роста инфляции. С начала года было создано 231 тыс. новых рабочих мест, но рабочая сила выросла чуть больше (+280 тыс.), поэтому безработица стала чуть выше.

Что касается темпов роста заработной платы, то в ближайшее время ожидается появление нескольких коллективных договоров в государственном и частном секторе, которые будут регулировать этот вопрос с точки зрения индексации выплат с поправкой на инфляцию. Появление таких договоренностей, особенно на фоне отсутствия роста производительности труда, будет явно подпитывать инфляционные ожидания.

В целом аргументы в пользу повышения ставки Банком Канады в следующую среду выглядят высокими, этот фактор будет способствовать укреплению луни в ближайшую неделю.

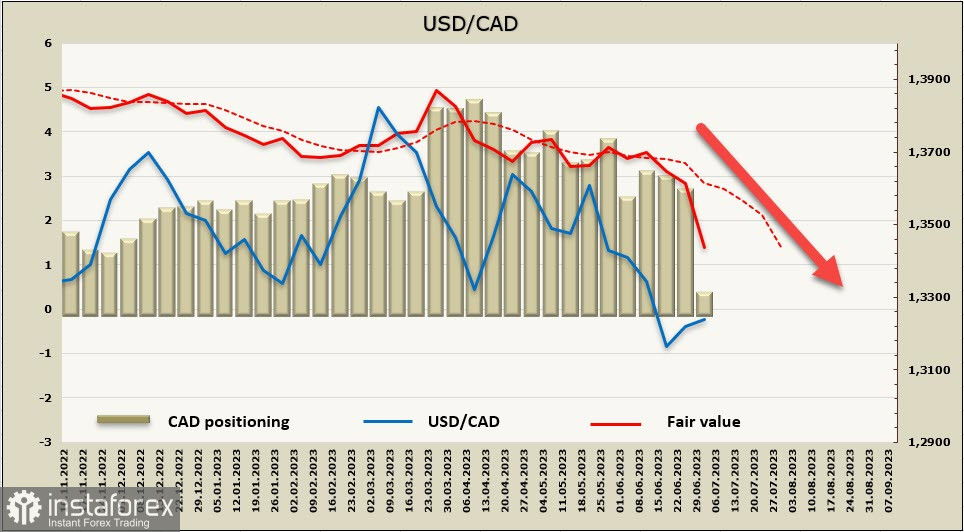

Как следует из последнего отчета CFTC, спрос на канадский доллар резко вырос. По итогам отчетной недели чистая короткая позиция по CAD сократилась на 2,319 млрд, до -216 млн, то есть практически до нейтрального уровня. Расчетная цена резко ушла вниз, тренд медвежий.

Ожидаем дальнейшего снижения USD/CAD, ближайшая цель – нижняя граница канала 1.3040/60. Есть небольшая вероятность развития восходящей коррекции к зоне сопротивления 1.3330/50, в случае попытки роста есть основания подождать окончания движения и найти возможность для продажи.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română