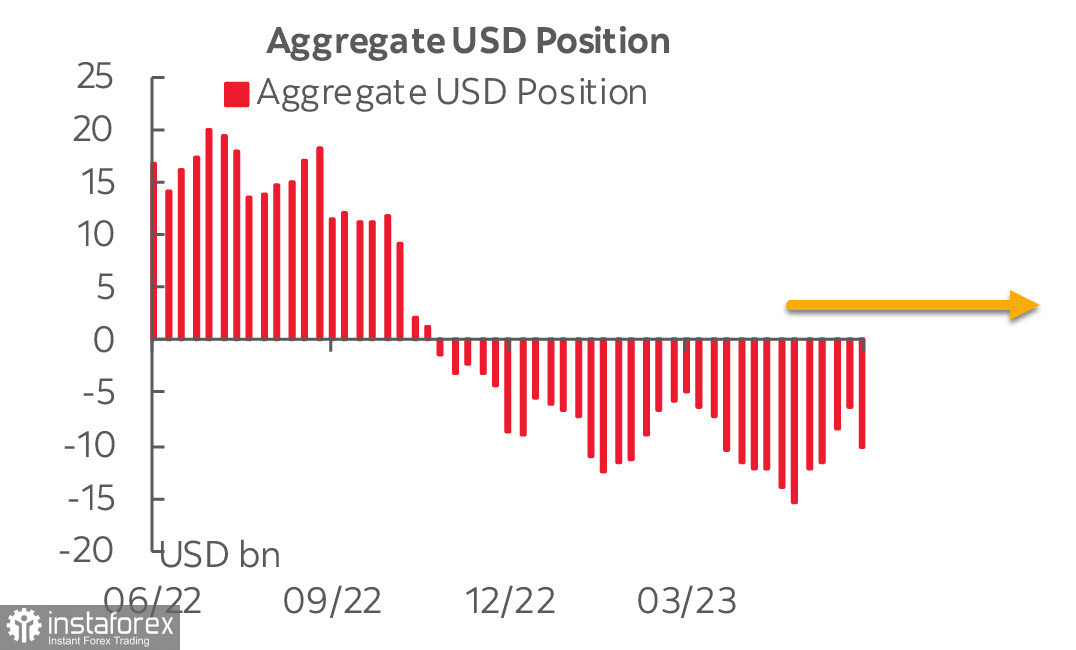

Впервые за 6 недель совокупная короткая позиция по доллару США выросла, в первую очередь за счет агрессивных покупок британского фунта. Недельное изменение 3,75 млрд, общая медвежья позиция по доллару увеличилась до -10.1 млрд.

По другим валютам изменения в пределах обычных недельных колебаний. Обращает на себя внимание рост спроса на риск, наблюдался рост покупок канадского и австралийского доллара, а также мексиканского песо. По золоту рост длинной позиции 418 млн, позиционирование уверенно бычье.

Перспективы ставки ФРС после выступление Дж.Пауэлла в Конгрессе не изменились. Пауэлл подтвердил прогноз о еще двух повышениях, но рынки по-прежнему игнорируют этот сигнал и считают, что пик будет достигнут после еще одного, последнего повышения на четверть пункта.

Открытие рынка в понедельник подтвердило общий негативный настрой, который сложился в пятницу. Фондовые индексы большинства стран торгуются в устойчиво красной зоне, доходности снижаются, спрос на риск в текущей ситуации также ожидаемо падает.

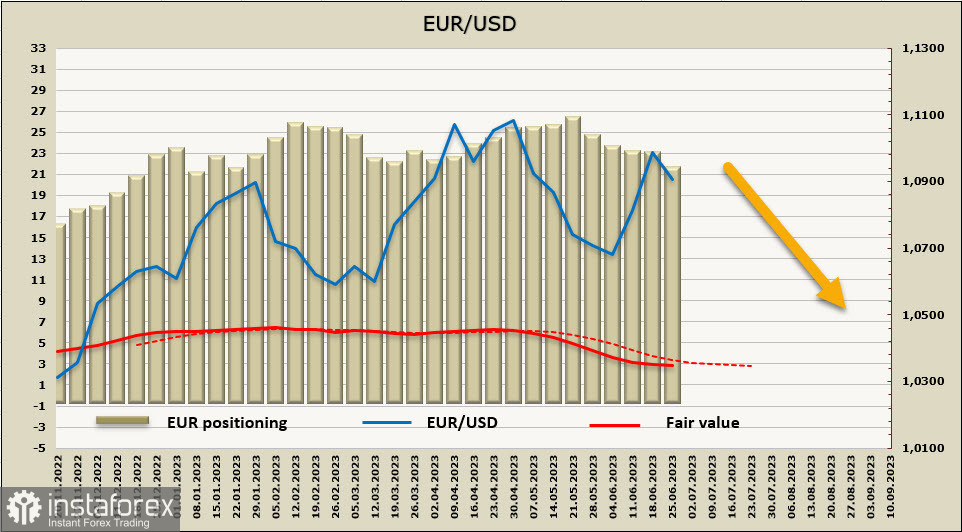

EUR/USD

Индексы деловой активности в еврозоне резко снизились в июне, производственный сектор с 44.8п до 43.6п, услуги с 55.1п до 52.4п, сводный PMI еврозоны снизился до 50,3п против ожидаемых 52,8п. Во Франции PMI в сфере услуг упал ниже 50п, это первая крупная экономика еврозоны, которая уходит на территорию сокращения. Падает количество новых заказов, ухудшились ожидания относительно будущих объемов производства.

Есть и позитивные новости – цены на производственные ресурсы падают четвертый месяц подряд, динамика цен на услуги замедлилась до минимума с мая 2021 г. Борьба с инфляцией обретает неожиданные формы – налицо явное замедление экономики, при том что рост заработной платы ускоряется. Возможно, слабые отчеты PMI сигнализируют о том, что что более высокие процентные ставки начинают сказываться на потреблении, особенно по мере постепенного истощения резервов сбережений.

Если сравнивать экономики США и еврозоны, то на данный момент нужно исходить из того, что инфляция в США замедляется быстрее, в еврозоне она выглядит более устойчивой. Экономика еврозоны кажется слабее из-за запаздывающего кумулятивного эффекта ужесточения денежно-кредитной политики, который еще не сказался на экономике. С приближением осени вероятно возобновление энергетического кризиса в Европе, что также окажет дополнительное давление на евро.

С понедельника по среду в португальской Синтре пройдет большая конференция ЕЦБ, в которой примут участие представители большинства крупных центробанков, и завершится она совместным обсуждением вопросов политики с участием Лагард из ЕЦБ, Пауэлл из ФРС, Бейли из Банка Англии и Уэда из Банка Японии.

Чистая длинная позиция по евро сократилась за отчетную неделю на 742 млн, до 19.741 млрд, снижение спроса отмечается 5 недель подряд, однако общий перевес евро по-прежнему очень значительный. Расчетная цена ниже долгосрочной средней, но импульс явно замедляется.

Вероятность возобновления роста евро считаем невысокой, локальный максимум 1.1010 вряд ли будет обновлен. Ожидаем торговлю в боковом диапазоне с медленным смещением на юг, цель 1.0700/20.

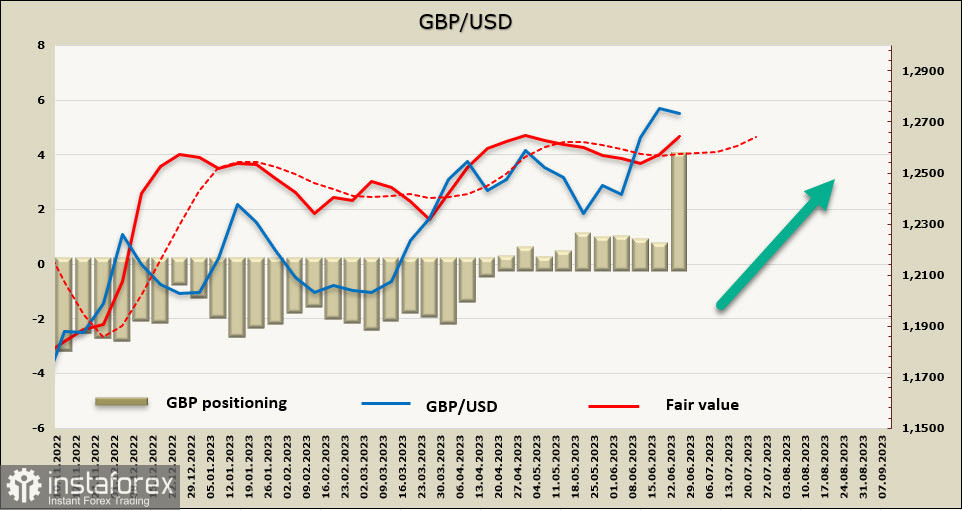

GBP/USD

Банк Англии (BoE) 7 голосами против 2 повысил ключевую учетную ставку на 50п. до 5,00%. Ястребиное решение продиктовано тем, что инфляция остаётся на высоком уровне при всё еще повышенных инфляционных ожиданиях. Как следствие, BoE считает, что риски инфляции «значительно смещены в сторону повышения». Банк Англии повторил, что «если будут доказательства более постоянного давления, то потребуется дальнейшее ужесточение денежно-кредитной политики».

Теперь прогноз по ставке выглядит так – еще два повышения по 0.25% на заседаниях в июле и августе, и пик на уровне 5,50%, при этом риски смещены в сторону более высокой пиковой ставки. Перед следующим заседанием 3 августа будет опубликован еще один отчет по рынку труда (11 июля) и данные по инфляции (19 июля) за июнь. Поскольку основной проблемой для Банка Англии остается изменение данных о заработной плате, а также рост цен на услуги, то, очевидно, до этих выпусков коррекции по ожиданиям не будет, а фунт будет испытывать бычье давление.

Экономика Великобритании тем временем сползает в рецессию. PMI в производственном секторе снизился в июне с 47.1п до 46.2п, в секторе услуг с 55.2п до 53.7п, при этом потребительский спрос остается высоким, что следует из данных по розничной торговле в мае.

Спекулятивные инвесторы агрессивно наращивали длинные позиции по фунту, подняв бычий настрой на 3,2 млрд долларов США. Долгое время позиционирование по фунту было слабым, с апреля намечался рост настроя к покупкам, но скачок на этой неделе очень значительный, общая длинная позиция выросла до 3,718 млрд, и это максимальный бычий настрой по фунту с 2014 г.

Расчетная цена ушла вверх, позиционирование сменилось на уверенно бычье.

Неделей ранее мы отмечали, что если Банк Англии поддержит бычий настрой по фунту, то он может уйти выше поддержки 1.2678 к психологическому уровню 1.30. На утро понедельника вероятность продолжения роста стала заметно выше, снижения ниже поддержки 1.2678 не ожидаем, наиболее вероятный сценарий – возобновление роста после непродолжительной консолидации.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română