Центробанк Швейцарии в четверг объявит об итогах своего очередного заседания. Июньская встреча будет отнюдь не проходной: по мнению большинства аналитиков, регулятор увеличит процентную ставку на 25 пунктов, до 1,75%. Впрочем, некоторые эксперты полагают, что ШНБ решится на более агрессивный шаг, повысив ставку сразу на 50 базисных пунктов. И если первый вариант развития событий окажет посредственное влияние на кросс-пару eur/chf, то более ястребиный сценарий может значительно укрепить швейцарскую валюту в паре евро.

Инфляция и ШНБ

Прежде всего необходимо отметить, что вероятность повышения ставки ШНБ в июне оценивается почти в 100%. Предметом обсуждения является величина повышения и дальнейшие перспективы ужесточения ДКП. Сам факт увеличения ставки «не оспаривается», особенно после недавних заявлений Томаса Джордана. Глава швейцарского ЦБ заявил о том, что сейчас «очень важно» снизить инфляцию в стране до уровня ценовой стабильности. При этом он добавил, что регулятору не нужно ждать ускорения инфляционных показателей, и лишь потом повышать процентную ставку – по его мнению, необходимо действовать на упреждение.

Здесь необходимо напомнить, что ШНБ повышает ставку с марта 2022 года, подняв её с отметки -0,75% до текущего значения 1,50%. Поэтому слова Джордана о том, что Центробанку «не стоит ждать роста инфляции» не следует понимать прямолинейно. По сути, это отказ от выжидательной позиции и анонсирование дальнейших действий, несмотря на нисходящую динамику инфляционных показателей.

Опубликованный в начале мая отчёт по росту индекса потребительских цен говорит о том, что инфляция в Швейцарии ускоряется в основном за счёт увеличения внутренних тарифов, после стабилизации цен на энергоносители и на импортные товары.

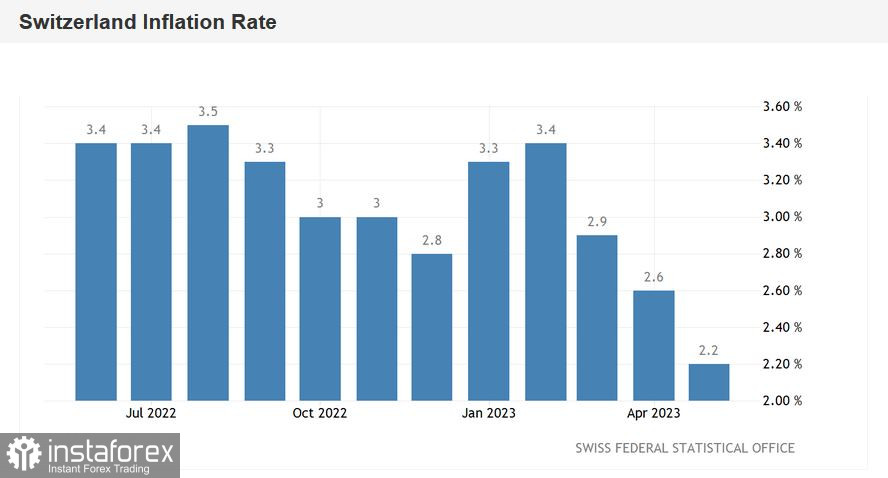

Так, согласно релизу, общий индекс потребительских цен в годовом исчислении снизился в мае до 2,2%. Для сравнения: в начале года общий ИПЦ был на уровне 3,4%, а в предыдущем отчётном месяце (т.е. в апреле) показатель выходил на отметке 2,6%. Стержневой индекс, без учёта волатильных цен на энергоносители и на основные продукты питания, снизился в мае до 1,9%. Здесь опять же наблюдается нисходящая тенденция: в апреле этот индикатор был на уровне 2,2%.

Рост инфляции был обусловлен повышением стоимости аренды жилья, туристических путевок и некоторых продуктов питания. В то же время тарифы на авиаперевозки, а также на печное и дизельное топливо оказали на инфляцию понижающий эффект.

С одной стороны, индекс потребительских цен демонстрирует нисходящую динамику – как общий, так и базовый. С другой стороны, текущий уровень инфляции не устраивает ШНБ. Несколько недель назад глава швейцарского регулятора Томас Йордан заявил, что Центробанк «не может допустить, чтобы темпы роста потребительских цен слишком долго оставались на уровне выше 2%». Это ещё один ястребиный сигнал со стороны главы ШНБ, свидетельствующий о том, что ЦБ готов и дальше ужесточать ДКП – по крайней мере в контексте июньского заседания.

Отмечу, что темпы роста потребительских цен в Швейцарии остаются самыми медленными среди всех развитых стран Организации европейского экономического сотрудничества (OECD). Учитывая данный фактор, а также фактическое замедление майского ИПЦ в Швейцарии, есть вероятность того, что риторика ШНБ по итогам июньского заседания будет носить «завершающий» характер. То есть ЦБ повысит ставку, но при этом не станет анонсировать дальнейшее ужесточение монетарной политики.

Возможные сценарии

По мнению экспертов Credit Suisse, существует два варианта развития событий. Первый вариант, вероятность реализации которого оценивается примерно в 40%, предполагает одномоментное повышение ставки на 25 пунктов с одновременным намёком на возможное завершение текущего цикла ужесточения ДКП. В таком случае франк окажется под давлением по всему рынку, и прежде всего в паре с евро, так как Европейский Центробанк продолжает занимать ястребиную позицию.

Второй вариант, вероятность которого оценивается в 60%, также предполагает 25-пунктное повышение ставки – но при этом ШНБ сохраняет ястребиный настрой и фактически анонсирует дальнейшие шаги по ужесточению монетарной политики.

Если будет реализован первый вариант, кросс-пара eur/chf рванёт вверх, достигнув как минимум отметки 0,9850 (верхняя граница облака Kumo на дневном графике). В среднесрочной перспективе пара может достигнуть границ 99-й фигуры.

Если будет реализован второй вариант, медведи eur/chf могут временно перехватить инициативу, утянув цену к отметке 0,9750 (в этой ценовой точке линии Tenkan-sen Kijun-sen совпадают на таймфрейме D1). Южную коррекцию в данном случае целесообразно использовать в качестве повода для открытия лонгов – с целями 0,9800, 0,9850.

Разворот северного тренда, на мой взгляд, возможен лишь в случае 50-пунктного повышения ставки с сохранением ястребиного настроя. Такой сценарий маловероятен, но его реализация позволит медведям eur/chf развить устойчивое нисходящее движение в район 96-й фигуры.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română