В течение прошлой недели и даже не только ее, но и всего временного периода начиная с последнего заседания ЕЦБ, состоялось достаточно много выступлений членов комитета по денежно-кредитной политике. В отличие от представителей ФРС, чиновники европейского центрального банка были гораздо более красноречивыми. В частности, Питер Казимир заявил, что процентная ставка может расти дольше, чем предполагалось ранее, так как инфляция остается очень высокой. Некоторые другие члены комитета также придерживаются мнения, что ставку нужно продолжать повышать, как можно дольше. Однако я считаю, что есть принципиальная разница между комментариями чиновников из ФРС и ЕЦБ.

ФРС – это неподконтрольный правительству США центральный банк. А лучше сказать, организация, исполняющая обязанности центрального банка. США – это единое целое, одна страна. ЕЦБ – это совокупность из 27 центральных банков, 27 стран. Интересы каждой страны и центрального банка нужно учитывать. Некоторые страны более устойчивы к потрясениям, кризисам, некоторые – меньше. Некоторые страны богатые, некоторые – бедные. Очевидно, что страны вроде Германии или Франции могут себе позволить высокие ставки ЕЦБ. Страны вроде Польши и Румынии – не могут. Поэтому если предположить, что максимально допустимая ставка для Германии равна 6%, а для Румынии – 3-4%, то ЕЦБ нужно вывести некое среднее значение, чтобы удовлетворить всех. Именно поэтому, ЕЦБ не обладает потенциалом для значительного роста ставки.

И именно поэтому мнения членов ЕЦБ, которые возглавляют наиболее крупные центральные банки Еврозоны, нельзя считать истиной или озвученными планами. К примеру, Луис де Гиндос, который исполняет обязанности вице-президента ЕЦБ, заявил в субботу, что «они находятся на завершающей стадии процесса ужесточения». Де Гиндос отметил, что банк начал возвращаться к нормальным условиям, поэтому снизил шаг до 25 базисных пунктов. «Замедление экономики и рост ставки приведут к повышению стоимости финансирования банков и росту количества проблемных кредитов», – считает вице-президент ЕЦБ. В ходе интервью сказано было достаточно много, но наиболее интересной является фраза о завершающей стадии. Иными словами, второй человек в ЕЦБ считает, что ставка должна вырасти еще один или два раза. А его мнение более ценно, чем мнение Питера Казимира или Франсуа де Гало.

Исходя из всего вышесказанного, я считаю, что ЕЦБ может остановиться на 4%, и у рынка уже не будет серьезных оснований повышать спрос на евровалюту. FOMC с высокой степенью вероятности тоже завершила ужесточение, но по волновому анализу должна быть построена хотя бы нисходящая коррекционная волна по обоим инструментам. А вот для нового повышения евро и фунта требуется сильный новостной фон.

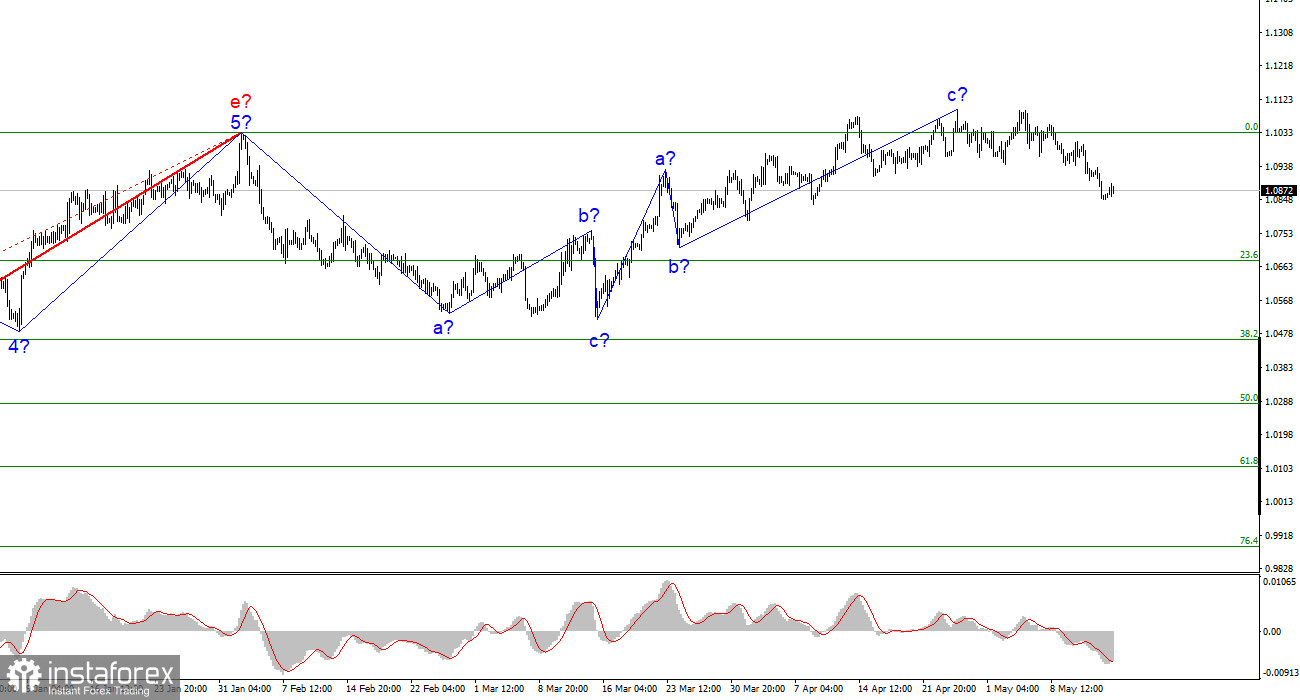

Исходя из проведенного анализа, я делаю вывод, что построение повышательного участка тренда завершено. Поэтому сейчас можно советовать продажи, а инструмент имеет довольно большой простор для снижения. Я думаю, что цели в районе 1,0500-1,0600 можно считать вполне реальными. С этими целями я и советую продажи инструмента по разворотам индикатора MACD «вниз» до тех пор, пока инструмент находится ниже отметки 1,1030, что соответствует 0,0% по Фибоначчи.

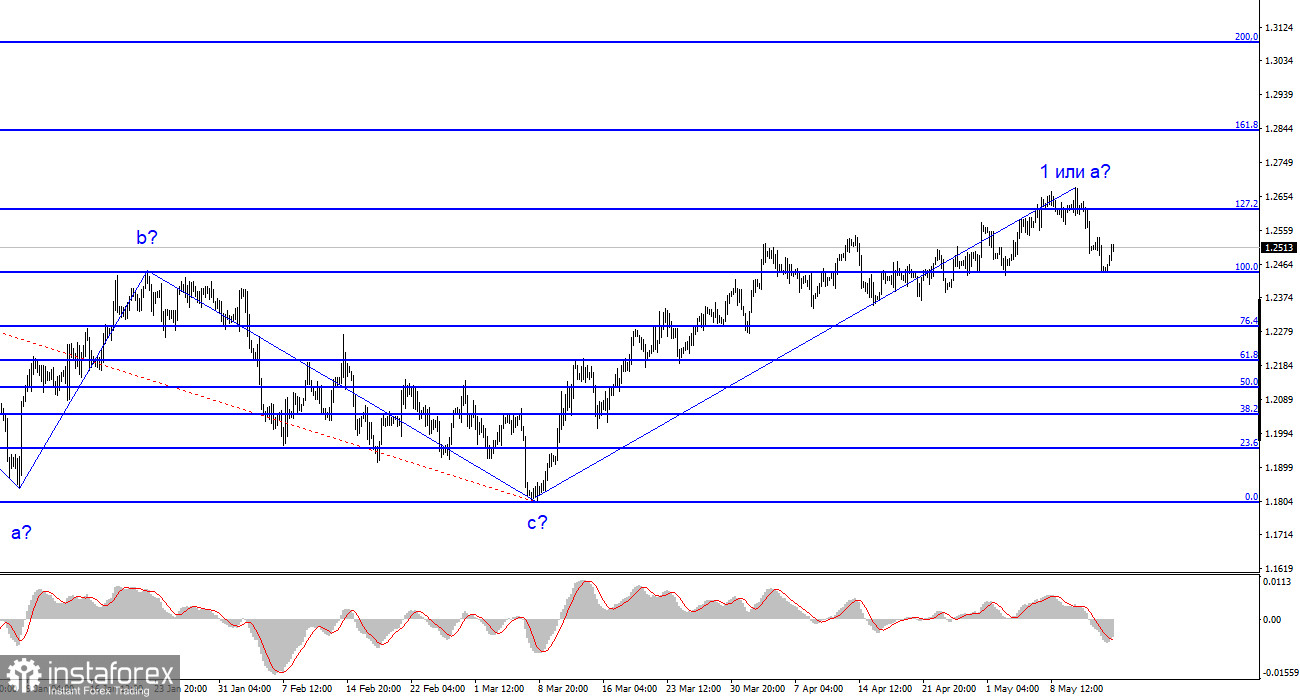

Волновая картина инструмента Фунт/Доллар уже давно предполагает построение новой нисходящей волны. Волновая разметка сейчас не совсем однозначная, как и новостной фон. Я не вижу факторов, которые поддерживали бы британца в долгосрочном плане, а волна b может получиться очень глубокой, но пока что нет полной уверенности в том, что она началась. Я считаю, что сейчас более вероятно снижение инструмента, но первая волна восходящего участка может усложниться еще сильнее. Неудачная попытка прорыва отметки 1,2615, что соответствует 127,2% по Фибоначчи, указывает на готовность рынка к продажам, но состоялась также и неудачная попытка прорыва 100,0% по Фибоначчи.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română