Пользуясь позитивными американскими статданными, поступившими в минувшую пятницу от S&P Global, доллар попытался развить в ходе сегодняшней азиатской торговой сессии восходящую динамику.

Так, опубликованный в минувшую пятницу предварительный индекс деловой активности PMI в производственном секторе США уверено вырос в апреле с 49,2 до 50,4 (против прогноза о снижении до 49,0); аналогичный PMI в секторе услуг вырос с 52,6 до 53,7 (против прогноза о снижении до 51,5). Составной PMI укрепился с 52,3 до 53,5 (против прогноза 52,8).

Как видно из пятничной и сегодняшней динамики доллара, участники рынка положительно оценили апрельские данные по деловой активности в США.

Тем не менее в начале сегодняшней европейской торговой сессии снижение доллара и его индекса DXY возобновилось. Так, на момент публикации данной статьи фьючерсы индекса доллара DXY торговались вблизи отметки 101.32, на 90 пунктов выше локального 12-месячного минимума 100.42, достигнутого неделей ранее. Как мы отметили в нашем недавнем обзоре, индексу доллара DXY необходимо преодолеть как минимум три локальных уровня сопротивления 102.48, 102.74, 103.02, чтобы направиться к локальному максимуму этого года 105.87, и пока что преобладает нисходящая динамика доллара.

На этой неделе будут опубликованы предварительные оценки ВВП США и основной индекс цен PCE, основной показатель инфляции, который чиновники ФРС используют в качестве основного индикатора инфляции, за 1-й квартал 2023 года.

Экономисты прогнозируют замедление с 2,6% до 2,0% (в годовом выражении) американской экономики в 1-м квартале. Это негативная для доллара информация, при том что инфляция, несмотря на ее замедление, все еще остаётся высокой, в разы выше целевого уровня ФРС в 2%. Напомним, что базовый индекс потребительских цен (Core CPI) вырос в марте на +0,4% (и до +5,6% в годовом выражении), а основной индекс потребительских цен (CPI) замедлился в марте до 5% в годовом исчислении (против прогноза 5,2% и 6,0% в феврале).

Участники рынка оценивают поступающую из США макроэкономическую статистику, пытаясь спрогнозировать как вероятность наступления рецессии в американской экономике, так и действия ФРС в текущих условиях.

Большинство экономистов и протоколы мартовского заседания ФРС это подтвердили, считают, что руководители американского ЦБ повысят процентную ставку на 25 б.п., несмотря на риски рецессии. Но вот что будет после майского заседания ФРС – вопрос. Большинство из экономистов считает, что ФРС затем возьмет паузу в повышениях, чтобы к концу года перейти к смягчению своей кредитно-денежной политики, учитывая риски рецессии в экономике и кризиса в банковской сфере, которые заметно усилились после закрытия двух крупных американских банков, и стремительно растущий госдолг США. В настоящее время в Конгрессе США, например, ведется дискуссия демократов и республиканцев относительно потолка государственного долга, который превышает 31 трлн долларов: демократы призывают правительство повысить лимит, а республиканцы требуют сокращения расходов бюджета. В отчете бюджетного управления Конгресса говорится, что если не принять меры по повышению или отмене лимита госдолга, то уже летом этого года правительство не сможет исполнить свои финансовые обязательства, что будет означать дефолт американской экономики. «Невыполнение обязательств правительства нанесет непоправимый вред экономике США, средствам к существованию всех американцев и глобальной финансовой стабильности», - заявила на этот счет глава Минфина США и бывшая глава ФРС Джанет Йеллен, призывая Конгресс повысить уровень госдолга.

Учитывая также тот факт, что, по расчетам экономистов, дефицит бюджета США в этом году составит $1,4 трлн, что примерно на $400 млрд больше показателей мая 2022 года, при том, что дефицит составит 5,3% ВВП и вырастет до 6,9% в 2033 году, что значительно выше 3,6% ВВП, среднего показателя за последние 50 лет, не исключено, что ФРС вновь запустит печатный станок на полную мощность, чтобы хоть частично покрыть этот дефицит, раскручивая, таким образом, спираль инфляции и дальнейшего удешевления доллара.

Что же касается основного конкурента доллара на валютном рынке евро, то экономическая ситуация в еврозоне, несмотря на все проблемы, выглядит получше. Как свидетельствуют опубликованные в пятницу данные, восстановление европейской экономики ускорилось, хотя, в основном и за счет сектора услуг: предварительный составной индекс деловой активности PMI от S&P Global вырос в еврозоне в апреле до 54,4 (предыдущие значения: 53,7, 52,0, 50,3, 49,3, 47,8, 47,3).

Если в ФРС задумываются о паузе в повышениях процентной ставки, то в ЕЦБ считают, что "пока рано говорить о паузе в повышении процентных ставок". При этом, разговоры относительно величины очередного повышения в ЕЦБ идут вокруг 0,25% или 0,50%.

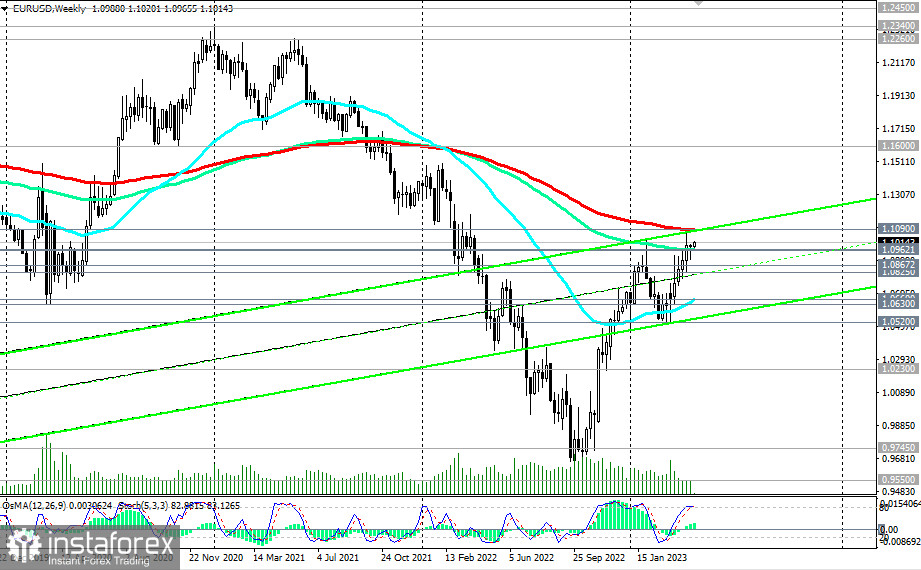

Учитывая относительно позитивный для евро фундаментальный фон, пара EUR/USD показывает, пожалуй, лучшую позитивную динамику в последние несколько недель.

Как мы отметили в нашем недавнем обзоре EUR/USD: разница в уровнях процентных ставок в США и Еврозоне уменьшается, для прорыва в зону долгосрочного бычьего рынка паре EUR/USD остается совсем немного. Для этого ей необходимо преодолеть ключевой долгосрочный уровень сопротивления 1.1090 (подробнее о динамике пары см. в EUR/USD: сценарии динамики на 24.04.2023).

А на сегодня публикации важной макро статистики не запланировано (о важных событиях недели см. в Важнейшие экономические события недели 24.04.2023 – 30.04.2023). Она появится завтра: в 13:00 будут опубликованы индексы цен на жилье в США и в 14:00 (GMT) - индекс «уровень доверия потребителей». Этот отчет Conference Board демонстрирует степень уверенности американских потребителей в экономическом развитии страны и в стабильность своего экономического положения. Он также является ведущим показателем потребительских расходов, на которые приходится большая часть общей экономической активности. Рост показателя (предыдущее значение индикатора 104,2) укрепит USD, а снижение значения ослабит доллар.

*)

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română