От великого до смешного один шаг. Безраздельно царствующий в 2021-2022 доллар США поскользнулся и упал после замедления процесса ужесточения денежно-кредитной политики ФРС. В апреле в американскую валюту не бросал камни только ленивый. Хорошо еще, когда в качестве аргументов приводят завершение цикла монетарной рестрикции, «голубиный» разворот или скорую рецессию в Штатах. Однако когда сомнения начинает вызывать статус доллара как основной резервной валюты, невольно задумываешься. Неужели все действительно настолько плохо?

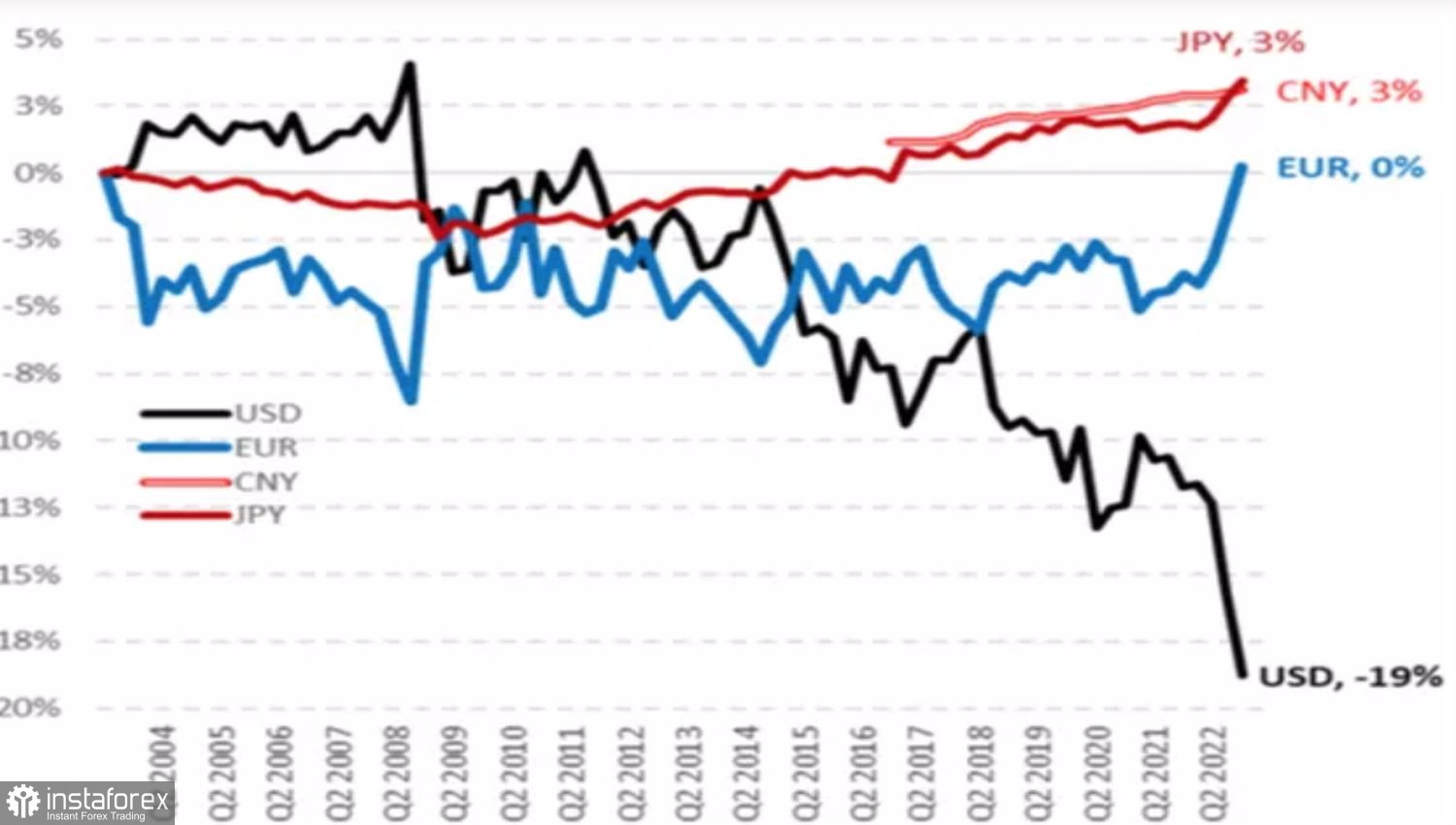

Согласно исследованиям Eurizon SLJ, доля «американца» с поправкой на инфляцию в золотовалютных резервах центробанков снизилась с 73% до 2001 до 55% в 2021. В 2022 показатель и вовсе просел до 47% на фоне вооруженного конфликта на Украине и намерения ряда стран производить расчеты собственных валютах. Дедолларизация может спровоцировать распродажу номинированных в этой валюте активов и ускорить падение индекса USD.

Изменения структуры золотовалютных резервов центробанков в реальном выражении

На мой взгляд, несмотря на авторитет автора этой идеи, придумавшего в теорию улыбки доллара, она не выдерживает критики. Текущее ослабление «американца» – прямое следствие опережающих циклов в экономике США и монетарной политике ФРС. В 2021-2022 ВВП Штатов уверенно расширялся, а Федрезерв агрессивно повышал ставки. В 2023 пришло время расплачиваться за это. Трещины в банковской системе, охлаждение рынка труда, сокращение розничных продаж и замедление деловой активности – прямые следствия ужесточения денежно-кредитной политики. Вероятнее всего, из-за приближающейся рецессии индекс USD в течение ближайших 9–12 месяцев продолжит снижаться. Однако в более отдаленной перспективе циклический характер экономики и монетарной политики сыграют свою роль. Доллар США начнет укрепляться.

Таким образом, менять структуру золотовалютных резервов центробанкам не имеет смысла. Речь идет о долгосрочных вложениях, и лучшей валюты, чем американская, здесь придумать сложно.

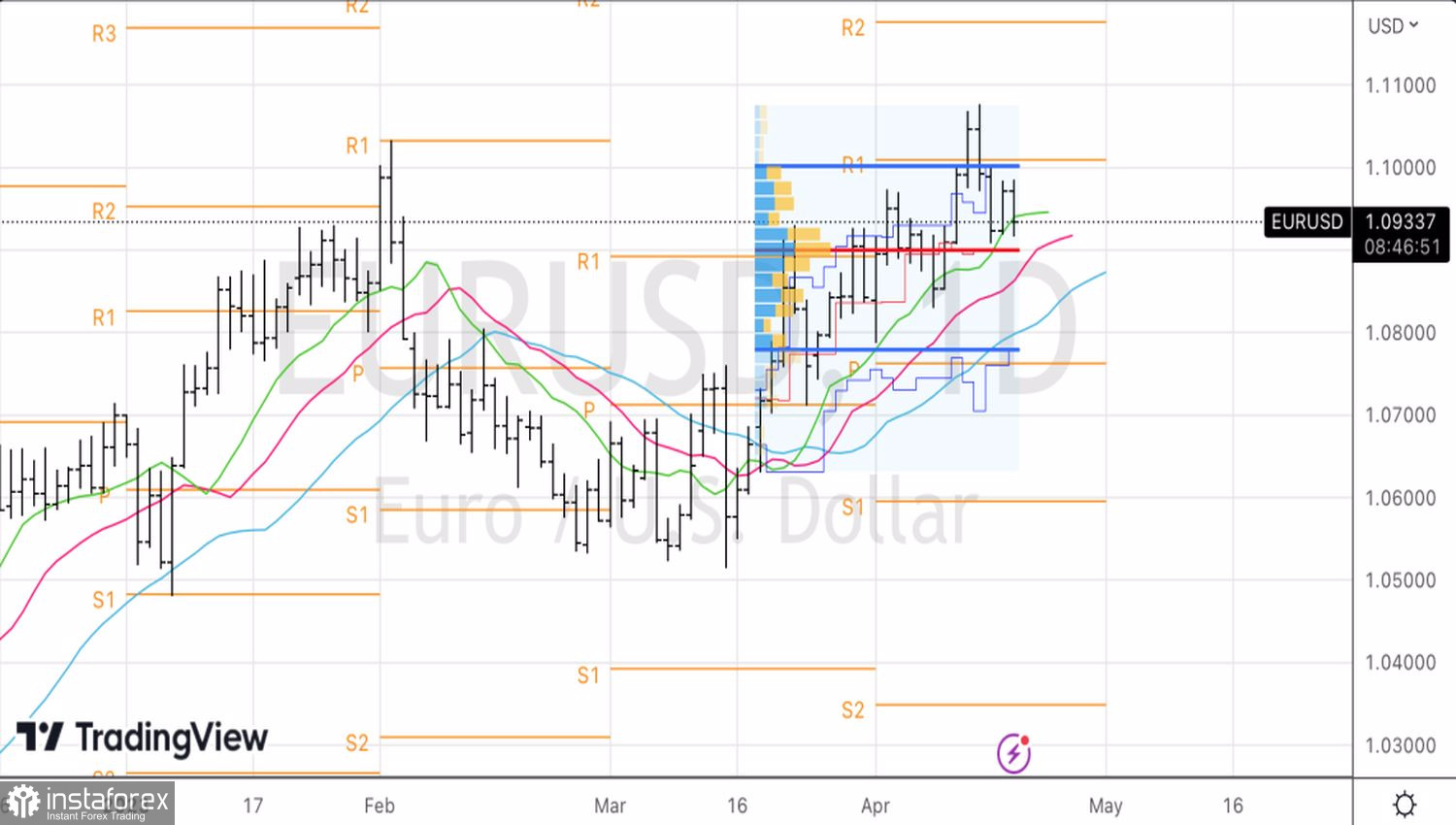

Если говорить о среднесрочных перспективах, то замедление экономики США и скорое окончание цикла повышения ставки ФРС рисуют перед EURUSD светлое будущее. Тем более что ЕЦБ намерен повысить ставку по депозитам еще на 75 б.п., до 3,75%, и сомневается в размере шага в мае. Он выбирает между 25 и 50 б.п., что также придает оптимизма поклонникам евро.

Тем не менее риски сохранения ставки по федеральным фондам на уровне 5,25% до конца 2023 на фоне повышенной инфляции и нежелающей сползать в рецессию экономики недооцениваются. И возвращение страхов по этому поводу сдерживает ралли основной валютной пары.

Технически неспособность «быков» по EURUSD отыграть внутренний бар стала первым признаком их слабости. Если рынок не идет в ту сторону, где его ожидают увидеть, с большей вероятностью он пойдет в противоположную. В этом отношении прорыв нижней границы внутреннего бара вблизи 1,092 – повод для краткосрочных продаж.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română