Пока трейдеры гадают, откуда придет следующий всплеск волатильности, некоторые аналитики прямо указывают на новый источник опасности. Они считают, что огромный объем скрытого кредитного плеча, которое было незаметно создано за последнее десятилетие, станет слабым звеном всей банковской системы, проявившись в кризисе в полную меру.

Кредитное плечо – новое слабое звено грядущего кризиса

В последнее время представители многих регулирующих органов, банкиров, управляющих активами и бывших чиновников Центрального банка поднимали тему банковских кредитов. По их мнению, теневые долги и их связи с прайм-брокерами становятся серьезной причиной для беспокойства, поскольку рост процентных ставок вызывает колебания на финансовых рынках. В частности, с заявлениями выступили глава Федеральной корпорации страхования депозитов Мартин Грюнберг и председатель BlackRock Inc. Ларри Финк, призвавшие банки к более тщательному анализу.

Беспокойство регуляторов вполне обосновано. Долги на растущем рынке не вызывают проблем, но при медвежьей направленности все обычно осложняется.

Корень проблемы лежит в том, что частным инвестиционным компаниям и другим компаниям в тучные годы было позволено брать дешевые кредиты. И хотя банковское регулирование ужесточилось после мирового финансового кризиса, без достаточного контроля над тем, как долги могут быть взаимосвязаны, это все еще представляет собой опасность.

По отдельности каждый кредит может быть небольшим, но они часто распределяются таким образом, что инвесторы и заемщики могут пострадать, если банки или другие поставщики кредитов не смогут покрыть обязательства большого количества кредиторов.

Ожидаемо, такая ситуация при небольшом спаде вместе с ростом процентных ставок должна привести к дефолту некоторых корпораций. Событие само по себе ожидаемое и вписывающееся в теорию экономики. То, что пока слабо учитывается, это уровень связей между капиталами частных корпораций и банковской системы.

Фактически любой кризис создает проблемы для частных кредиторов этих корпораций. Но затем эффект домино включается для банка, который предоставляет кредитное плечо фонду. И уже кредиторы банка, такие как вкладчики депозитов и покупатели облигаций, терпят убытки.

Вопросы о потенциальной угрозе со стороны кредитных взаимосвязей приобрели актуальность после закрытия ранее в этом месяце Silicon Valley Bank, крупного поставщика финансирования для фондов венчурного капитала и прямых инвестиций. Credit Suisse Group AG, которая несколько дней спустя столкнулась с трудностями, также предоставляла управляющим фондами различные формы кредитных линий. Мы знаем, что проблемы ни одного из банков не были вызваны этими долгами. Тем не менее если бы ФРС и ЕЦБ не предприняли срочных мер по восстановлению платежеспособности этих банков, скорее всего, эффект домино включился бы.

Однако решение гарантировать вкладчикам SVB выплаты стало палкой о двух концах. Правительство раскритиковали за этот шаг, поскольку экономисты твердят, что были упущены системные риски, создаваемые кредитором.

Банки и кредитные фонды работают по разным схемам. В отличие от банков, частные инвестиционные и кредитные фонды защищены от кризисов тем, что их инвесторы вкладывают капитал на длительные периоды времени. Но невежество в отношении потенциальных проблем и слабостей, которые кредитные союзы создают для финансовой системы, беспокоит наблюдателей. Это касается также рынка кредитов, предоставляемых криптоиндустрией.

Есть надежда, что недавние беспорядки, вероятно, приведут к более глубоким расследованиям теневого кредитования во всем мире, которое включает кредиты, предоставляемые частными инвестиционными компаниями, страховщиками и пенсионными фондами. Это означает, что мы сможем найти точку, где оказался риск после того, как он переместился с банковских балансов после финансового кризиса. По словам источника, регулирующие органы также хотят изучить кредитный риск для банков, связанный с кредитами, которые они предоставили компаниям, выкупающим их во время бума альтернативных активов.

Есть надежда, что недавние беспорядки, вероятно, приведут к более глубоким расследованиям теневого кредитования во всем мире, которое включает кредиты, предоставляемые частными инвестиционными компаниями, страховщиками и пенсионными фондами. Это означает, что мы сможем найти точку, где оказался риск после того, как он переместился с банковских балансов после финансового кризиса. По словам источника, регулирующие органы также хотят изучить кредитный риск для банков, связанный с кредитами, которые они предоставили компаниям, выкупающим их во время бума альтернативных активов.

Чтобы выявить потенциальные проблемы, Банк Англии впервые в этом году планирует провести стресс-тестирование небанковских кредиторов, включая частные инвестиционные компании. Ожидается, что дальнейшие подробности будут объявлены в ближайшие дни.

И все же управляющие фондами также обеспокоены. Согласно опросу инвесторов, опубликованному на прошлой неделе Bank of America Corp., системное кредитное событие представляет собой самую большую угрозу для мировых рынков, и наиболее вероятным ее источником является теневая банковская деятельность США.

В феврале высшие финансовые регуляторы правительства США дали понять, что они рассмотрят вопрос о том, заслуживают ли какие-либо небанковские фирмы более жесткого надзора как системно важных учреждений.

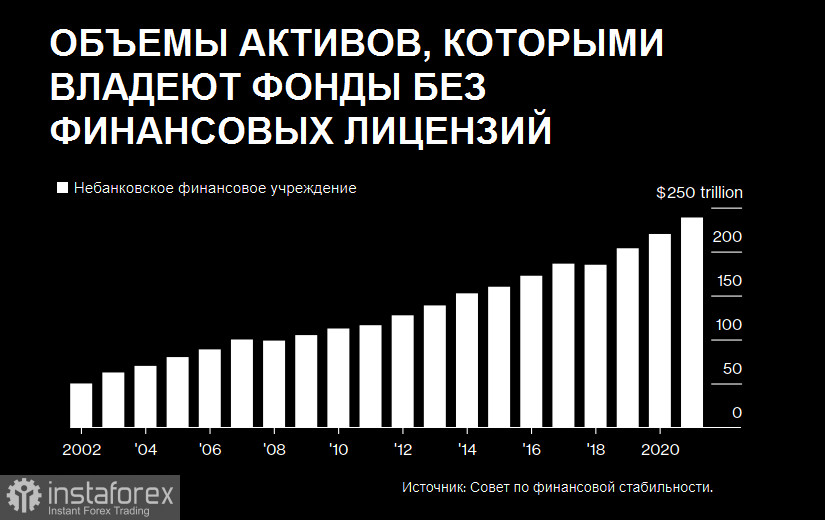

Согласно заявлению Министерства финансов, Совет по надзору за финансовой стабильностью вернет «небанковское финансовое посредничество» в качестве приоритета для проверок на 2023 год. Федеральная резервная система, Федеральная корпорация по страхованию депозитов и Совет по финансовой стабильности отказались комментировать эту историю.

Их можно понять. Пока доллар был дешевым, кредиты лились рекой, и никто из нынешних глав министерств финансов не поставил этому заслон. Теперь эти грешки всплывают, и никому не хочется оказаться козлом отпущения, отвечая на вопрос «Как вы допустили?»

Вице-президент Европейского центрального банка Луи де Гиндо предупредил в интервью Business Post, опубликованном в воскресенье на веб-сайте ЕЦБ, что небанковские организации «пошли на большой риск» в эпоху низких процентных ставок, а потенциальная уязвимость может всплыть на поверхность по мере роста рисков для денежно-кредитной политики. На самом деле на риск пошли не коммерческие кредитные организации, а банки, которые их спонсируют.

Слои долгового пирога

Кредит всегда был важной частью бизнес-модели, используемой частными инвестиционными компаниями, но в последние годы заимствование не ограничивалось только покупкой основных фондов производящих компаний, как это было еще десять лет тому назад.

Учреждения на каждом уровне цепочки частных рынков — от самих долговых и частных инвестиционных фондов до их руководства, предприятий, которыми они владеют, и даже инвесторов в их фонды — теперь могут получить доступ к более широкому спектру рычагов от банков и других специалистов по долговым обязательствам.

Так, популярность приобрело кредитование стоимости чистых активов, тип заимствования, когда фирмы по выкупу собирают деньги за пакет активов, которыми они владеют. Поскольку сейчас идет бум таких сделок, поскольку спонсоры изо всех сил пытаются продать бизнес на фоне растущих ставок и сложных финансовых рынков, они все чаще полагаются на такие кредиты, чтобы поддержать портфельные компании и продолжать распределять деньги обратно своим инвесторам. Это еще не МММ, но достаточно близко.

Да, мы все понимаем, что такие кредиты скромны по сравнению с типами кредитного плеча, имевшимися в обращении до мирового финансового кризиса. Однако если учесть, что аналогичные типы инвесторов предоставляют долг на каждом уровне, это означает, что серьезный откат из-за непредвиденного события может вызвать серьезную нагрузку на всю экосистему.

В частности, система кредитования с учетом теневых банков выглядит следующим образом: банк дает часть кредитов всем участникам рынка, а затем эти деньги также идут через кредитные фонды и специальных кредиторов, а иногда и через институциональных инвесторов, к производителям. Иногда в цепочку встраивается также твердый частный капитал акционеров, который тоже получает кредиты от всех вышеперечисленных звеньев, передавая капитал уже производителю. Это сложная схема, которая в каждом случае отличается особенностями. Но главное, что она кормит много промежуточных звеньев и слишком обременительная для экономики в период высоких процентных ставок.

Помимо рисков, создаваемых самой системой, есть вероятность, что леверидж частного капитала может спровоцировать ужесточение условий кредитования, если фирмы окажутся в ситуации волатильности, из-за которой они не смогут или не захотят кредитовать или покупать активы. На самом деле это не так плохо и даже закономерно, но... поздно. Это следовало сделать три года назад, а не сейчас.

Еще до недавних беспорядков некоторые поставщики финансовых услуг начали переосмысливать свое участие в теневом банковском секторе. В частности, судя по отчетам, еще в январе банки были менее склонны расширять кредитное плечо на уровне фонда для прямых кредиторов, и частные кредиторы более широко отступили. Некоторые из крупных банков прекратили выдавать новые кредиты на выкуп с использованием заемных средств. Впрочем, первопричиной такого отказа служила недоступность новых пулов доллара и его дороговизна, а не здравый смысл.

Конкуренция среди частных кредиторов также начинает снижаться, поскольку компании сталкиваются со снижением доходов, сокращением маржи и высокими затратами на ввод.

Системные риски

Однако на самом деле ажиотаж вокруг займов начался намного раньше. Уже примерно с сентября банки пытаются избавиться от позиций в фондах с кредитным плечом. Это вызывает у инвестиционных фондов замешательство, поскольку многие впервые попадают в такую ситуацию ужесточения.

Откат от широкого кредитования пока не оставил фонды без вариантов финансирования, потому что долговые фонды, другие банки и институциональные инвесторы по-прежнему готовы выделить дополнительный капитал. Иными словами, денег в системе хватает. Но они стали дороже, и их стало меньше.

Между тем регуляторы по-прежнему обеспокоены тем, что в секторе, предоставленном самому себе, существуют скрытые риски. По словам одного из наблюдателей, в этом году особое внимание будет уделяться частному кредитованию, отчасти потому, что, по прогнозам, к 2026 году он удвоит свою долю рынка до 2,7 триллиона долларов.

Пока мы наблюдаем первые звоночки от слабо урегулированного сегмента финансовых рынков со значительными объемами скрытого кредитного плеча и непрозрачности. Но мы все понимаем, что в критический момент эти фонды прямых инвестиций могут оказаться скрытым риском в системе.

В какой-то мере это бонус для банковской системы. Ситуация с SVG и Credit Suisse дала банкам четкий сигнал, что в случае проблем с платежеспособностью банки будут подстрахованы за счет налогоплательщиков. Это успокоило сектор... и позволило ему продлить игры с кредитными организациями второго уровня. В случае масштабного кризиса банки просто спишут эти убытки за счет кредитов от своих центральных банков. И поскольку эти кредиты крайне выгодны, система распределения капитала между всеми этими кредитными союзами продолжает процветать. Вопрос только в том, где Минфин возьмет столько средств, чтобы прокредитовать все банки внутри своих стран. И это краеугольный вопрос в период снижения спроса и объемов производства из-за инфляции. Если кризис все же ударит по самому нижнему звену — по потребительским ценам, снижение спроса не позволит не только погасить взятые кредиты, но и снизит поступление налогов в бюджет. Хуже ситуации для министерств финансов не придумаешь. Как они будут реагировать на эту ситуацию — загадка.

Читать другие статьи автора, в том числе:

АНАЛИТИКИ НЕ ВИДЯТ ХОРОШИХ СЦЕНАРИЕВ ДЛЯ ФРС

БАНКОВСКИЙ КРИЗИС РИСКУЕТ РАСПРОСТРАНИТЬСЯ НА ТОВАРНЫЙ СЕГМЕНТ

ЕВРОПА РАСПРОДАЕТ РИСКОВЫЕ АКТИВЫ

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română