Из всех трех вариантов итогового решения ФРС по денежно-кредитной политике, которые мы рассматривали ранее, регулятор ожидаемо реализовал один, с повышением ключевой процентной ставки на 0.25%, мотивировав это взаимным влиянием двух основных причин – все еще высокой инфляции и банковским кризисом.

Итак, теперь установлен новый, самый высокий диапазон уровня ключевой процентной ставки в Америке – от 4.75% до 5.00% с 2007 года. В коммюнике свои действия Федрезерв объяснил изменившимися условиями, с одной стороны, продолжением снижения инфляции до отметки в 6% и, с другой, риском распространения банковского кризиса на экономику страны в целом.

Действия ЦБ сначала рынком акций были оценены как позитивный сигнал, указывающий на то, что с большей вероятностью ставки будут не повышаться, чем подниматься. Это привело к росту фондовых индексов в Америке и к усилению падения курса доллара на рынке Форекс. Также были повышены общие ожидания по инфляции, занятости и уровню процентных ставок на ближайшие два года. Но затем уже в своем выступлении на пресс-конференции Дж. Пауэлл, глава ЦБ, сообщил, что не стоит ожидать в текущем году старта снижения ставок и есть еще вероятность их пусть и небольшого, но повышения.

Это стало причиной резкого разворота местного рынка акций и закрытия тройки основных фондовых индексов на отрицательной территории. На этой волне доходности трежерис также сильно скорректировались вниз, что привело к возобновлению сильного снижения курса доллара к корзине из основных валют. Так, на момент написания статьи индекс доллара ICE торгуется ниже отметки в 102.00 пункта, присев фактически на сильный уровень поддержки 101.65, преодоление которого может стать причиной его дальнейшего снижения сначала к 100.00 пунктам, а затем и к 97.00 пунктам.

Так стоит ли ожидать восстановления положительных настроений на рынках и дальнейшего снижения курса доллара?

Полагаем, что такая вероятность остается крайне высокой. Инвесторы понимают, что ФРС связана по рукам и ногам риском широкомасштабного банковского кризиса в стране, что будет сдерживать возможность продолжения агрессивного повышения ставок. Поэтому инвесторы в акции могут воспринимать такое положение дел как скорее позитивное, чем негативное, что может привести к росту спроса на акции компаний. А вот доллар в этой ситуации с большей вероятностью будет оставаться под прессингом против основных валют и в первую очередь к евро и стерлингу потому, что ЕЦБ и Банк Англии на волне возобновления повышения инфляции будут вынуждены и далее поднимать процентные ставки. Также слабость доллара будет помогать ценам на драгметаллы и в первую очередь золоту повышаться не только на фоне его покупок в качестве актива-убежище, но и самой слабости американской валюты.

Прогноз дня:

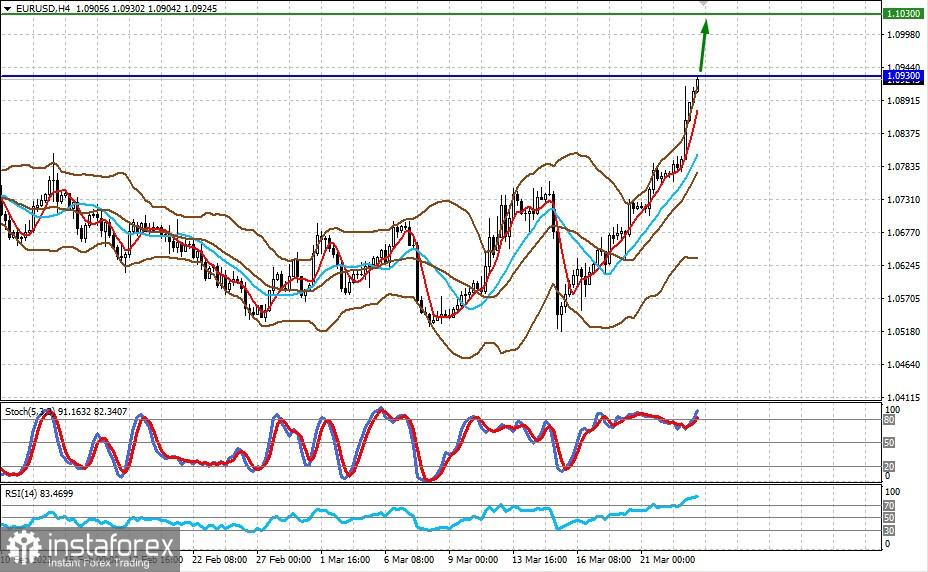

EURUSD

Пара тестирует уровень сопротивления 1.0930, преодоление которого с высокой вероятностью приведет к ее дальнейшему повышению к 1.1030.

USDCAD

Пара торгуется выше сильного уровня поддержки 1.3650. Повышение цен на нефть на фоне слабости доллара может подтолкнуть пару к снижению ниже этой отметки и к локальному падению к 1.3550. Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română