После довольно сильного потрясения, вызванного сначала банкротством SVB, падением банковского сектора в целом и бегством инвесторов из Credit Suisse, что привело к его поглощению банком UBS (а по сути – полноценному банкротству), в среду наблюдается рост фондовых индексов и доходностей облигаций. Опасения в банковском секторе все еще очень сильны, но быстрые действия сначала ФРС, а затем и ряда других ЦБ привели если не к восстановлению доверия, то к заметному снижению напряженности.

Рынки, по всей видимости, утвердились в том, что глобального обрушения банковской системы не произойдет. Однако надо исходить из того, что ЦБ вынуждены применять тот же механизм, что и во время кризиса 2008 г., – поставлять ликвидность всем нуждающимся по первому требованию. Это среди прочего означает практически мгновенный отказ от сокращения балансов ЦБ и замедление темпов роста ставок как основного средства борьбы с инфляцией. И если экономики большинства стран в целом выдерживают ужесточение финансовых условий и не скатываются в рецессию, то банковский сектор находится на грани стабильного функционирования.

В связи с последними событиями завтрашнее заседание ФРС приобретает особое значение. ФРС нельзя допустить риска утраты доверия, поэтому планировавшийся ранее рост ставки, вероятнее всего, произойдет, а риторика должна остаться бодрой и успокаивающей. На такой исход и ориентируются рынки, откатываясь от минимальных уровней. Кризис, если он неизбежен, получит развитие позже, но не в ближайшие дни, поэтому пока ориентируемся на то, что до конца недели спрос на риск останется устойчивым.

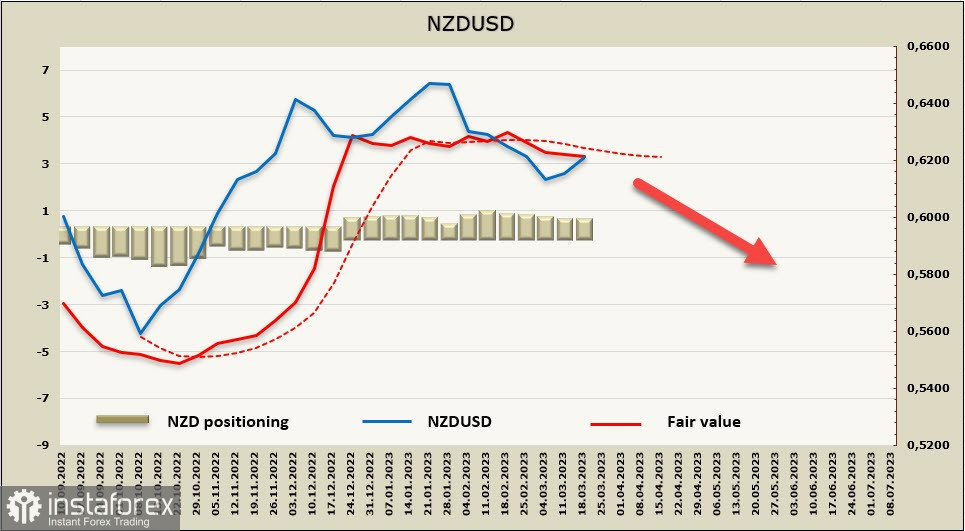

NZDUSD

Дефицит текущего счета Новой Зеландии достиг рекордного уровня в 4 квартале 8,9% от ВВП, рост ВВП стал отрицательным, упав с 2% до -0.6%, но пока особого беспокойства нет. Банк ANZ считает, что дефицит счета текущих операций будет нарастать, а инфляция окажется устойчивее, поскольку рост притока мигрантов, туризма и экономического спроса будут этому содействовать.

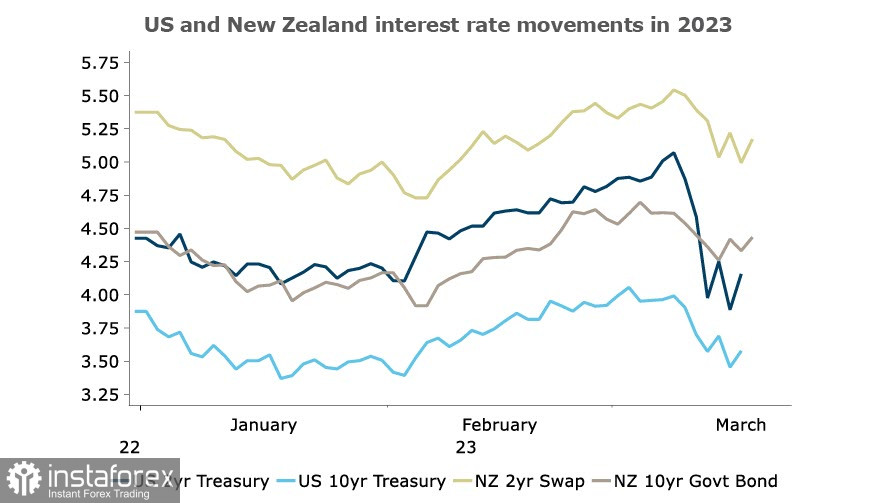

Банковский кризис добавляет неопределённости в то, какие действия будет предпринимать далее РБНЗ. Финансовая стабильность в Новой Зеландии сильно зависит от оффшорного финансирования, и как будет меняться скорость и направление финансовых потоков, пока не знает никто. Если обратить внимание на динамику процентных ставок в Новой Зеландии и США, то можно отметить выросший спред доходности в пользу Новой Зеландии, и если эта тенденция сохранится, то растущий спред может оказать существенную поддержку киви в долгосрочном плане.

Пик по ставке на текущий момент прогнозируется на уровне 5.25%, и это выше, чем пик по ставке ФРС. Риски вносят много неопределенности, например, еще совсем не ясна глубина разворачивающегося банковского кризиса, рынок жилья замедляется очень активно (цены на жилье в феврале снизились на 1.1% и на 16% относительно пика с ноября 2021г., продажи домов в феврале снизились на 11.4% м/м, количество продаж домов – рекордно низкое за всю историю наблюдений с 1992 г.).

Пока же направление финпотоков не сформировалось, расчетная цена, учитывающая приток капитала в облигации и фондовые индексы, направлена вниз, что указывает на то, что доллар США в текущих условиях воспринимается более надежным инструментом.

NZDUSD, как мы и предположили неделей ранее, добрался до сопротивления 0.6271, но закрепиться выше не сумел, и шансы на продолжение роста стали ниже из-за растущих рисков и роста спроса на защитные активы. Рост выше 0.6280 считаем маловероятным, более вероятный сценарий – возобновление снижения к поддержке 0.6079.

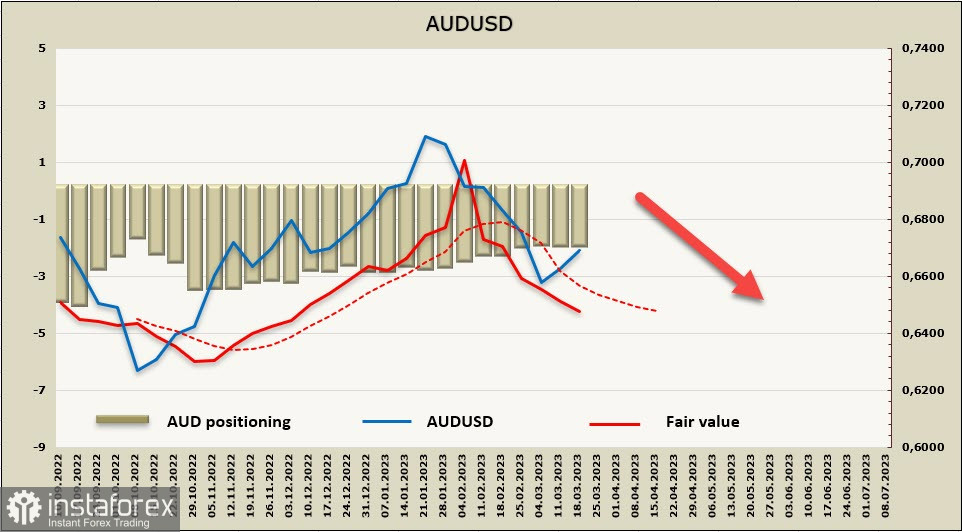

AUDUSD

Экономика Австралии замедляется, но остается устойчивой. В 2022 г. рост ВВП составил 2,8%, в 2023 г. ожидается 0.7%, то есть сползания в рецессию, по оценке банка NAB, все же не произойдет. Замедление роста должно привести к снижению спроса на рабочую силу, что, как ожидается, поднимет уровень безработицы до 4.7%, рост безработицы в конечном итоге должен привести к снижению темпов роста заработной платы и как следствие – снижению инфляционного давления.

Инфляция уже замедляется, как в большинстве стран, но достижение верхней границы целевого диапазона 3% ожидается не ранее конца 2024 г. И если ожидания по ставке ФРС резко снизились, то прогнозы по ставке РБА остаются пока довольно устойчивыми, ожидается два повышения по 0.25% на каждом из двух ближайших заседаний, пиковая ставка 4.1%, которая сохранится до начала 2024 г.

Поскольку по ФРС снижение ставки предполагается уже летом, то спред доходностей, который в настоящее время в пользу доллара, начнет сходить на нет во втором полугодии. В долгосрочной перспективе это даст шанс для роста аусси против доллара.

Все эти рассуждения выглядят логичными, но только при условии, что масштабный банковский кризис будет купирован и не получит дальнейшего распространения. Если же кризис получит развитие, то эти расчеты станут неактуальными, но в этом случае любой прогноз будет обрастать условностями, которые делают его бессмысленным.

Расчётная цена уходит вниз, поэтому в краткосрочной перспективе следует ожидать снижения AUDUSD из-за резкого роста спроса на защитные активы.

Коррекционный рост AUDUSD завершился раньше, чем пара достигла зоны сопротивления 0.6780/90, и возврат к этому уровню стал еще менее вероятным. Предполагаем, что снижение продолжится, зона поддержки 0,6570/85 будет протестирована уже в ближайшее время, после чего цель сместится на технический уровень 0.6466.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română