Золото в четверг торгуется без какой-либо динамики. Инвесторы, вероятно, занимают выжидательную позицию перед публикацией протоколов заседания Федеральной резервной системы США, ведь именно они способны внести ясность в дальнейшие планы регулятора по процентной ставке.

На момент 20:10 по московскому времени спот-цены на золото остаются на уровне $1832 за унцию. Фьючерсы на золото на COMEX торговались у флэтовой линии – на отметке $1841,30 за унцию.

По итогам прошлого заседания ФРС повысила процентную ставку на 25 базисных пунктов. В этот раз рынок ожидает, что центробанк поднимет ставку выше 5% к маю, а в июле она имеет все шансы достигнуть пика 5,35%.

Накануне были опубликованы данные по экономике США, которые оказались весьма обнадеживающими и оттого усилили ожидания аналитиков, которые уверены в нескольких повышениях процентной ставки ФРС. Это не могло не оказать давление на котировки золота, которые последние три с половиной недели успели снизиться на 4,7%.

Федеральной резервной системе не мешало бы в этом году вернуть инфляцию в стране на путь устойчивого снижения. Если ей это не удастся, то возможно повторение сценария, который происходил в США в 1970-х годах, когда центробанку постоянно приходилось поднимать процентные ставки.

Вообще цены на золото и поведение ФРС связаны между собой даже больше, чем кажется на первый взгляд. Когда инвесторы вкладывают деньги в золото, они явно делают ставку на то, что ФРС будет вовсю эксплуатировать свою денежно-кредитную политику, дабы максимально отодвинуть экономику страны от дефолта.

Итак, с 2008 года долг правительства США вырос в два раза сильнее ВВП. Ту же картину наблюдаем и с индивидуальным, и с корпоративным долгом. Общий долг в американской экономике составляет более $70 трлн, что поверх годового ВВП. И это без учета текущей стоимости будущих обязательств, без социального страхования – всего того, что запросто может удвоить долговую нагрузку Министерства финансов США.

Правительство может занимать столько денег, сколько ему хочется. Оно выпускает долговые ценные бумаги, чтобы покрыть текущие расходы, выплатить проценты по существующим долгам или погасить задолженности с наступающим сроком погашения. Эту схему можно считать вполне себе рабочей, но только в том случае, если долговые обязательства имеют спрос. И вот здесь на первый план выходит помощь Федеральной резервной системы.

Ошибка полагать, что регулятор печатает деньги, чтобы финансировать правительство. Деньги печатаются, чтобы управлять процентными ставками и приобретать долговые обязательства Министерства финансов (то самое количественное смягчение).

Денежно-кредитная политика способна влиять на предложение бондов на открытом рынке и на доходность, с которой они торгуются. Вот таким образом Федрезерв способен определять, сколько Министерство финансов тратит на выплату процентов по своему долгу.

А что же по золоту? Инвесторы на рынке золота явно понимают, что ФРС использует агрессивную денежно-кредитную политику, чтобы изменять доходность. Центробанк по сей день отлично с этим делом справлялся, но нельзя не признать, что действия его приближают обесценивание доллара.

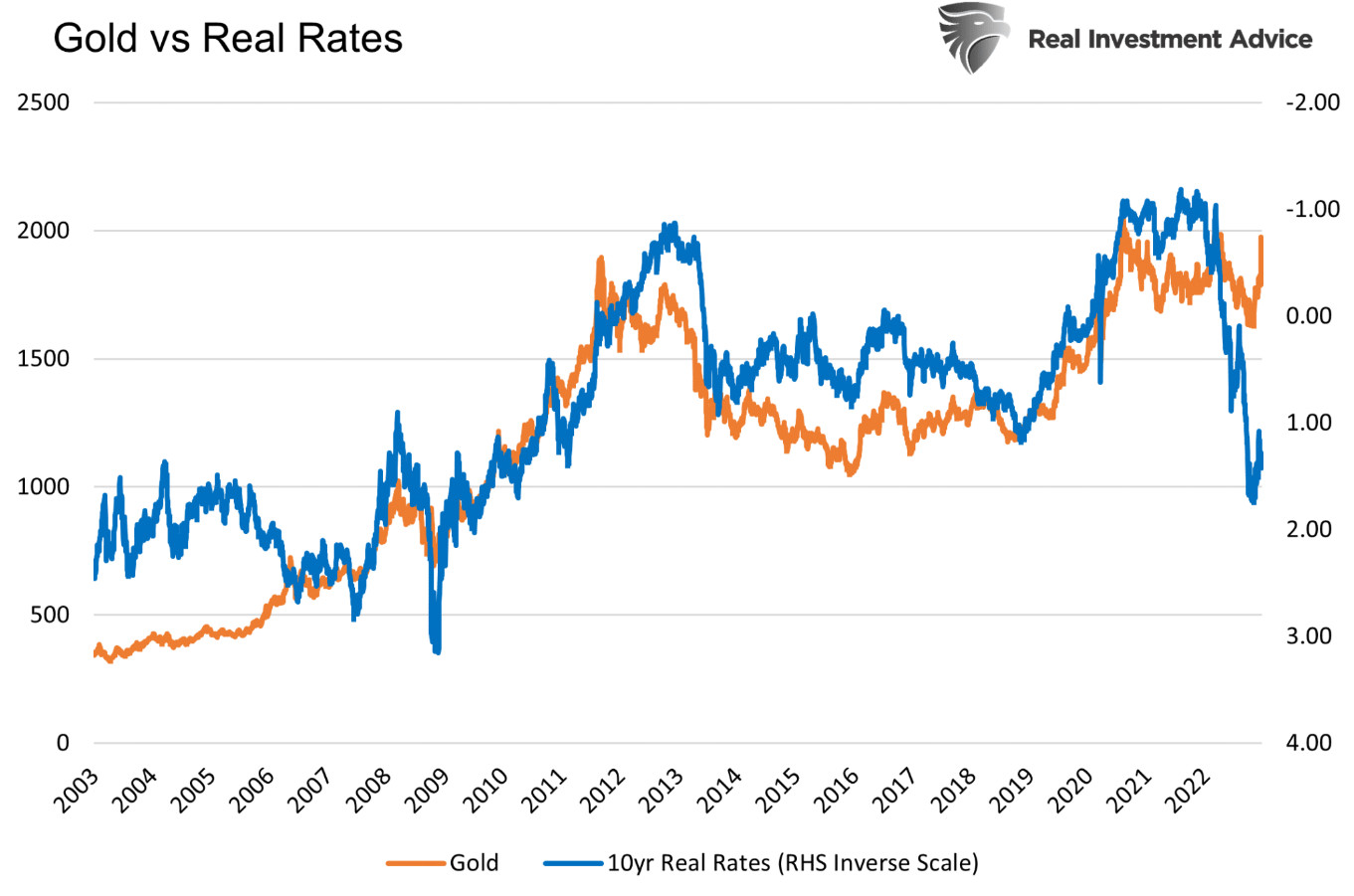

Так, на графике показана тесная корреляция между золотом и реальной доходностью, которая удерживается уже 20 лет.

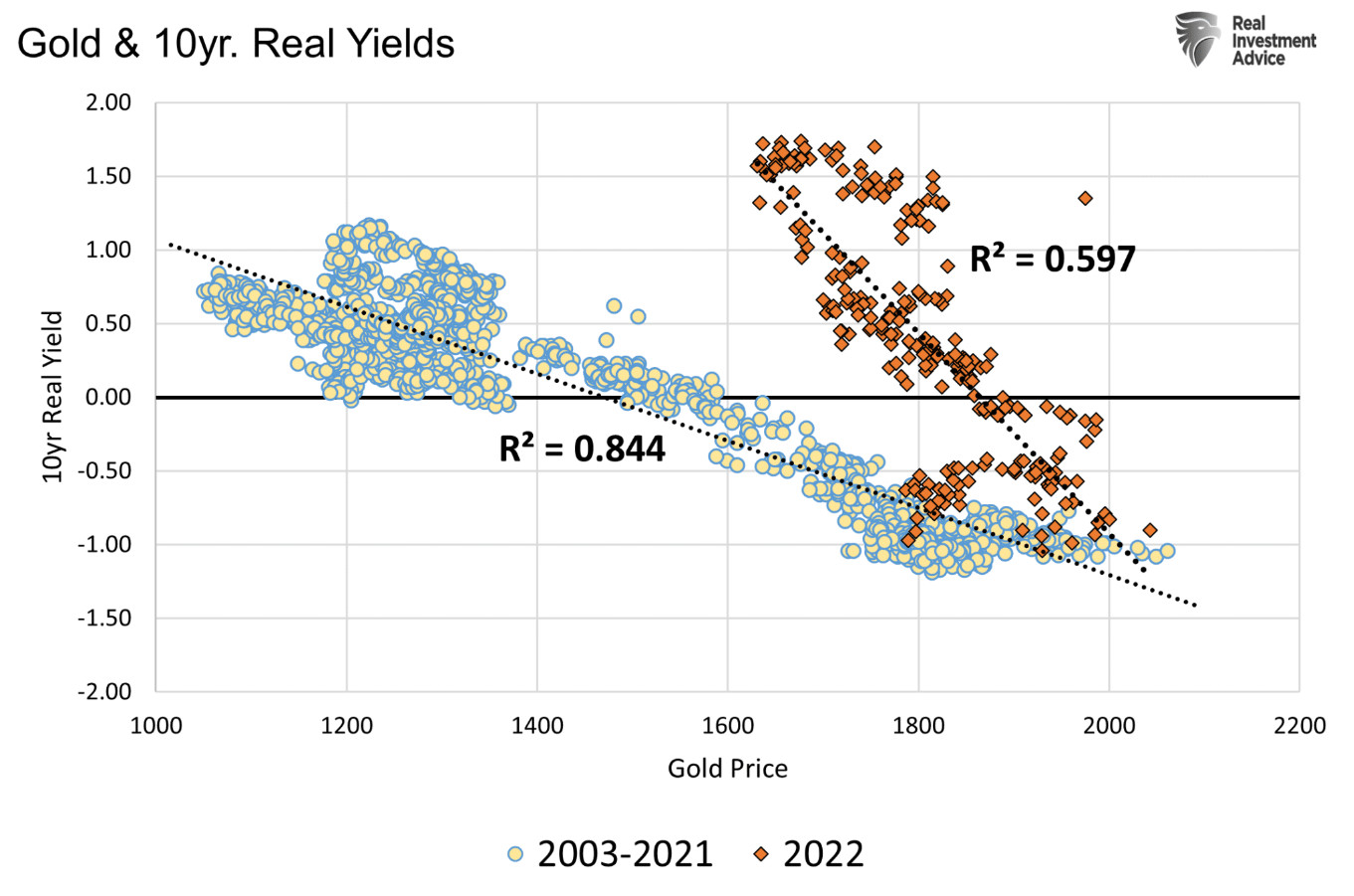

А вот на точечном графике показаны те же данные, но уже в другом формате. И очевидно, что корреляция высокая.

В последнее время связь эта стала более вертикальной (точки оранжевого цвета). Золото перестало расти и снижаться так же сильно, как реальная доходность, – а именно это мы наблюдали последние 20 лет. Происходит это из-за того, что связь золота и реальной доходности ослабевает при положительной доходности.

Итак, что из этого всего следует? Цены на золото показывают тесную связь с реальной доходностью в том случае, если мы видим нулевую или отрицательную реальную доходность. Связь эта такая: при снижении реальной доходности цены на золото растут. Или, если сказать по-другому, цены на золото растут тогда, когда ФРС использует слишком стимулирующую для сегодняшних условий политику. Если не брать в расчет прошлый год, то именно такая ситуация была все последние 15 лет.

Реальная доходность находится сегодня на рекордно высоких уровнях за последние десять лет. И именно поэтому золото показывает такую вот слабую динамику. Ситуация напряженная, потому что совершенно неясно, как долго экономика сможет выдерживать столь высокую реальную доходность.

Экономика в какой-то момент может дать сбой, финансовые рынки заштормит, а Министерство финансов наконец станет выступать против высоких процентных расходов. И вот тогда и настанет тот ключевой момент, когда ФРС придет на помощь. Регулятор, само собой, резко понизит ставки, чтобы реальная доходность вернулась на более низкие уровни, а может и вовсе к нулю. Реализация такого сценария была бы крайне благоприятной для цен на золото.

Но если же ФРС будет придерживаться «ястребиного» подхода, а реальная доходность будет оставаться положительной, то цены на золото будут и дальше находиться под давлением.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română