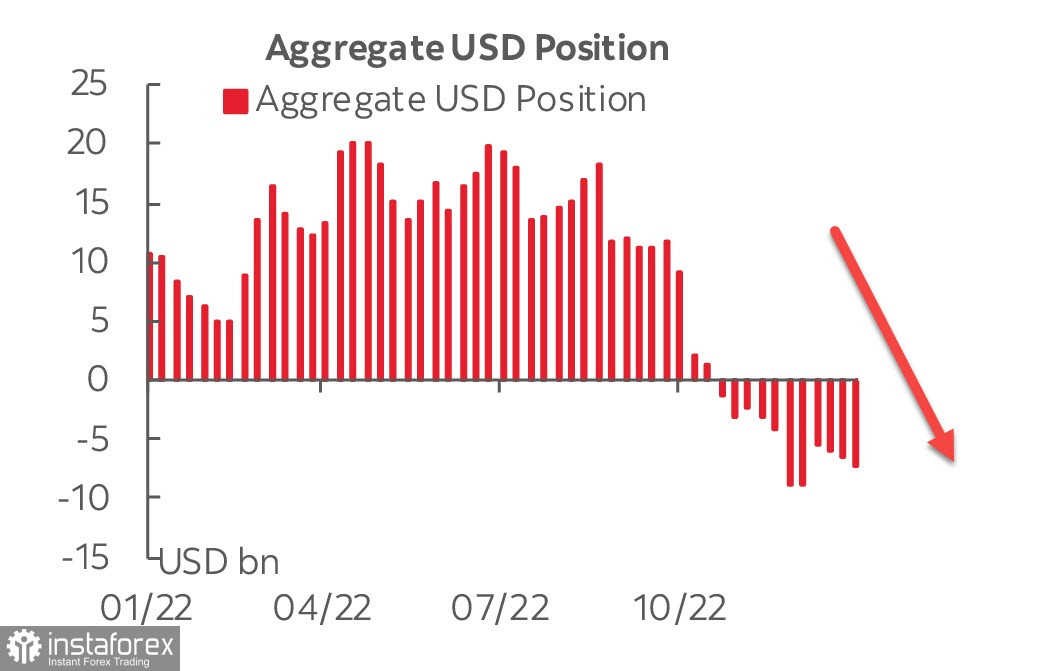

Спекулятивные настроения в отношении доллара США продолжают ухудшаться. Как следует из отчета CFTC, за неделю совокупная короткая позиция выросла на 671 млн, до -7,283 млрд, наибольший рост отмечен в евро, по другим валютам изменения небольшие.

Также нужно отметить рост длинной позиции по золоту, за неделю бычий перевес вырос на 1,3 млрд и превысил 30 млрд. Рост спроса на доллар исторически хорошо коррелирует со снижением спроса на доллар, что можно интерпретировать как еще один сигнал к продолжению ослабления USD.

В среду состоится заседание ФРС, на котором, как ожидается, будет принято решение поднять ставку на 0.25%. Пока цель ФРС – добраться до диапазона 4,75/5,00%, и если осенью рынки рассчитывали, что этот уровень будет достигнут в феврале-марте, то сейчас прогноз иной, ожидается 3 повышения по 0.25% на ближайшем заседании, а также в марте и мае, на чем цикл повышения будет завершен. Во второй половине года ожидается два последовательных снижения на 0.25%. Это менее агрессивный прогноз, чем осенью прошлого года, и поэтому спрос на доллар объективно снижается, поскольку прогноз по ставке был заложен в курс доллара в те месяцы, когда он уверенно укреплялся. В пользу изменения сценария в более мягкую форму снижение инфляции рост заработной платы и более сильный рост ВВП в 4 квартале, чем ожидалось, против – рынок труда в целом, который так и не восстановился после ковидной истерии.

Волатильность валютного рынка в понедельник минимальна, иного ожидать не приходится, низкая волатильность сохранится по объявления итогов заседания ФРС.

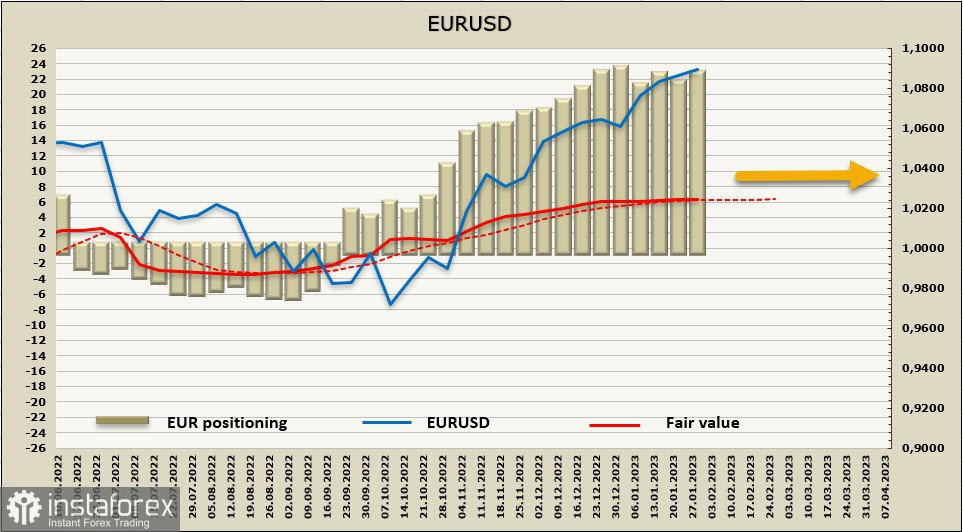

EURUSD

В четверг ЕЦБ объявит об изменениях в монетарной политике, ожидается рост на 50п., что уже полностью учтено в текущем курсе евро. Также прогнозируется, что в марте состоится еще одно повышение на 50п. Если глава ЕЦБ Лагард подтвердит ястребиный настрой, то евро получит импульс к продолжению роста, до четверга же ожидать каких-либо движений (если, конечно, не удивит ФРС в среду) не приходится.

В пользу дальнейшего роста евро тот факт, что ЕЦБ приступил к циклу роста позже ФРС и Банка Англии, а значит, и цикл снижения ставок начнет позже. Против евро – дифференциал доходностей, поскольку пиковое значение по ставке ЕЦБ ниже. Пока эта неопределенность не будет преодолена, рынки не смогут выбрать сценарий сильного движения евро в ту или иную сторону.

Чистая длинная позиция по евро вновь растет, недельное изменение +1,159 млрд, общий бычий перевес +18,283 млрд. Расчетная цена, тем не менее, полностью потеряла динамику, что не дает возможности уверенно прогнозировать направление.

Как мы предположили в предыдущем обзоре, развивается консолидация ниже технического уровня 1.0940. Для продолжения роста нужно усиление драйвера к росту, выражающееся в дальнейшем расхождении монетарных политик ЕЦБ и ФРС. Слухи о том, что ЕЦБ может замедлить рост ставки уже отыграны, поэтому любая определённость по этому вопросу послужит таким драйвером. Если рынок решит, что ястребиный настрой ЕЦБ сохранится, то в этом случае можно ожидать закрепления евро выше 1.0940, и попытку движения к следующей зоне сопротивления 1.1185/1275, если же таких новостей не последует, то возможен откат в зону 1.0735/90.

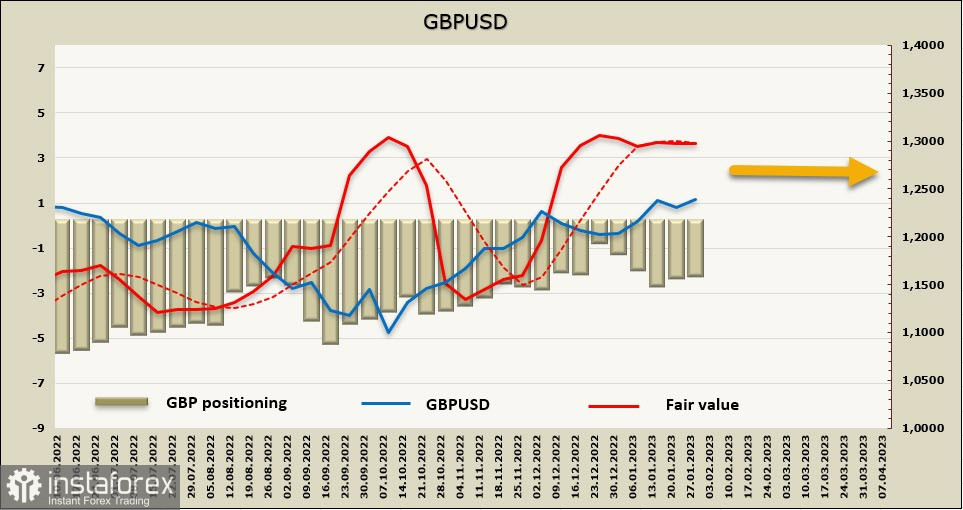

GBPUSD

Банк Англии также в четверг объявит об изменениях в монетарной политике, ожидается повышение учетной ставки на 50п. до 4%. Здесь прогноз не настолько уверенный, рынки колеблются между повышениями на 25 и 50п., немного склоняясь к более агрессивному шагу. В пользу последнего – не ослабевающее инфляционное давление, рост заработной платы (6,41% г/г в ноябре) и более слабые прогнозы по глубине предстоящей рецессии. Также ожидается, что обновленные прогнозы продемонстрируют улучшение экономических перспектив.

Пиковый прогноз по ставке BoE снизился с 5,25% до 4,40%, это снижает бычьи ожидания по фунту.

Спекулятивное позиционирование по GBP практически без изменений, чистая короткая позиция за неделю сократилась всего на 51 млн, до -1.845 млрд, медвежий перевес сохраняется. Расчетная цена практически легла в горизонт, что, как и в случае с евро, свидетельствует об отсутствии явного направления.

Сопротивление 1.2444 пройти не удается, у быков явно недостает намерения совершить прорыв, поскольку фундаментальных оснований для возобновления роста немного. В ближайшие дни ожидаем продолжения консолидации, драйвер, вероятнее всего, придет из США после подведения итогов заседания ФРС в среду и усилится в четверг, когда свое заседание проведет Банк Англии.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română