Сдувание пузыря на американских акциях далеко не закончилось, и инвесторам не следует слишком волноваться по поводу сильного начала года для рынка, предупреждает Джереми Грэнтэм, соучредитель и долгосрочный инвестиционный стратег GMO.

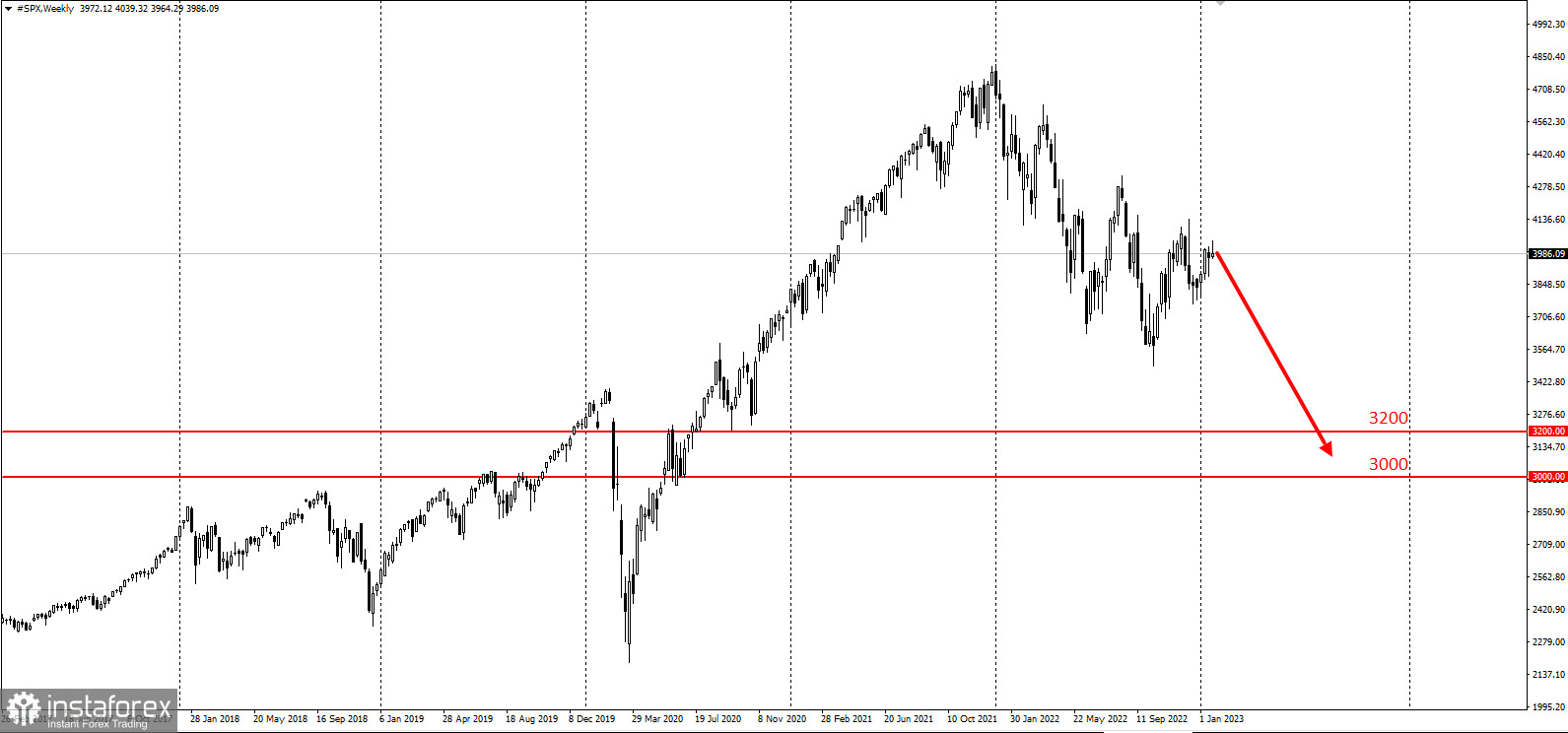

На самом деле 84-летний управляющий капиталом подсчитал, что стоимость S&P 500 в конце года должна составить около 3200, говорится в статье, опубликованной во вторник. Это будет равняться почти 17-процентному падению за весь год и 20-процентному снижению за год по сравнению с текущими уровнями. Грэнтэм считает, что индекс, вероятно, некоторое время будет находиться ниже этого уровня в течение 2023 года, в том числе около 3000.

«Спектр проблем шире, чем обычно — может быть, настолько велик, насколько я когда-либо видел», — сказал Грэнтэм в интервью из Бостона.

«Есть больше вещей, которые могут пойти не так, как надо, — добавил он. — Есть определенная вероятность того, что что-то может пойти не так, и что у нас может начаться сбой системы в глобальном масштабе».

Грэнтэм, который долгое время был одним из самых известных медведей на Уолл-стрит, также не сбрасывает со счетов мысль о том, что эталонный индекс может упасть примерно до 2000, что, по его словам, будет «жестоким падением».

Стратегии создания стоимости боролись с низкой доходностью в течение десятилетия после мирового финансового кризиса, поскольку акции роста лидировали в самом продолжительном бычьем рынке акций США за всю историю наблюдений. Но теперь, когда Федеральная резервная система пытается укротить повышенную инфляцию с помощью агрессивного повышения процентных ставок, стратегии создания стоимости переживают возрождение. Стратегия дислокации акций GMO, которая заключается в покупке акций и коротких акциях, которые, по мнению компании, оцениваются с учетом «неправдоподобных ожиданий роста», прибавила почти 15% в прошлом году по ноябрь.

Стоимость работала «намного лучше» за последний год и превзошла рост за это время. До этого рост был устойчивым в течение 10 лет, хотя в предшествующие десятилетия стоимость была выше, сказал Грэнтэм. «В диапазоне стоимости по сравнению с ростом стоимость по-прежнему гораздо более привлекательна, чем рост, — пояснил он. — Он ушел на полпути назад, но все еще дешевле». Он добавил, что стоимостные акции могут превзойти акции роста на 20 процентных пунктов в течение следующих года или двух.

Что касается того, что может быть привлекательным в настоящее время, Грэнтэм говорит, что инвестор может разделить стоимостные акции на четыре uheggs. Третья группа, состоящая из «довольно дешевых», преуспела в прошлом году и больше не является супер привлекательной. Но самый дешевый квартиль, у которого не был лучший год, мог бы продержаться лучше всех. «Это будет очень хорошее время», — сказал он.

Грэнтхэм считает, что процесс дальнейших проблем на фондовом рынке, происходящий сейчас, похож на лопание пузырей после других редких «взрывов доверия инвесторов», таких как в 1929, 1972 и 2000 годах. Хотя многие связывают прошлогоднее падение акций с войной на Украине и всплеском инфляции или снижением роста из-за Covid-19 и последующие проблемы с цепочками поставок, Грэнтэм считает, что рынок должен был возмездие в любом случае.

Хотя первая и «самая легкая» фаза лопания пузыря уже позади, Грэнтэм говорит, что следующая фаза будет более сложной. Сезонная активность на рынке в январе и в течение текущего периода президентского цикла может поддерживать оживление на рынке в начале года.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română