Валютная пара EUR/USD в четверг продолжила восходящее движение, но характер движения был уже совершенно иным, чем в предыдущие несколько дней и даже в прошлую пятницу. Напомним, что в прошлую пятницу на довольно неплохой статистике из-за океана американская валюта рухнула вниз как камень. Далее несколько дней наблюдался вялый рост европейской валюты, сегодня же пара резко взмыла вверх, после чего также быстро упала вниз, а потом опять устремилась вверх. Мы считаем, что такая реакция рынка опять-таки была не совсем логичной, но это уже стало традицией последних месяцев. Американская инфляция снизилась до 6,5%, о чем мы поговорим еще в этой статье, но почему доллар сначала упал, потом вырос, а потом опять упал? Так ли плохо для доллара, что инфляция снижается, ведь это в любом случае должно было произойти?

Еще раз отметим, что мы считаем весь рост европейской валюты в последние месяцы необоснованным. Время от времени возникали факторы поддержки евровалюты, а помимо них с высокой долей вероятности глобальный нисходящий тренд завершен. Поэтому технический коррекционный рост евровалюты был вполне оправдан. Но он не может продолжаться вечно, и даже без поддержки «фундамента» или макроэкономики! Поэтому именно в последний месяц мы начали задаваться вопросом, а не слишком ли сильно выросла европейская валюта? Как показали последние важные макроэкономические данные, рынок не обращает внимания на них. Даже если предположить, что статистика из-за океана в пятницу была провальной, почему в понедельник или вторник мы не увидели банального нисходящего отката? Почему до сих пор мы его не видим? Мы по-прежнему считаем, что евровалюта выросла слишком сильно и слишком быстро и должна падать. Технических сигналов на продажу нет ни одного, поэтому пока остаемся в лонгах. Закрепление ниже мувинга – возможность открывать короткие позиции с неплохим потенциалом.

Что означает падение инфляции для доллара?

На самом деле ничего хорошего. Мы уже не раз говорили, что, когда инфляция падает быстро, то у ФРС становится все меньше причин сохранять агрессивный монетарный настрой, который и стал причиной сильного роста доллара в первых трех кварталах прошлого года (это была не единственная причина, но одна из). Таким образом, если инфляция будет каждый месяц снижаться на 0,5-0,6%, то уже через полгода она вернется к 2-3%. Конечно, это слишком оптимистичный вариант, но именно такие темпы замедления сейчас показывает американский индекс потребительских цен. Следовательно, вчера резко упали шансы на еще 3 ужесточения монетарной политики ФРС, среди которых должно было быть минимум одно на 0,5%. Насколько бы в итоге не подняла еще ставку ФРС, ее прогнозируемое пиковое значение снизилось вчера. Более того, если инфляция вернется к 2%, например, через 8 месяцев, то ФРС начнет снижать ставку еще в 2023 году, так как удерживать ее на пиковом значении не будет иметь смысла. А это уже откровенно «медвежий» фактор для американской валюты. В общем, чем быстрее падает инфляция, тем больше вероятность, что и доллар тоже будет падать. Вопрос лишь в том, есть ли смысл обращать внимание на другую статистику, или теперь все будет крутиться вокруг инфляции в США?

Если бы американская валюта упала и не выросла через полчаса после этого отчета, то мы бы сказали, что все абсолютно логично. Однако доллар практически тут же вернулся на исходные позиции, поэтому с уверенностью сказать, что именно имел ввиду рынок своими телодвижениями достаточно сложно. В любых непонятных ситуациях мы уделяем больше внимания техническому анализу, так как именно он лучше всего визуализирует происходящее на рынке. Так как флэта на 4-часовом ТФ сейчас не наблюдается, то сигналы о преодолении мувинга вполне можно расценивать как сигналы о смене тенденции. Следовательно, пока цена располагается выше скользящей средней линии, можно оставаться в покупках пары и не переживать по поводу макроэкономического или фундаментального фона. Тем более что последние месяцы показали нам: рынок может покупать евровалюту, даже если поводов для этого нет.

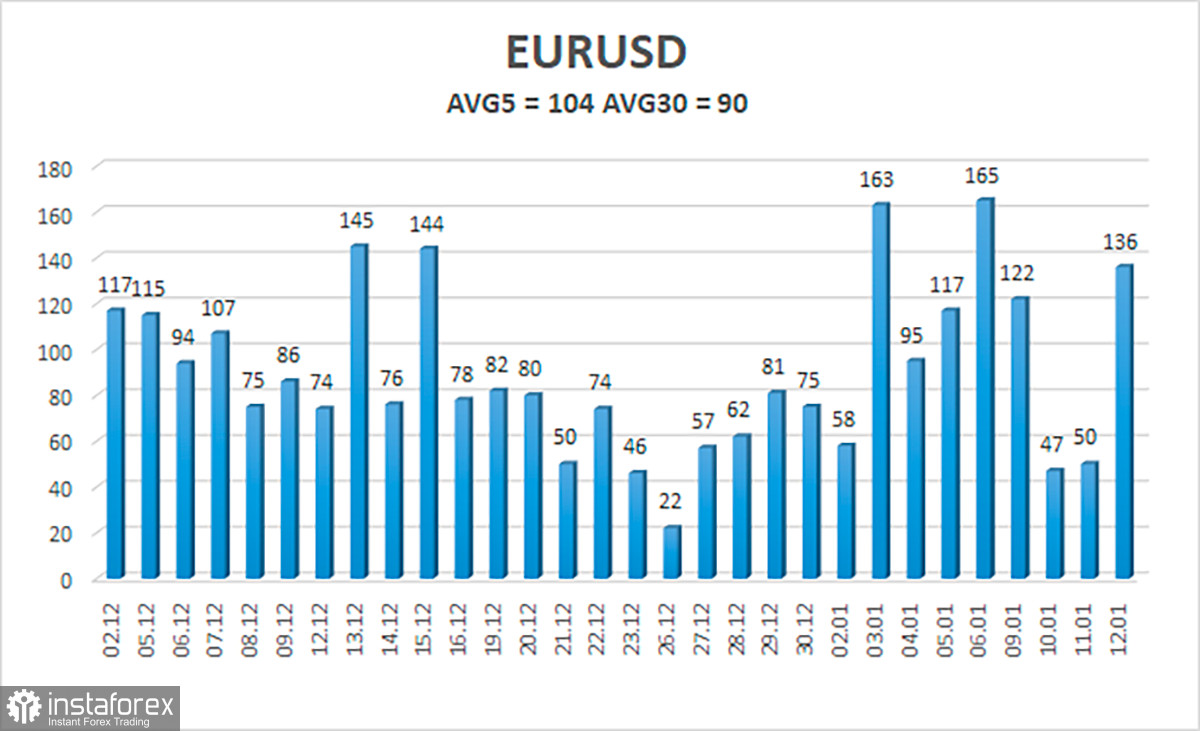

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 13 января составляет 104 пункта и характеризуется как высокая. Таким образом, мы ожидаем движение пары между уровнями 1,0744 и 1,0953 в пятницу. Разворот индикатора Хайкен Аши вниз укажет на виток коррекционного движения.

Ближайшие уровни поддержки:

S1 – 1,0742;

S2 – 1,0620;

S3 – 1,0498.

Ближайшие уровни сопротивления:

R1 – 1,0864;

R2 – 1,0986.

Торговые рекомендации:

Пара EUR/USD продолжает движение вверх. В данное время можно оставаться в длинных позициях с целями 1,0953 и 1,0986 до разворота индикатора Хайкен Аши вниз. Открывать короткие позиции можно после закрепления цены ниже мувинга с целью 1,0620.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 13 января. Фунт сохраняет шансы на продолжение коррекции.

Прогноз и торговые сигналы по EUR/USD на 13 января. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 13 января. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română