Валютная пара EUR/USD во вторник попыталась начать нисходящую коррекцию, но у нее опять ничего не получилось. Таким образом, по итогам вторника нельзя сделать никаких новых выводов. Европейская валюта опять растет, и этот рост весьма сложно объяснить, если обратиться к техническим или фундаментальным факторам. Следует напомнить, что, в принципе, абсолютно любое движение любого инструмента на валютном рынке можно легко объяснить. Другой вопрос, следует ли каждое движение просто объяснять постфактум, вместо того чтобы предсказывать его? К сожалению, далеко не всегда получается предсказать то или иное движение, хотя бы потому, что любой рынок – это огромное количество участников, в том числе и крупных игроков, которые далеко не всегда руководствуются желанием получить прибыль по валютной операции. Следовательно, сейчас может не быть ни одного фактора роста евровалюты, но она все равно может расти, если спрос на нее растет. А спрос может увеличиваться по причинам необходимости вести бизнес-деятельность крупных корпораций и банков. В этом случае мы получаем следующую картину: фундамент и макроэкономика говорят как минимум о нелогичности роста евровалюты, но та все равно растет. Именно такую картину мы и наблюдаем уже месяц.

Вчерашний день был практически пустым с точки зрения «фундамента» и макроэкономики. Запланировано было только выступление Джерома Пауэлла, но для того, чтобы последовала реакция на такое событие, требуется новая риторика или тезисы от главы ФРС. Если господин Пауэлл вновь повторяет все то, что трейдеры уже давным-давно знают, то на что тут реагировать? А сейчас нет смысла ожидать изменения риторики, так как планы ФРС по монетарной политике известны всем, в них нет никакого секрета. Последние макроэкономические публикации нельзя назвать резонансными, скорее они были в рамках прогнозов и ожиданий. Мы по-прежнему считаем, что Нонфармы и безработица должны были спровоцировать рост доллара, а не падение, а инфляция уже на этой неделе может показать шестое подряд снижение. Поэтому менять риторику Пауэлл сейчас не имеет оснований.

Программа QT продолжает действовать

В последнее время все как-то позабыли, что Федрезерв применяет не только повышение ключевой ставки в рамках борьбы с высокой инфляцией. Уже около полугода действует программа QT, которая представляет собой сокращение баланса ФРС. Иными словами, регулятор распродает казначейские и ипотечные облигации, которые ранее активно скупал в рамках программы QE и изымает таким образом из экономики лишние деньги, которые и породили ранее высокую инфляцию. Поэтому инфляция падает не только из-за повышения ключевой ставки. По состоянию на декабрь баланс ФРС сократился на 350 млрд долларов и составляет теперь около 8,5 триллионов. Если взять показатель денежной массы M1, то он составляет сейчас 19,9 трлн долларов и сократился примерно на 1 триллион за последние полгода. Как видим, этот инструмент тоже является вполне рабочим, но до пандемии денежная масса M1 равнялась... 4,8 трлн долларов. То есть она выросла в 4 раза. Если у кого-то имелись вопросы, почему выросла инфляция, сейчас их быть уже не должно.

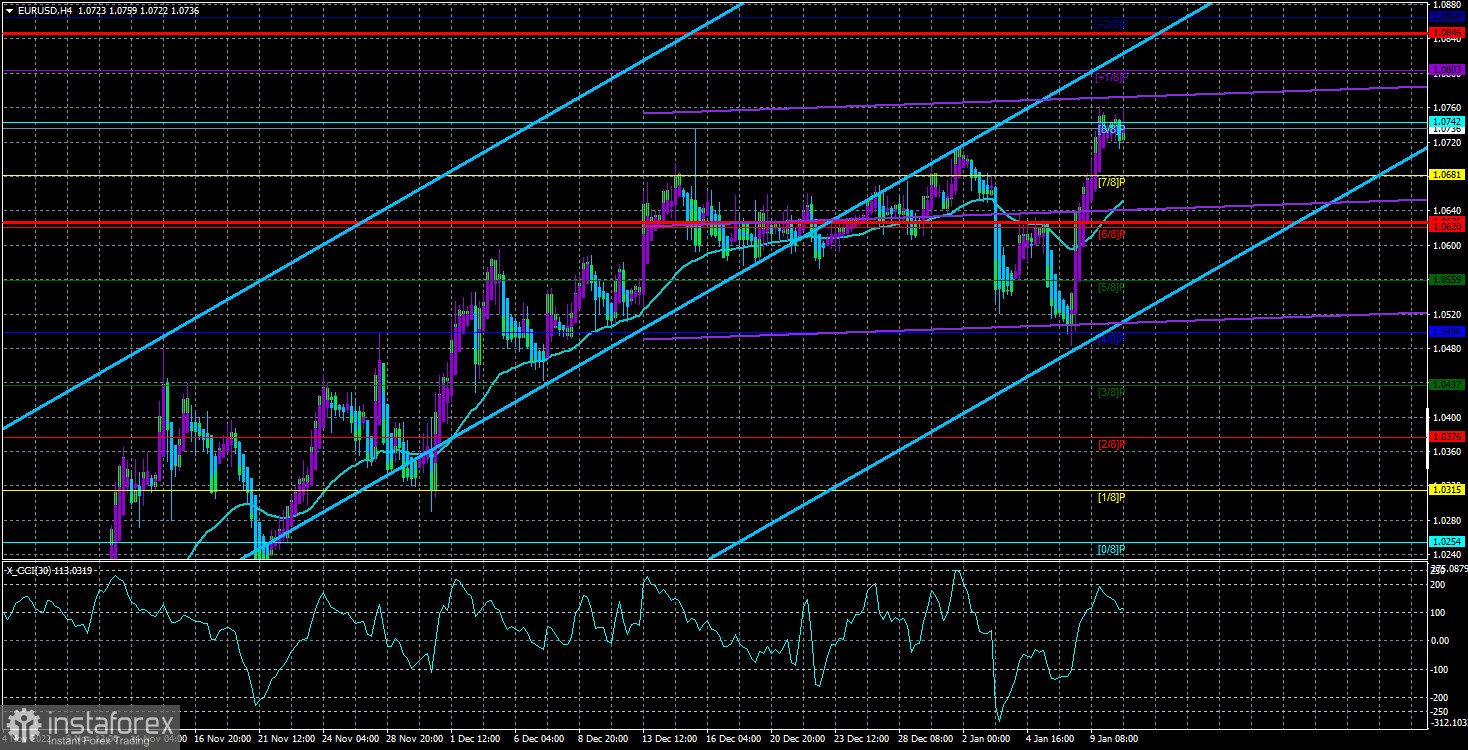

Таким образом, вывод номер один: в любом случае программа QT должна действовать еще очень долго, потому что ставки ставками, но ФРС не собирается их вечно держать на высоком уровне. Когда инфляция вернется к 2%, ставку нужно будет снижать для нового разгона экономики, что может породить новый разгон индекса потребительских цен. Поэтому после возврата инфляции к 2% Федрезерв будет стараться удержать это значение только при помощи программы QT (количественное ужесточение). Для доллара этот фактор позитивен, но ЕЦБ в данное время тоже начал сокращать баланс, а рынок в любом случае не слишком стремится к покупкам американской валюты. Поэтому в ближайшее время большее внимание следует обращать на технический анализ, но при этом не забывать, что с фундаментальной точки зрения причин у евровалюты расти немного. Уровень Мюррея «8/8» может сдержать на некоторое время рост евровалюты, но для падения требуется хотя бы закрепление ниже мувинга.

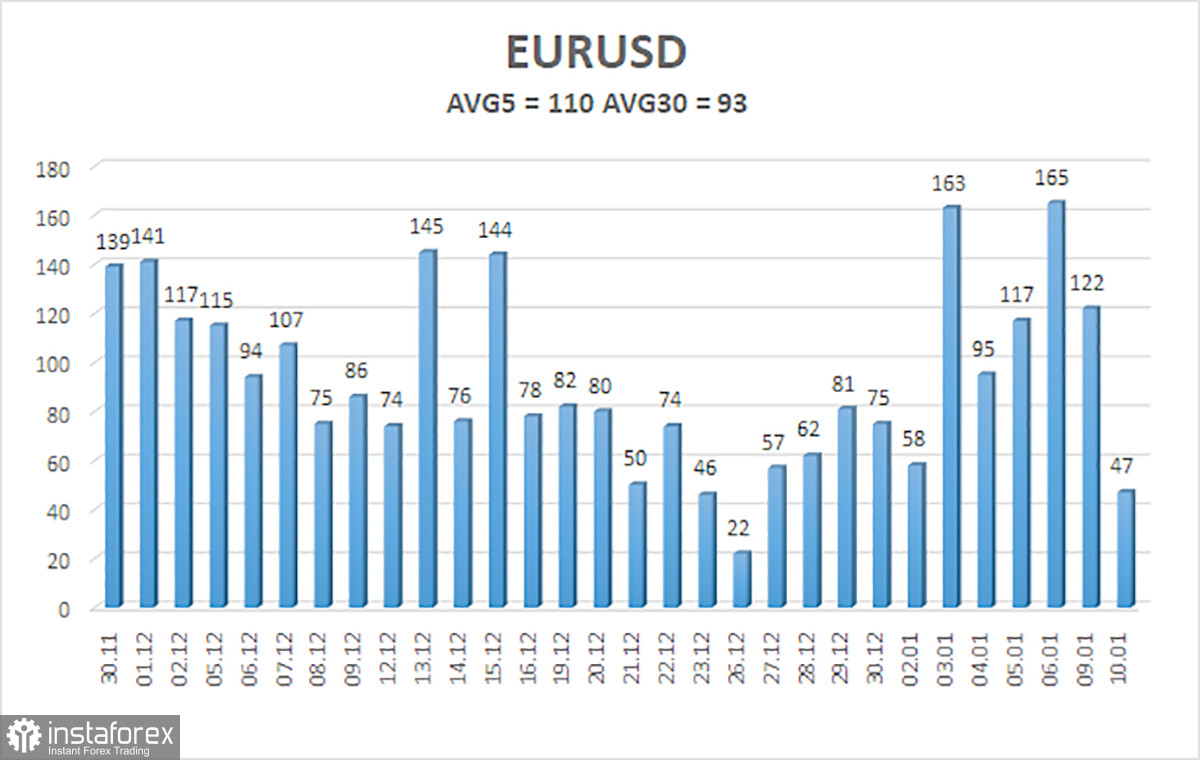

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 11 января составляет 110 пунктов и характеризуется как высокая. Таким образом, мы ожидаем движение пары между уровнями 1,0626 и 1,0846 в среду. Разворот индикатора Хайкен Аши вниз укажет на виток коррекционного движения.

Ближайшие уровни поддержки:

S1 – 1,0620;

S2 – 1,0498;

S3 – 1,0376.

Ближайшие уровни сопротивления:

R1 – 1,0742;

R2 – 1,0864;

R3 – 1,0986.

Торговые рекомендации:

Пара EUR/USD пытается продолжить движение вверх. В данное время можно оставаться в длинных позициях с целью 1,0864 до разворота индикатора Хайкен Аши вниз. Открывать короткие позиции можно после закрепления цены ниже мувинга с целью 1,0498.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 11 января. Медицинский коллапс в Великобритании.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română