На прошлой неделе вышли отчеты по безработице и рынку труда в США, сегодня состоится выступление Джерома Пауэлла, в четверг – выйдет отчет по инфляции за декабрь. Я считаю, что в нынешнее время эти отчеты и события могут по праву считаться наиболее важными для валютного рынка. Поэтому давайте их проанализируем, чтобы понять, есть ли вообще шансы на построение понижательных участков тренда по британцу и европейцу.

Итак, последний отчет по пэйроллам вышел, на мой взгляд, в рамках ожиданий и его нельзя назвать ни сильным, ни слабым. Количество ежемесячно созданных пэйроллов с марта прошлого года неуклонно снижается с отметки 398 тысяч до нынешних 223 тысяч. Уровень безработицы при этом остается на отметке 3,5%, что является минимумом за последние 50 лет. Как мы можем интерпретировать эти данные? На мой взгляд, есть слабая негативная тенденция, но она действительно очень слабая и ее нельзя считать важной. Поясню, что я имею в виду. На протяжении последнего года ставка ФРС постоянно растет и было бы странно ожидать, что экономические показатели никак не будут на нее реагировать. Ставка выросла до максимальных за десятилетия значений, но пэйроллы все равно показывают позитивные значения каждый месяц, а безработица остается на очень низкой отметке. Я считаю, что экономика США реагирует на ужесточение денежно-кредитной политики очень мягко. Результаты могли бы быть и куда более тяжелыми.

Теперь инфляция, она снижается уже пять месяцев подряд, и в четверг мы можем узнать о шестом снижении. Раз инфляция уверенно и стабильно падает, ФРС нет смысла сохранять текущие темпы ужесточения денежно-кредитной политики. Я думаю, что где-нибудь на 4% повышение ставки прекратится. А до 4% как раз может пройти 3-4 месяца, в течение которых ФРС еще будет повышать ставку шагами по 50 или 25 базисных пунктов. Но все плавно идет к тому, что в апреле будет достигнуто пиковое значение ставки. В Евросоюзе картина совсем иная, как и в Великобритании. Там ставку нужно повышать еще долго и нудно, потому что инфляция все еще остается слишком высокой, чтобы рассчитывать на ее снижение хотя бы до 5-6% при текущем значении процентных ставок. Но в Британии и ЕС также остро стоит вопрос, выдержит ли экономика еще большее ужесточение денежно-кредитной политики?

Получается, что в США все плавно идет к отказу ФРС от ужесточения, а в Евросоюзе и Великобритании ставка теоретически может расти еще очень долго, но оба центральных банка также могут идти к остановке повышения ставки, так как экономика может свалиться в серьезную рецессию, которой в Америке вполне можно избежать. Так как для валютного рынка ставки имеют сейчас решающее значение, то пока мы не узнаем планов Банка Англии и ЕЦБ, сказать, когда начнет повышаться доллар очень непросто. Исходя из всего вышесказанного, все события, перечисленные в начале обзора, не могут дать ответ на вопрос, что будет с долларом в ближайшие месяцы.

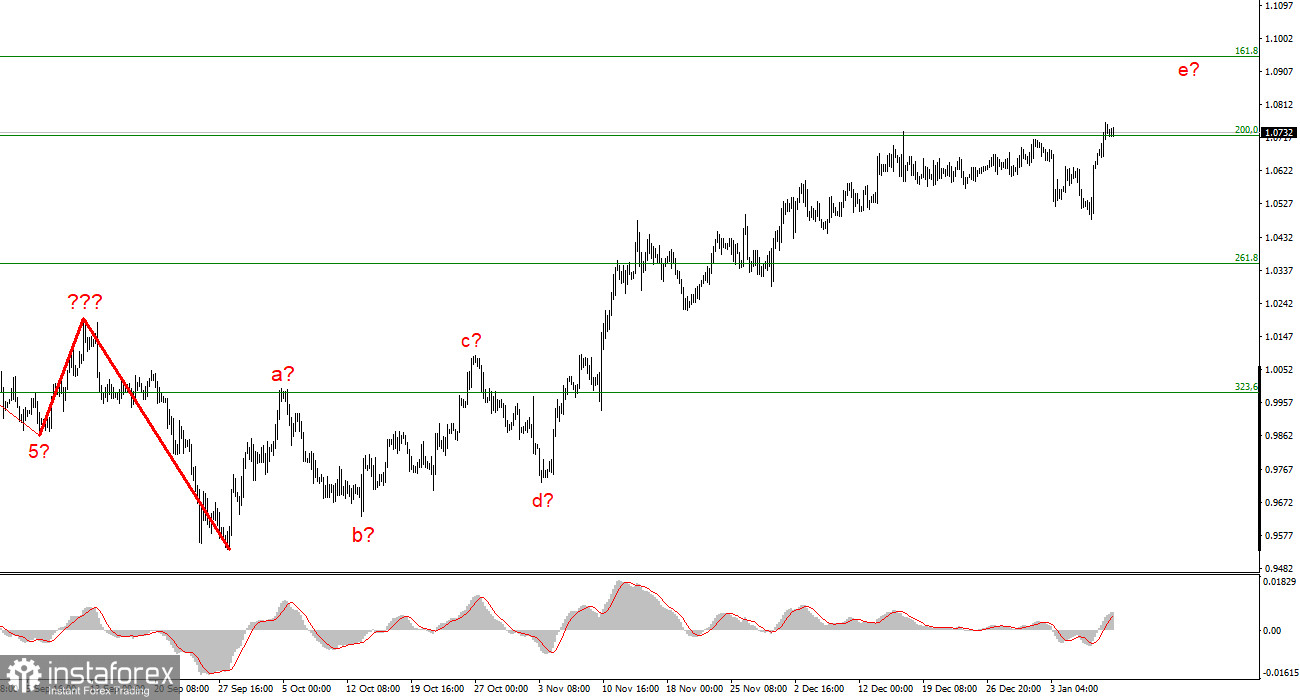

Исходя из проведенного анализа, я делаю вывод, что построение восходящего участка тренда усложнилось до пятиволнового и близится к своему завершению. Таким образом, советую продажи с целями, расположенными около расчетной отметки 0,9994, что соответствует 323,6% по Фибоначчи. Существует вероятность усложнения повышательного участка тренда и принятия им еще более протяженного вида, и вероятность этого сценария остается достаточно высокой, но все еще неудачная попытка прорыва отметки 1,0726 указывает на возможность снижения инструмента в ближайшие недели.

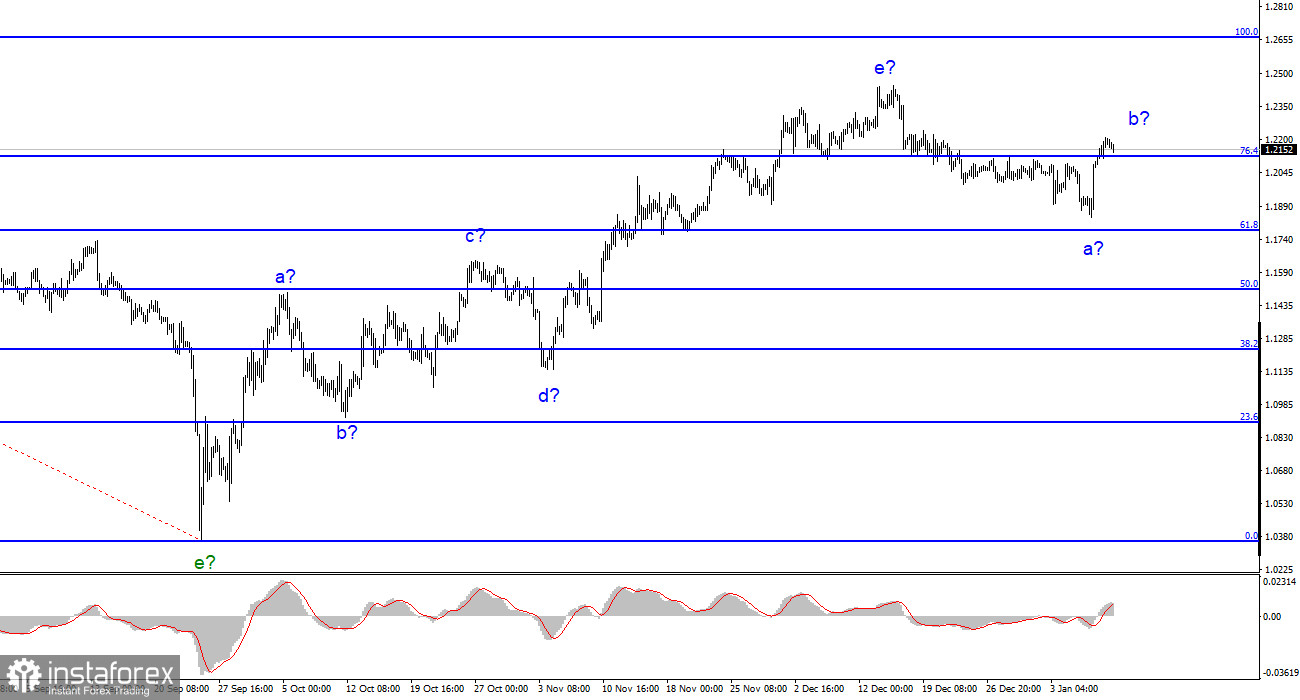

Волновая картина инструмента Фунт/Доллар по-прежнему предполагает построение понижательного участка тренда. В данное время я продолжаю советовать продажи с целями, находящимися около отметки 1,1508, что приравнивается к 50,0% по Фибоначчи. Повышательный участок тренда еще может принять более протяженный, чем сейчас, вид, но, скорее всего, он завершен.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română