Валютная пара GBP/USD в течение среды восстановила практически все потери вторника. Чем был спровоцирован рост британской валюты вчера, также сложно сказать, как и то, чем был спровоцирован рост американской валюты позавчера. Однако если укрепление доллара логично с технической точки зрения, то рост британского фунта – нелогичен с любой точки зрения. Напомним, что британская экономика вызывает у экспертов наибольшие опасения в 2023 году. Инфляция на Туманном Альбионе остается очень высокой, темпы ужесточения монетарной политики замедлены, налоги выросли, рецессия неизбежна и может продлиться около двух лет. В Штатах экономика чувствует себя гораздо лучше, рецессии, возможно, получиться избежать, инфляция замедляется уже около 6 месяцев, а ставки в ближайшие несколько месяцев перестанут расти. Мы считаем, что только этих факторов вполне достаточно, чтобы доллар США продолжил отыгрывать потери последних трех месяцев, когда он обвалился против фунта на 2000 пунктов.

Помимо этого, у Британии в последние 6 лет хватает и других проблем. Непрекращающийся политический кризис постоянными перестановками внутри государственного аппарата, непонятная и невыгодная торговая сделка с ЕС, неспособность британского правительства использовать преимущества от Brexit, возможный выход Шотландии из состава Соединенного Королевства – все это потенциальный факторы риска для британского фунта. Поэтому мы ожидаем, что в среднесрочной перспективе именно фунт продолжит свое падение. В разрезе одного-двух дней он, конечно, может показывать рост, но в целом мы ожидаем дальнейшего снижения. На данный момент пара лишь на несколько пунктов закрепилась выше скользящей средней линии, поэтому такое закрепление вряд ли стоит считать «сменой тенденции». Уже сегодня пара может вернуться в область ниже мувинга.

Протокол ФРС можно считать «ястребиным»

Во вчерашней статье мы говорили, что протоколы ФРС редко когда провоцируют реакцию рынка. Все потому, что информация, содержащаяся в них, редко бывает неизвестной рынку или неожиданной для него. Так было и вчера вечером. Все 19 членов монетарного комитета голосовали в декабре за повышение ставки, никто из них не ждет снижения ставки в 2023 году. Большинство экспертов после публикации протокола сообщили о том, что «мягкой посадки» американской экономики не будет, так как ФедРезерв продолжает занимать «ястребиную» позицию. Однако мы считаем, что экономика США может приземлиться максимально плавно. Несмотря на опасения по рынку труда и безработице, пока что ни первый, ни второй показатели не падают. Бить тревогу нужно будет, когда Нонфармы уйдут ниже 200 тысяч в месяц, а безработица превысит 4%. Но даже в этом случае следует понимать, что 4% – это все равно очень мало. К примеру, в Великобритании прогнозируется рост безработицы до 5,5–6%, а в Евросоюзе она уже сейчас составляет столько. ФРС намерена повысить ключевую ставку до 5,5%, на что потребуется еще 3–4 месяца.

А вот чего ждать от Банка Англии, довольно сложно сейчас сказать. Все потому, что многие эксперты обходят стороной монетарную политику этого ЦБ, а его глава Эндрю Бейли не слишком часто выступает с речами и дает какие-либо прогнозы по экономике и монетарной политике. Последние его слова касались неизбежности рецессии, ее глубины и затяжного характера. Таким образом, Банк Англии может повышать ставку по 0,5% в течение длительного времени, но каждое новое ужесточение будет усугублять рецессию. Для фунта повышение ставки – это хорошо, но рецессия – это плохо. Рецессия означает, что потоки инвестиций в Великобританию будут сокращаться, поэтому и спрос на фунт – тоже. В общем, палка о двух концах. Плюс ко всему, Банк Англии может и не «до победного конца» повышать ставку, а значит инфляция может в течение долгого времени оставаться выше целевых 2%. Мы по-прежнему считаем, что фунт будет продолжать падение еще на 400-500 пунктов, а потом начнется период консолидации и равновесия на рынке, когда ни доллар, ни фунт не будут иметь четкого преимущества.

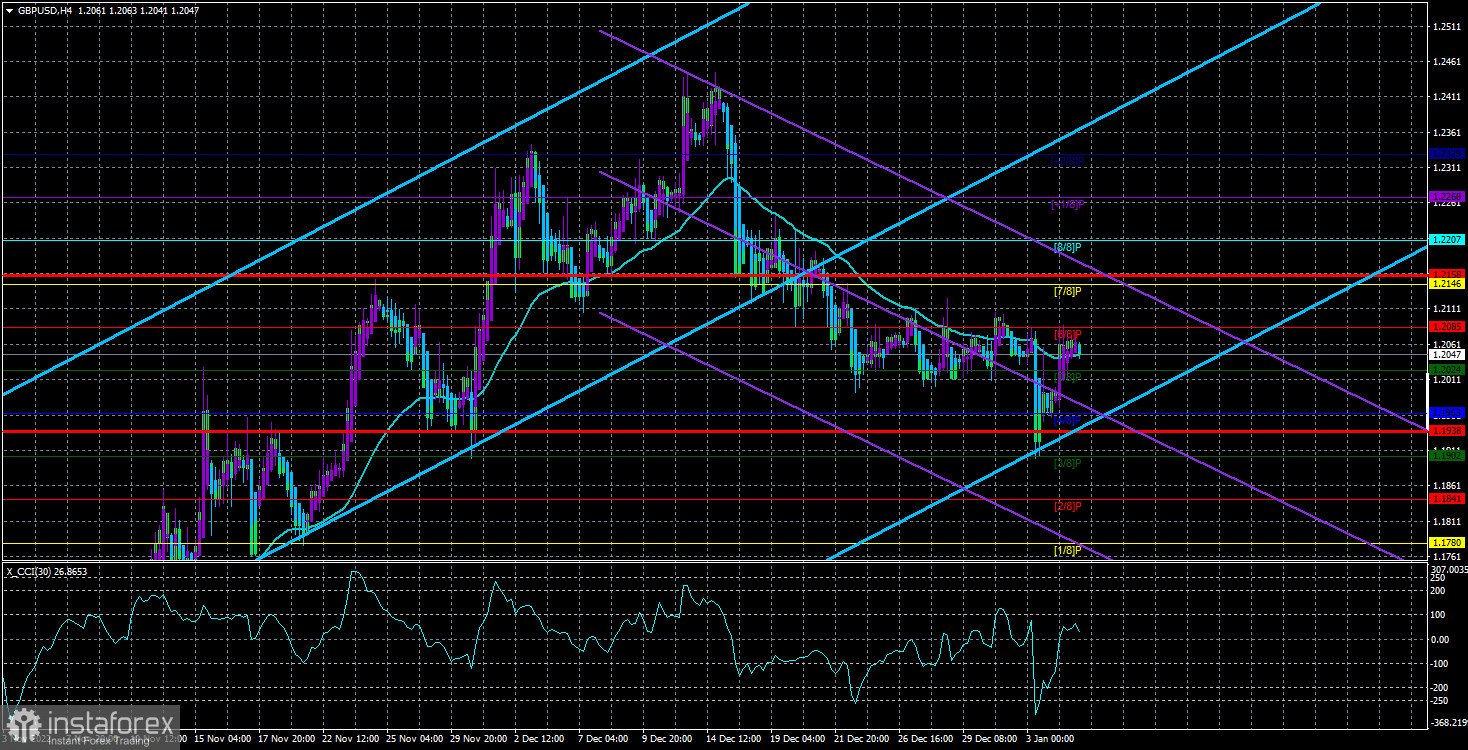

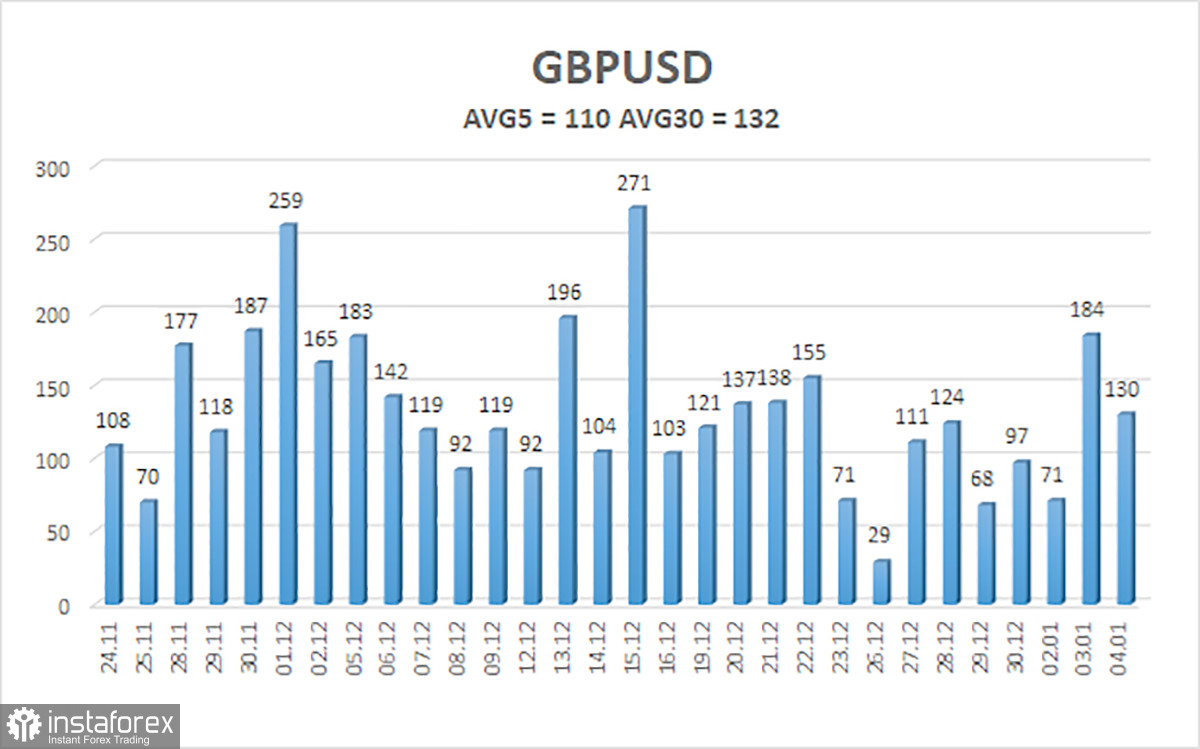

Средняя волатильность пары GBP/USD за последние 5 торговых дней составляет 110 пунктов. Для пары фунт/доллар это значение является «высоким». В четверг, 5 января, таким образом, мы ожидаем движения внутри канала, ограниченного уровнями 1,1938 и 1,2158. Разворот индикатора Хайкен Аши вниз просигнализирует о возобновлении нисходящего движения.

Ближайшие уровни поддержки:

S1 – 1,2024

S2 – 1,1963

S3 – 1,1902

Ближайшие уровни сопротивления:

R1 – 1,2085

R2 – 1,2146

R3 – 1,2207

Торговые рекомендации:

Пара GBP/USD на 4-часовом таймфрейме завершила боковое движение и возобновила нисходящую тенденцию. Поэтому на данный момент следует рассматривать новые короткие позиции с целями 1,1963 и 1,1938 в случае разворота индикатора Хайкен Аши вниз. Открывать длинные позиции в случае уверенного закрепления цены выше мувинга с целями 1,2146 и 1,2158.

Рекомендуем к ознакомлению:

Обзор пары EUR/USD. 5 января. Концовка недели обещает быть веселой.

Прогноз и торговые сигналы по EUR/USD на 5 января. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 5 января. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română