Доллар США уверенно начал 2023 год, прибавили немногим более 1% по отношению к основным валютам после нескольких недель вялого дрейфа. Возможно, это всего лишь сезонный фактор, обычно первые дни января спрос на доллар растет, что касается долгосрочных тенденций, то выводы делать еще явно преждевременно.

С открытием торгов на фондовом рынке США позитив быстро сменился негативом, и уже через два часа после начала торгов биржи потеряли от 1 до 2%. Также во вторник пошла вниз нефть, дневное снижение превысило 2%, что в совокупности с ростом золота и иены указывает на рост спроса на защитные активы.

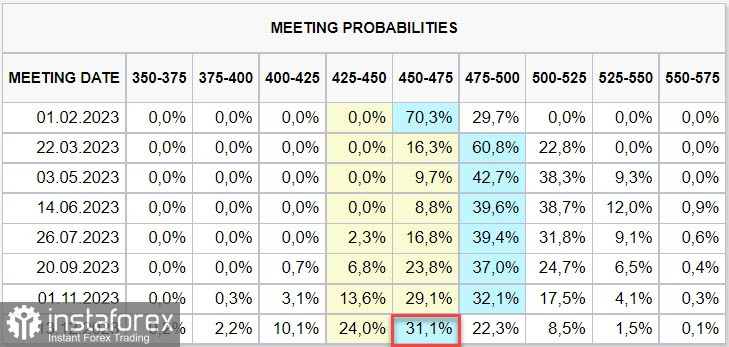

В среду будут опубликованы протоколы FOMC, которые, возможно, дадут немного больше информации для анализа, пока же за отсутствием новостей сложно увидеть какие-то изменения в настроениях рынка. Прогноз по ставке ФРС, тем не менее, уже успел измениться – если до рождественских праздников фьючерсы по ставке видели возможность первого снижения ставки в сентябре 2023 г., то сегодня эта дата отодвинута уже на декабрь.

По всей видимости, на текущий момент инвесторы придерживаются сценария более медленного замедления инфляции, чем считалось ранее, ставка не превысит 5%, однако период высоких ставок затянется. Такой вывод – еще один фактор в пользу надвигающейся затяжной рецессии, что может спровоцировать долгосрочный тренд роста спроса на защитные активы, под ударом окажутся сырьевые валюты.

EURUSD

Потребительская инфляция в Европе, по всей видимости, всё же снижается, в первую очередь за счет некоторого снижения цен на энергоносители. После того как Испания 30 декабря отчиталась о снижении с 6,8% до 5,8%, сегодня Германия опубликовала данные за декабрь, из которых следует, что инфляция снизилась несколько быстрее прогнозов (до 8,6% г/г против 10% месяцем ранее).

Отчет по еврозоне в целом появится в пятницу, до этого отчитаются еще Франция и Италия, по отчетам будет ясно, является ли замедление роста инфляции широким процессом для еврозоны в целом или пока этот эффект наблюдается только в отдельных странах.

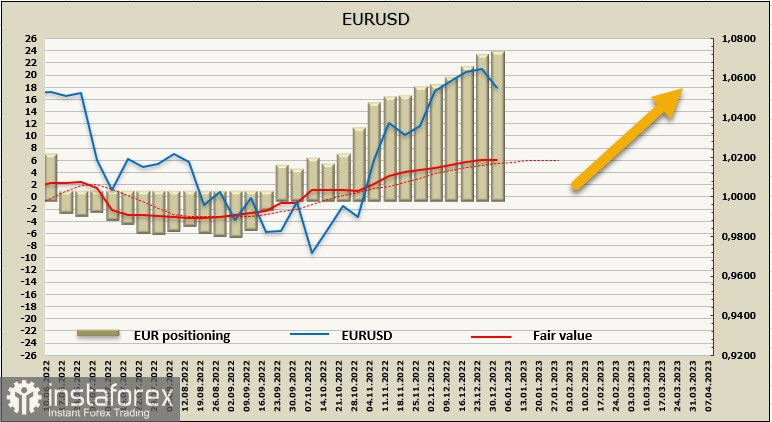

Как следует из последнего опубликованного отчета CFTC, продолжается прирост совокупной длинной позиции по евро, недельный прирост чуть менее 1 млрд, общая длинная позиция достигла 18,3 млрд, признаков изменений в настроениях спекулянтов нет. Расчетная цена все еще выше долгосрочной средней, но импульс слабый, к тому же цена на споте ушла значительно выше без коррекции.

Поскольку бычий импульс сохраняется, предположим, что возможная коррекция EURUSD будет неглубокой, ближайшая техническая поддержка 1.4540, где покупки могут возобновиться. Для того чтобы локальный максимум 1.0739 был обновлен, должны появиться значимые факторы, которых пока нет, поэтому, вероятнее всего, торговля в ближайшие дни будет идти в боковом диапазоне.

GBPUSD

Великобритания, вероятнее всего, погрузится в рецессию глубже большинства стран g10, что ляжет тяжелым бременем на потребителей. Декабрьское исследование NIESR рисует безрадостную картину – при средней процентной ставке 4,75% около 4 млн домохозяйств увидят рост типичных платежей по ипотеке с фиксированной ставкой с 700 до 1100 фунтов, а с плавающей – с 500 до 900 фунтов, то есть 50%-й рост.

Это увеличение ежемесячных выплат на 400 фунтов стерлингов уничтожит сбережения еще 1,4 миллиона домохозяйств к 2024 году в результате более высоких выплат по ипотеке. Таким образом, общее количество домохозяйств без сбережений составит около 7 миллионов, то есть 25% или 1 из 4 домохозяйств в Великобритании. Сумма ипотечного долга составляет 1,65 трлн фунтов, или около 75% от ВВП, увеличение выплат составит примерно 14 млрд фунтов в год, или 0,5% от ВВП. То есть рост ипотечных выплат усугубит и без того отрицательный рост ВВП, поскольку эти деньги не попадут на потребительский рынок и снизят общий потребительский спрос.

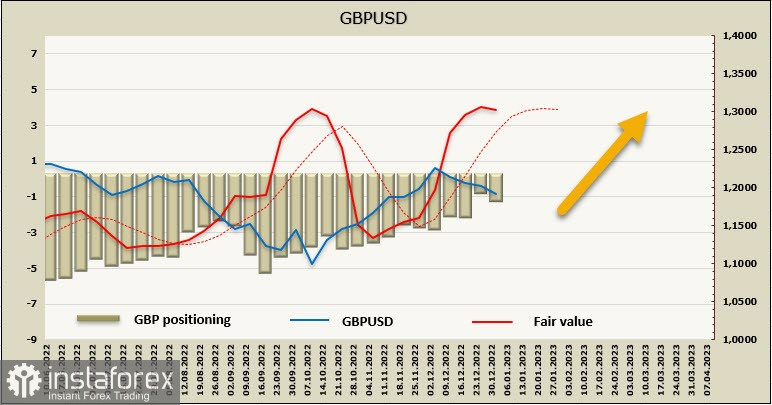

После резкого сокращения короткой позиции по фунту на прошлой неделе последний отчет CFTC показал, что долгосрочная тенденция к покупке фунта все еще не сформировалась, чистая короткая позиция выросла до -2,6 млрд. Расчетная цена развернулась вниз, но все еще находится заметно выше долгосрочной средней.

Фунт во вторник проверил на прочность техническую поддержку 1.1949, но стремительное падение, начавшееся с возобновлением активных торгов в Европе, так же стремительно завершилось. Предположим, что движение к следующей зоне поддержки 1.1630/40 всё же не случится, быки вернут себе инициативу, и торговля будет идти в сторону локального максимума 1.2438.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română