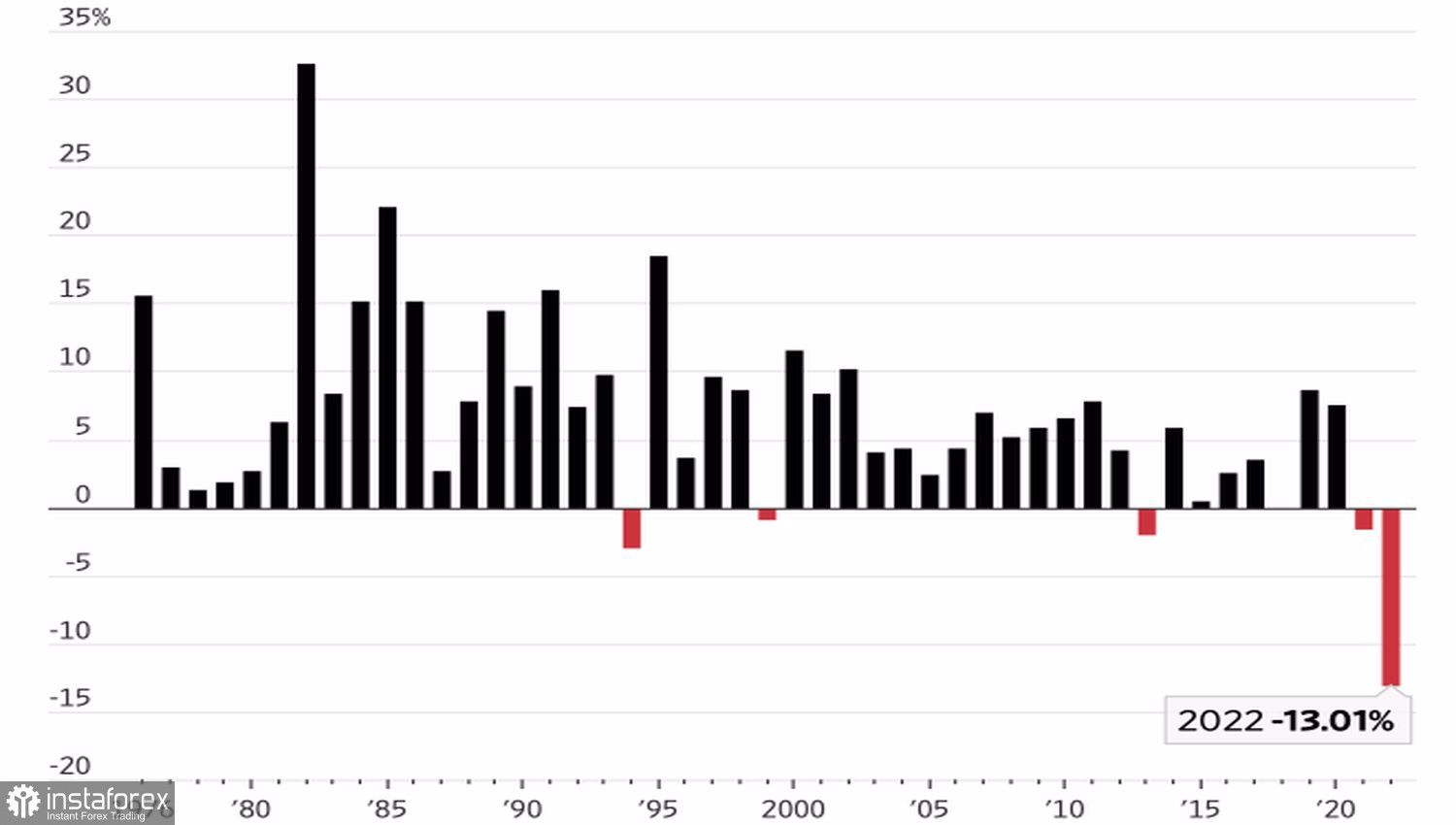

Конфликт интересов между рынками и ФРС стал визитной карточкой 2022 и рискует достигнуть своего апогея в 2023. В прошлом году инвесторы частенько думали, что они умнее Центробанка, и были за это жестоко наказаны. S&P 500 рухнул на 19%, индекс облигаций от Bloomberg – на 13%. Последний результат стал худшим для показателя с начала ведения учета в 1970-х. Тем не менее в четвертом квартале могло показаться, что рынки начинают брать верх. Как будет на самом деле? Кто станет победителем? И почему это важно для EURUSD?

Динамика индекса облигаций

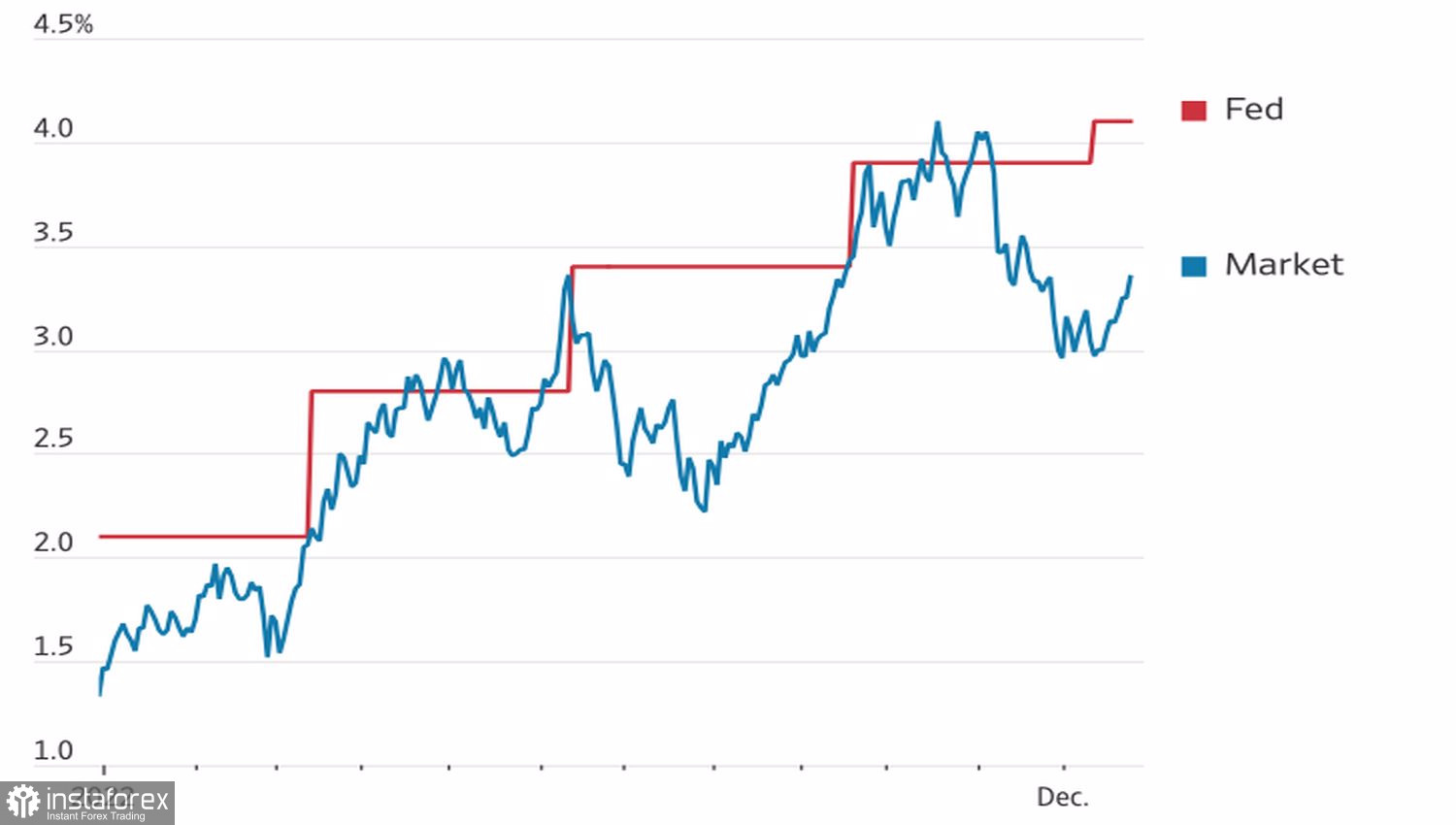

Несмотря на все усилия Джерома Пауэлла и его коллег, разрыв между мнением инвесторов и мнением Федрезерва не становится уже. Консенсус-прогноз FOMC предполагает, что ставка по федеральным фондам к концу 2023 составит 5,1%, срочный рынок видит ее на уровне 4,6%. Расхождение в 50 б.п. меньше, чем в 2024. К его исходу Центробанк ожидает увидеть стоимость заимствований на уровне 4,1%, деривативы CME прогнозируют их снижение до 3,4%.

Если прав окажется рынок, это создает существенный потенциал для роста как акций, так и облигаций. Их ралли, включая снижение доходности последних, которая двигается в противоположную сторону от цены, ляжет в основу восходящего тренда по EURUSD. Но что, если правда окажется на стороне ФРС? Продолжение агрессивного ужесточения денежно-кредитной политики окажется серьезным ударом для фондового рынка и рискует привести к тому, что S&P 500 закроет второй год подряд в красной зоне. Это происходило лишь 4 раза с 1928. При таком раскладе доллар США укрепится.

Динамика рыночных ожиданий и прогнозов ФРС по ставке

Любопытно, что с мнением рынка согласны первичные дилеры – крупные банки, которые непосредственно работают с Федрезервом. Большинство их прогнозов предполагает, что Центробанк повысит ставки в первом квартале, будет удерживать их во втором и снизит в третьем или четвертом. В основе его монетарной политики будет лежать спровоцированная им же рецессия. Более двух третей из 23 финансовых учреждений в опросе Wall Street Journal утверждают, что экономику США ждет спад в 2023. Его двое полагают, что в 2024. Главная виновница – ФРС, которая 7 раз повышала стоимость заимствований в 2022 с 0,25% до 4,5% и готова продолжить это делать в 2023. FOMC в декабре ожидал роста ставки по федеральным фондам до 5-5,5%.

Другое дело, что, по мнению первичных дилеров, рецессия окажется поверхностной и мягкой. Они ожидают восстановления экономики США во второй половине года благодаря «голубиному» развороту ФРС.

Таким образом, противостояние между рынками и Центробанком далеко не закончено, и от того, каким будет результат, зависит судьба многих финансовых активов.

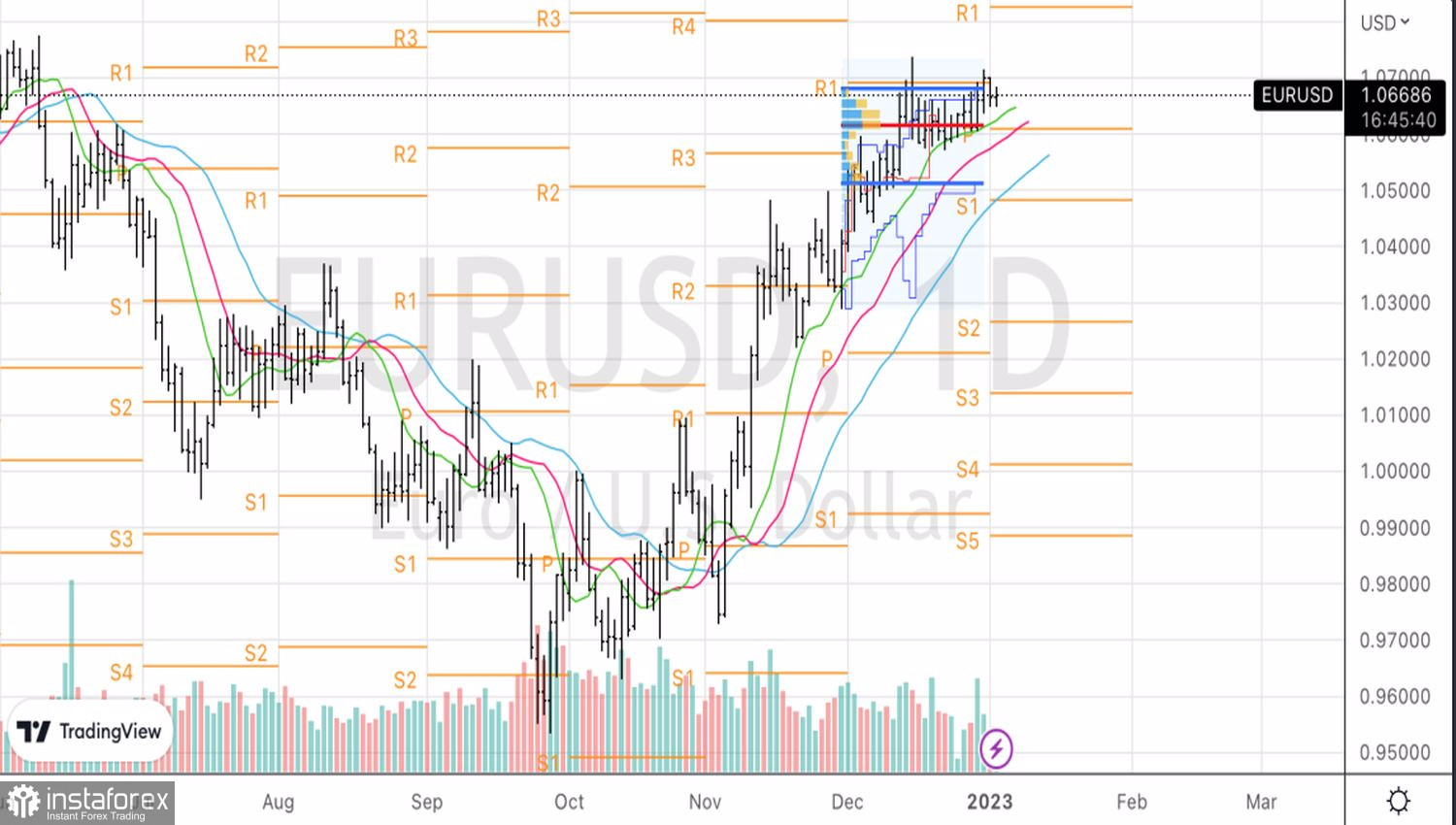

Технически на дневном графике EURUSD был сформирован внутренний бар, который говорит о неопределенности. Прорыв его верхней границы вблизи 1,07 усилит риски восстановления нисходящего тренда. Напротив, успешный прорыв нижней на 1,065 запустит коррекцию и станет основанием для краткосрочных продаж.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română