А вы, друзья, как не садитесь, все ж в музыканты не годитесь! В сентябре британский фунт рухнул из-за противоречий в монетарной и фискальной политике. Правительство Лиз Трасс решило поддержать страну стимулами, в то время как Банк Англии повышал ставки. Приход к власти сторонника фискальной консолидации Риши Сунака успокоил рынки, однако чиновники BoE считают, что повышение налогов не поможет укротить инфляцию. Дескать, оно будет произведено через три года, когда прогноз Центробанка предусматривает снижение CPI к таргету в 2%. Впрочем, такие противоречия сильно «быков» по GBPUSD не напугали.

С декабря прошлого года Банк Англии уже 8 раз повышал ставку РЕПО, доведя ее до 3%. Ожидается, что и на последнем в 2022 заседании MPC стоимость заимствований вырастет на 50 б.п. Вместе с тем в составе Комитета наметился раскол: в ноябре за ужесточение денежно-кредитной политики на 75 б.п. проголосовали 7 из 9 членов. Оставшиеся 2 заявили, что кризис стоимости жизни требует более постепенного подхода.

Динамика инфляции и ставки РЕПО

Действительно, о бедах экономики Британии говорят уже давно. Однако «ястребы» BoE, похоже, не очень в это верят. Дэвид Рамсден заявил, что прогнозы Центробанка в условиях сильного рынка труда и растущих инфляционных ожиданий могут преувеличить слабость ВВП. Если инфляционное мышление закрепится, высокие цены останутся в Туманном Альбионе надолго. Его коллега Кэтрин Манн заявила, что сомневается в способности инфляции вернутся к таргету в 2% в 2024. Скорее всего, CPI окажутся в верхней части ожидаемого Банком Англии диапазона цен – выше 3%.

Если «ястребы» продолжат диктовать свои условия внутри Комитета, ралли GBPUSD рискует продолжиться. Тем более в условиях, когда ФРС замедляет скорость монетарной рестрикции. По мнению почти 70% инвесторов-участников опроса MLIV Pulse, через месяц позиции доллара США ослабнут. Впрочем, эти же респонденты в октябре прогнозировали укрепление «американца».

На рынке все меняется с калейдоскопической скоростью. Стоит фондовым индексам США после 13% ралли с октябрьских минимумов вновь начать падать, как ухудшение глобального аппетита к риску потянет GBPUSD вниз. А оснований для этого предостаточно. Взять хотя бы ожидаемое аналитиками Уолл-Стрит сокращение корпоративных доходов в четвертом квартале.

Динамика корпоративных доходов в США

Краткосрочно на судьбу анализируемой пары наибольшее влияние окажут спич Джерома Пауэлла и релиз данных по рынку труда США. У председателя ФРС может возникнуть недовольство ослаблением финансовых условий, и его «ястребиная» риторика окажет поддержку доллару. Напротив, замедление роста занятости – «медвежий» фактор для «американца».

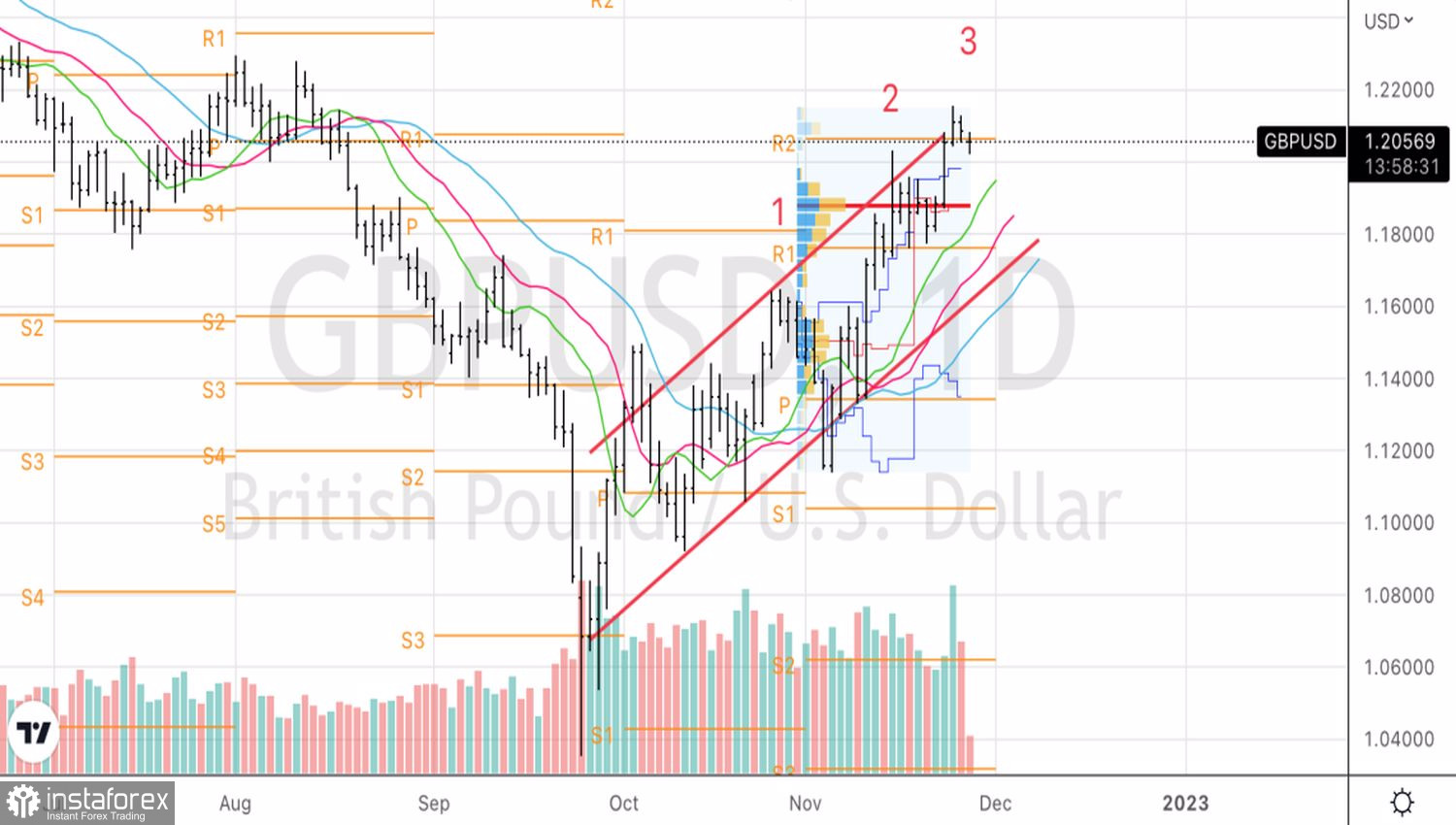

Технически на дневном графике GBPUSD продавцы пытаются отыграть комбинацию паттернов Три индейца и Внутренний бар. Падение котировок ниже 1,203 – повод для продаж. Напротив, возвращение пары к верхней границе Внутреннего бара вблизи 1,2125 может стать поводом для формирования лонгов.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română