Высокая волатильность продолжает раскачивать рынки, однако, стоит заметить, уже в достаточно узких диапазонах. Условная пружина сжимается все сильнее. При этом многие экономисты и наблюдатели уже начинают говорить о том, что недавняя коррекция доллара была чрезмерной.

Мы помним, что доллар резко ослаб в последние дни после того, как в минувший четверг были опубликованы более слабые, чем ожидалось, данные по инфляции в США, указавшие на замедление ее роста.

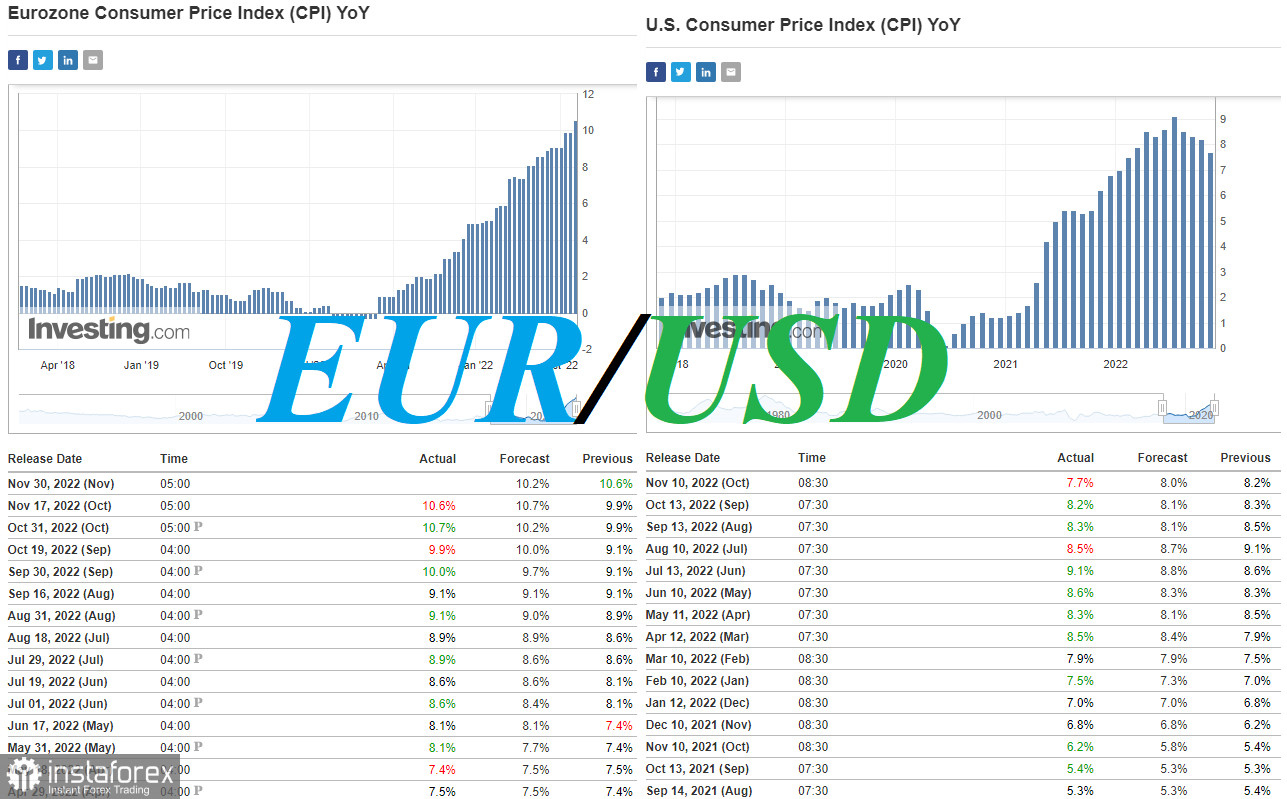

Так, индекс потребительских цен (CPI) снизился в октябре с 8,2% до 7,7% (в годовом исчислении), сильнее прогноза о снижении к 8,0%. Базовый (Core) CPI скорректировался до 6,3% против прогноза 6,5% (также в годовом исчислении) и 6,6% в прошлом месяце.

Определенно, усилия ФРС по сдерживанию инфляции в США приносят результаты. Это повышает вероятность того, что темпы ужесточения монетарной политики в скором времени могут быть снижены.

До публикации этих инфляционных индикаторов широко ожидалось, что на заседании в декабре (13-14 декабря) процентная ставка вновь будет повышена на 0,75% (до 4,75%).

Но вот со стороны руководства ФРС (в частности, вице-председателя ФРС Лаэль Брейнард и управляющего ФРС Кристофера Уоллера) уже звучат некоторые осторожные заявления о том, что в ближайшей перспективе возможно замедление темпов ужесточения монетарной политики.

Однако, по утверждению той же Лаэль Брейнард, инфляция остается еще слишком высокой и для ее возращения к целевому уровню 2,0% предстоит ещё большая работа.

В пользу того, что нисходящая коррекция доллара близка к завершению, говорит тот факт, что, по мнению многих экономистов, ФРС и другие крупнейшие мировые центральные банки, в частности ЕЦБ, скорее всего, начнут синхронно снижать темпы повышения своих процентных ставок. А это значит, что влияние изменений в монетарной политике ФРС и других крупнейших центральных банков мира на динамику доллара и основных валют будет относительно нейтральным.

Тогда здесь вновь на передний план будет выходить общая экономическая ситуация в каждой стране с крупнейшей из мировых экономикой, а также геополитические риски.

А вот здесь в США с этим дела обстоят лучше, чем, скажем, в Европе, где присутствует неопределённость на рынке энергоносителей, грозящей еще более серьёзными перебоями в их поставках, инфляция еще выше (по опубликованным сегодня уточнённым данным, уровень годовой потребительской инфляции в еврозоне в октябре составил 10,6%, в то время как в США он составляет 7,7%), а на Украине, части этой самой Европы, военный конфликт пока что имеет перспективу эскалации. А от этого европейская экономика пострадает больше, чем американская. Если импорт из России в Европу полностью прекратится, найти ему замену у европейских производителей быстро вряд ли получится. Возникшие сбои в цепочках поставок больно ударят по европейской экономике, что, впрочем, уже происходит пока что в более мелких масштабах.

О ближайших перспективах доллара и его индекса DXY мы писали в нашем вчерашнем обзоре DXY: в ожидании сигнала. На покупку?.

Что же касается основного конкурента доллара на валютном рынке евро и пары EUR/USD, то на момент публикации данной статьи она торговалась вблизи отметки 1.0365, вновь не сумев преодолеть ключевой уровень сопротивления 1.0390.

Ниже этого уровня сопротивления EUR/USD остается в зоне глобального медвежьего рынка. Однако и для их возобновления цене необходимо спуститься в зону ниже уровня поддержки 1.0230 (подробнее и альтернативный сценарий см. в «EUR/USD: технический анализ и торговые рекомендации на 17.11.2022»). Ниже этих уровней предпочтительными остаются все же короткие позиции.

Сегодня волатильность в паре EUR/USD вновь повысится в 13:30 (GMT), когда Минтруда США опубликует еженедельный отчет по состоянию американского рынка труда с данными по числу первичных и вторичных заявок на пособия по безработице. Состояние рынка труда (вместе с данными по ВВП и уровню инфляции) является ключевым индикатором для ФРС при определении параметров ее кредитно-денежной политики. Ожидается, что количество первичных и повторных заявок на пособие по безработице останется на уровнях, соответствующих минимумам периода до пандемии коронавируса, а это также позитивный фактор для доллара, свидетельствующий о стабильности американского рынка труда (подробнее см. в Важнейшие экономические события недели 14.11.2022 – 20.11.2022).

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română