Розничные продажи в США в октябре выросли больше, чем ожидалось, благодаря покупкам автомобилей и ряда других товаров, однако акции американских ритейлеров все равно упали на премаркете в среду, после того как Target Corp предупредила о мрачных перспективах праздничных распродаж.

Бум розничных продаж в США не спасет ритейл

Йо-хо-хо, праздник приходит слишком быстро

Только что Министерство торговли сообщило, что розничные продажи выросли на 1,3% в прошлом месяце (данные за сентябрь пересмотрены на +0,2%). Для рынков это стало приятным сюрпризом, так как ранее экономисты прогнозировали рост продаж на 1,0%, при этом оценки варьировались от падения на 0,1% до скачка на 2,0%.

Напомним, что розничная категория состоит в основном из товаров и не корректируется с учетом инфляции.

Продажи также выросли из-за роста цен на бензин, что привело к увеличению выручки на заправках и вошло в отчеты. Единовременные налоговые возвраты в Калифорнии, в результате которых некоторые домохозяйства получили до 1050 долларов в виде стимулирующих чеков, оказали поддержку торговым сетям. Кроме того, в октябре Amazon провела вторую акцию Prime Day с хорошим результатом.

Утешает также то, что без учета автомобилей, бензина, строительных материалов и общественного питания базовые розничные продажи (наиболее точно соответствуют компоненту потребительских расходов ВВП) выросли на 0,7% в прошлом месяце. То есть топливо не стало решающим в этом цикле. Данные за сентябрь были пересмотрены в сторону повышения, чтобы показать, что категория «основные розничные продажи» выросла на 0,6% вместо 0,4%.

Аналитики считают, что огромные сбережения, накопленные во время пандемии COVID-19, и значительный рост заработной платы в условиях жесткого рынка труда в целом помогли потребителям выдержать более высокие цены и стоимость кредитов. Однако мое мнение, покупки к Рождеству в этом году стартовали раньше, чем обычно. Мы уже видели нечто подобное в прошлом году, когда инфляция уже разогналась.

В 2021-м также пик рождественских покупок пришелся на октябрь, и в ноябре-декабре ритейл недополучил свой обычный объем. Очевидно, этот сценарий повторится и в этом году.

Безусловно, в следующем году даже минимальная поддержка исчезнет, поскольку ужесточение денежно-кредитной политики снизит общий спрос, оказывая давление на рынок труда и экономику. И я на самом деле думаю, что домохозяйства с низким доходом уже исчерпали свои сбережения, связанные с пандемией. Дешевые доллары все еще остаются у банков и инвесторов, что видно из их отчетов, но в 2023 году и это канет в Лету.

А пока Национальная федерация розничной торговли прогнозирует, что праздничные продажи в этом году вырастут всего на 6-8%. Это резкий контраст по сравнению с 13,5%, зафиксированными в 2021 году, но все же это намного выше среднего показателя в 4,9% за последние 10 лет.

Напомню, что Федеральная резервная система повысила свою учетную ставку на 375 базисных пунктов в этом году с почти нуля до диапазона 3,75%-4,00%, поскольку она борется с безудержной инфляцией в цикле, который стал самым быстрым циклом повышения ставки с 1980-х годов.

Устойчивые темпы потребительских расходов и меньшие расходы на импорт помогли ВВП восстановиться на уровне 2,6% в годовом исчислении в третьем квартале после сокращения в первой половине года. И это даже стало поводом для аналитиков рассмотреть более мягкие перспективы на 2023 год. Но ритейлеров это не коснулось.

Ритейл «пасет задних»

Несмотря на положительный отчет, фондовые рынки мрачны как майские тучи. Поводом стал отчет Target, которая заявила, что прибыль в третьем квартале сократилась вдвое. Более того, компания предупредила о «резких изменениях» в поведении потребителей, что приведет к падению спроса на все, от игрушек до предметов интерьера.

Несомненно, розничные торговцы обладают информацией о покупательском поведении из первых рук, и именно они являются самым ярким индикатором прогнозов спроса на будущее.

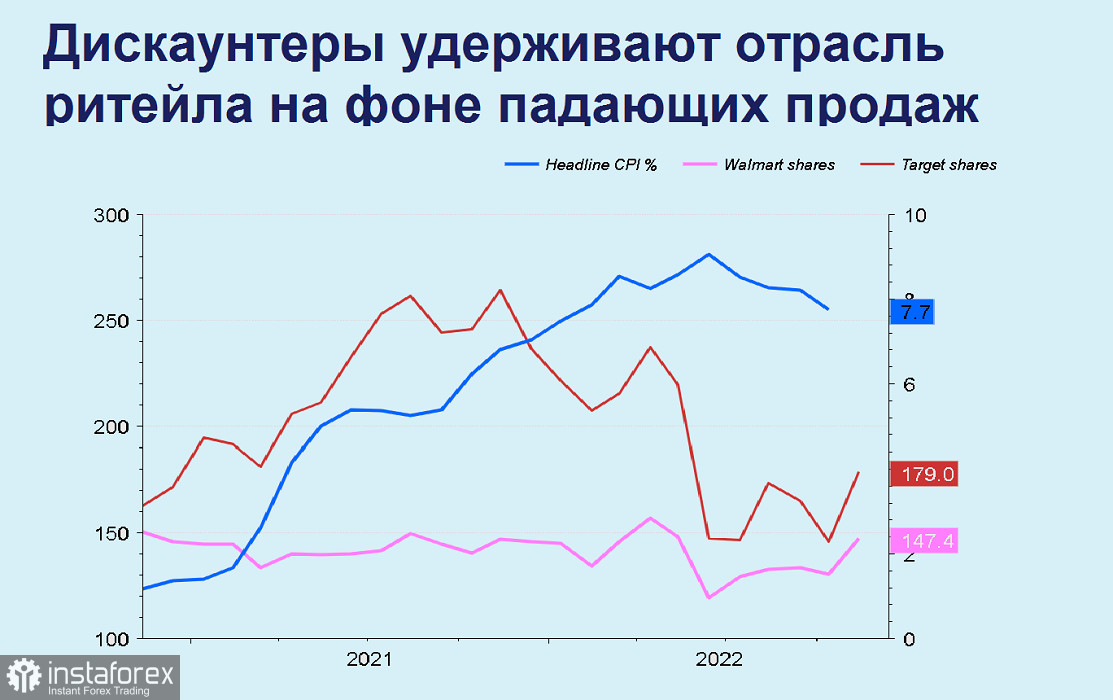

Так, стало известно, что при годовой инфляции в 7,7% в октябре и высоких процентных ставках покупатели экономят на дискреционных расходах. Это явный сигнал, что прошлогодняя история с предновогодним провалом рискует повториться. Для ритейла это плохие новости, так как отрасль зависит от покупок в конце года и составляет большую часть своих годовых продаж.

С учетом новостей рынки ожидали отката акций Target почти на 14% ниже, что запустит цепную реакцию и приведет к снижению других ритейлеров. Так и случилось, но падение вышло впечатляющим.

Так, акции Walmart, более крупного конкурента Target, упали почти на 2% на следующий день после повышения из-за прогноза годовых продаж и прибыли (согласно данным Walmart спрос на продукты остался на прежнем уровне, несмотря на более высокие цены).

Глобально фьючерсы на все фондовые индексы США снизились после этого обновления Target, которое напомнило инвесторам предыдущий квартальный отчет компании за август, когда она сообщила о падении прибыли на 90%.

Всего акции Target потеряли 22,7% своей стоимости с начала года до вторника, а вот более широкий индекс розничной торговли S&P 500 за тот же период потерял около 29,4%, напоминая, что не все розничные сети одинаково хорошо справляются с кризисом.

В связи с прогнозами Target объявила о планах сэкономить до $3 млрд за счет сокращения расходов для увеличения прибыли. Очевидно, часть персонала будет уволена.

Дискаунтеры рулят

Но есть и положительные отчеты в розничной зоне. Дискаунтеры, как Walmart и TJX Cos Inc , чувствуют себя неплохо.

Так, акции Walmart за три квартала этого года выросли на 1,9%. Компания прогнозирует прибыль, хотя с коррекцией.

TJX повысила годовой прогноз продаж в том же магазине и превзошла квартальные оценки прибыли, поскольку потребители, ориентированные на скидки, обращаются в дисконтные магазины за доступной одеждой и предметами домашнего декора в преддверии Рождества.

Аналитики говорят, что TJX имеет хорошие возможности для захвата большего потребительского трафика, чем другие розничные продавцы, благодаря своему ценностному позиционированию и тому, что люди выбирают более дешевые альтернативы брендовым товарам.

Потребители обновляют свои гардеробы, возвращаясь на работу и посещая общественные мероприятия, что увеличило сопоставимые продажи в Marmaxx TJX на 3%.

Однако маржа валовой прибыли компании в третьем квартале снизилась на 0,4 процентного пункта до 29,1% по сравнению с предыдущим годом, напоминая о глобальных перебоях в поставках, поскольку Более высокие затраты на фрахт и рабочую силу из-за затяжных сбоев в цепочке поставок, российско-украинской войны и растущей инфляции оказывают дополнительное ценовое давление.

Оператор дисконтных магазинов ожидает, что в 2023 году продажи в том же магазине снизятся на 1-2% по сравнению с его предыдущим прогнозом падения на 2-3%.

Владелец магазинов HomeGoods теперь видит скорректированную годовую прибыль на акцию от 3,07 до 3,11 доллара по сравнению с предыдущим прогнозом от 3,05 до 3,13 доллара.

Согласно данным IBES от Refinitiv, аналитики в среднем ожидают в 2023 году прибыль в размере $3,10 на акцию.

Сама TJX заработала 86 центов на акцию в третьем квартале, превысив среднюю оценку аналитиков в 80 центов, и пока перспективы у дискаунтеров выглядят лучшими по отрасли. За одним исключением.

В поисках снижения издержек на хранение и доставку производители все чаще прибегают к услугам крупных торговых площадок. Так, стало известно, что производитель качественных велосипедов Peloton собирается продавать свои товары через Amazon. Похоже, доля онлайн-торговли будет только увеличиваться в этом десятилетии.

Читать другие статьи автора, в том числе:

Walmart надеется на рост. Обосновано ли?

Сигналы от ритейла беспокоят рынки: Walmart распродается

Осторожней с техническими показателями: фондовые рынки вновь горячие

Банки США поднимают ставки по кредитам, рассчитывая на сверхприбыль

Маск, вероятно, купит Твиттер... но это обернется катастрофой для всех

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română