Рост потребительской инфляции в США в октябре замедлился с 8,2% до 7,7%, базовый показатель с 6,6% до 6,3%, оба показателя вышли заметно ниже прогнозов и вызвали сильнейшие движения на рынках. S&P 500 вырос на 5.54%, NASDAQ 100 вырос на 7.5%, индекс доллара потерял более 2%, и это самое заметное падение за последние 7 лет.

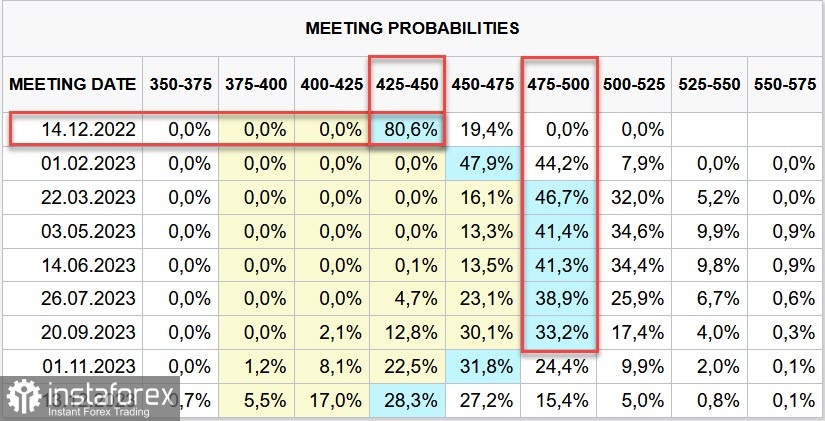

Прогноз по ставке ФРС резко изменился, теперь, по данным рынка фьючерсов СМЕ, в декабре ставка будет поднята на 0,50%, в феврале еще на 0.25%, а в марте будет достигнут пик. Выше 5% ставку рынки больше не ждут, а ждут начала цикла снижения с ноября 2024 г.

Инфляция побеждена? Как бы не так. В июле уже было нечто подобное – замедление базового индекса до 0.3% спровоцировало безрассудное ралли, начали раздаваться заявления о победе над инфляцией, после чего последовали 2 месяца роста на 0.6% и возврат к тренду.

До заседания FOMC в декабре будет опубликован еще один отчет, по протоколу, участники FOMC предоставляют свои прогнозы прямо накануне заседания в пятницу, и уже не могут затем их изменить. Соответственно, декабрьский отчет по инфляции, который будет опубликован аккурат с началом заседания FOMC, не сможет оказать влияния на прогнозы, но скажется на окончательном решении.

На текущий момент нужно исходить из того, что рынки будут отыгрывать замедление инфляции и прогнозов по ставке ФРС, однако нужны дополнительные основания для того, чтобы спрос на риск стал доминирующим трендом, для чего нужно убедиться, что угроза рецессии как минимум не растет.

Сегодня в США и Канаде банковский выходной день, поэтому рынки будут отыгрывать вчерашние данные по инфляции, сильные движения маловероятны.

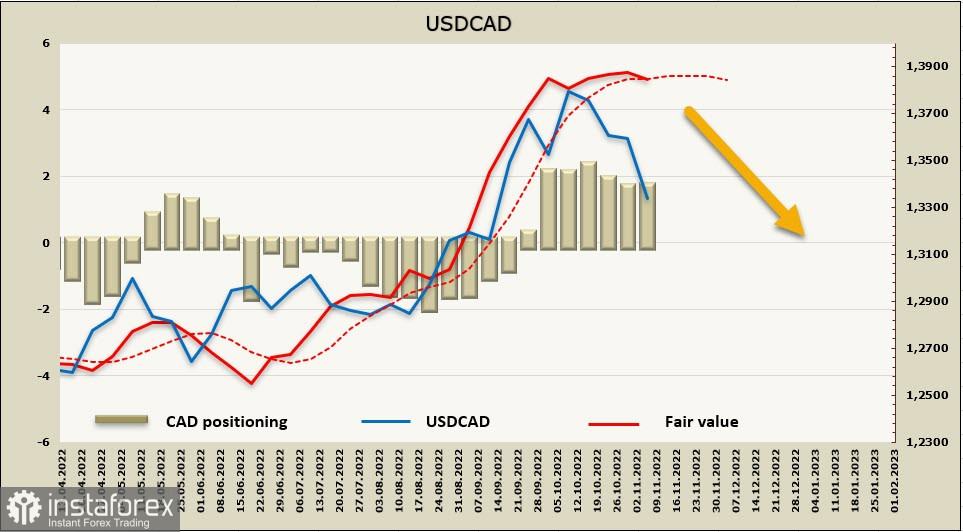

USDCAD

Канадский доллар заметно укрепился в четверг, отыгрывая ослабление доллара США синхронно с рынком, есть основания предполагать, что движение на юг может быть продолжено. Это произойдет в том случае, если отчет по инфляции в Канаде, который будет опубликован в среду, 16 ноября, окажется как минимум не хуже прогнозов. Ожидается, что базовая инфляция в октябре выросла с 6 до 6,3%, и если прогноз подтвердится, то это будет означать более жесткие требования к монетарной политике, чем у ФРС, что приведет к изменению спреда доходностей в пользу канадца.

Также надо учитывать, что Канада находится в лучшем экономическом положении, чем США, и способна выдержать ужесточение монетарной политики без особого ущерба. Занятость выросла в октябре до рекордного уровня, темпы роста средней заработной платы очень высокие, глава BoC Маклем в своей последней речи сделал упор на то, что пик роста заработной платы приближается, однако количество вакансий по-прежнему не снижается, что означает поддержку инфляционных ожиданий.

Чистая короткая позиция по CAD не изменилась за отчетную неделю и составляет -1,3 млрд, расчетная цена разворачивается вниз, шансы на снижение USDCAD выросли, но устойчивый тренд пока не сформирован.

После выхода данных по инфляции в США луни снизился в зону поддержки 1.3310/30 для более глубокой коррекции нужны дополнительные основания, которые могут появиться в среду. Если отчет по инфляции будет не хуже ожиданий, то снижение USDCAD к поддержке 1.3230 с попыткой закрепиться ниже почти гарантировано, и заметно вырастут риски движения вплоть до 1.30. Если же отчет по инфляции будет недостаточно сильным, то произойдет формирование локального дна и возобновление попыток роста.

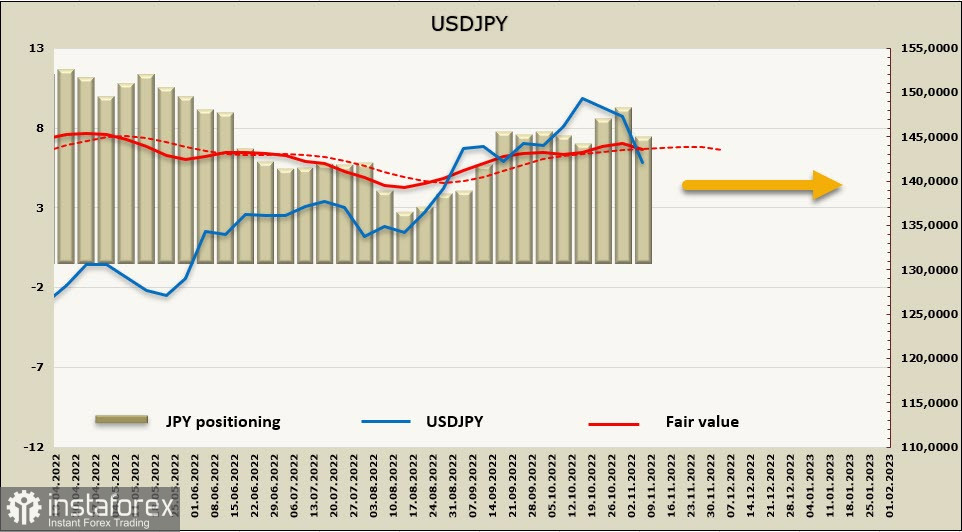

USDJPY

Иена резко укрепилась в четверг, воспользовавшись изменением прогнозов по доллару после публикации данных по инфляции. Движение было усилено очередной интервенцией со стороны Банка Японии, масштабы которой неясны, одновременно с интервенцией Банк Японии произвел выкуп очередного пакета облигаций с целью контроля за кривой доходностей.

Что изменилась? Ничего. Откат носит технический характер, поскольку, если рост рисковых настроений подтвердится, то иена естественным образом как защитная валюта будет распродаваться. Признаков изменения монетарной политики Банка Японии нет, банк сосредоточен на попытках роста потребительского спроса и заработной платы, и пока цель не будет достигнута, отказа от QE не произойдет. Что, в свою очередь, означает дальнейшее ослабление иены.

Чистая короткая позиция по JPY сократилась за отчетную неделю на 2,1 млрд, до -6,6 млрд, это довольно сильная коррекция, которую нельзя игнорировать. Расчетная цена пытается развернуться вниз, что также дает основания предполагать, что коррекционный импульс пока не завершен.

Тем не менее пока политика Банка Японии остается неизменной, о развороте тренда USDJPY на юг не может быть и речи. Текущее снижение обосновано использовать для покупок, поддержка 140.30 устояла, движение ниже возможно лишь в случае новой интервенции со стороны BoJ. Предполагаем, что период консолидации будет недолгим, рост возобновится, однако вероятность резкого роста пока невысокая, торговля будет идти преимущественно в боковом диапазоне с тенденцией к повышению.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română