Валютная пара EUR/USD в течение вторника успела рухнуть вниз на почти 200 пунктов и так и осталась ниже скользящей средней линии в среду. Таким образом, довольно перспективная техническая картина, которая предполагала дальнейший рост европейской валюты, пока признается неактуальной. Зато мы в очередной раз увидели неспособность евро скорректироваться больше, чем на 400 пунктов. Что дальше? На текущий момент евровалюта располагается ниже мувинга, а значит растет вероятность нового падения пары с обновлением 20-летних минимумов, до которых остается пройти не более 100 пунктов. Однако хотим обратить внимание трейдеров на тот факт, что рынок явно торговал во вторник на импульсе. Движение в одну сторону почти на 200 пунктов из-за одного отчета, значение которого не было шокирующим или обескураживающим, вряд ли можно считать адекватной реакцией. Таким образом, мы считаем, что евровалюта вполне может перейти в новый режим «качелей» в ближайшее время.

Тот факт, что ФРС будет и дальше повышать ключевую ставку, не был секретом ни для кого. Даже если бы инфляция снизилась сильнее, чем показал августовский отчет, это ничего бы не поменяло в положении вещей. Таким образом, не исключено, что дальнейшего укрепления американской валюты не будет, так как дивергенция между ставками ЕЦБ и ФРС в ближайшее время обещает немного выровняться. Сейчас сложилась такая ситуация, когда вероятность дальнейшего падения/роста евро – 50 на 50. Евровалюта падала слишком долго и слишком сильно и явно перепродана сейчас. ЕЦБ готов агрессивно повышать ставку, что тоже работает на руку евровалюте. Но в то же время сохраняется глобальный нисходящий тренд, а оба канала линейной регрессии по-прежнему направлены вниз. Поэтому в ближайшие дни/недели нужно быть готовыми к абсолютно любому развитию событий и уделять повышенное внимание техническому анализу.

Инфляция – наиболее трудно прогнозируемый показатель.

Еще до вчерашней публикации американской инфляции мы говорили, что не стоит раньше времени открывать шампанское по поводу ее замедления. Напомним, что в мае-месяце индекс потребительских цен уже замедлялся на пару десятых пункта, после чего возобновил ускорение. Примерно тоже самое мы наблюдаем и сейчас. После того, как инфляция существенно замедлилась в июле, в августе замедление составило всего лишь 0,2%. Такими темпами этот показатель будет несколько лет возвращаться к своим целевым 2%. Следовательно, ФРС не имеет никаких других вариантов, кроме как продолжать повышать ключевую ставку. И чем быстрее он будет это делать, тем быстрее инфляция вернется к целевому значению. Инфляция в целом такой показатель, что на него влияет не только монетарная политика. Огромное количество факторов следует учитывать при прогнозировании. Именно поэтому мы всегда говорили, что в случае с инфляцией важно не значение отдельно взятого отчета, а тенденция. Если в течение нескольких месяцев показатель движется в одну сторону, можно вывести среднее значение, на которое он меняется за один месяц.

Пока что же мы имеем снижение на 0,6% и снижение на 0,2% при общем повышении ключевой ставки до 2,5%. То есть в среднем за 1 месяц индекс потребительских цен замедляется на 0,4%. Но кто сказал, что это только заслуга ФРС? Может быть сыграли свою роль другие факторы? Мы хотим сказать, что дальнейшее быстрое падение инфляции даже при условии дальнейшего ужесточения монетарной политики ФРС далеко не очевидно. Даже в Штатах многие эксперты заявляют, что проблема высокой инфляции – это проблема на долгие годы. Инфляция росла больше года после того, как ФРС два года пандемии вливала в экономику гигантские суммы денег, взятые из ниоткуда. Сейчас уже работает программа QT, благодаря которой из экономики изымается каждый месяц около 95 млрд $. Но «ломать – не строить». Если инфляция росла до максимальных значений около года, значит возвращаться на исходные позиции она будет 2 года. И это при условии отсутствия новых экономических потрясений и новых «волн» пандемии вместе с «локдаунами».

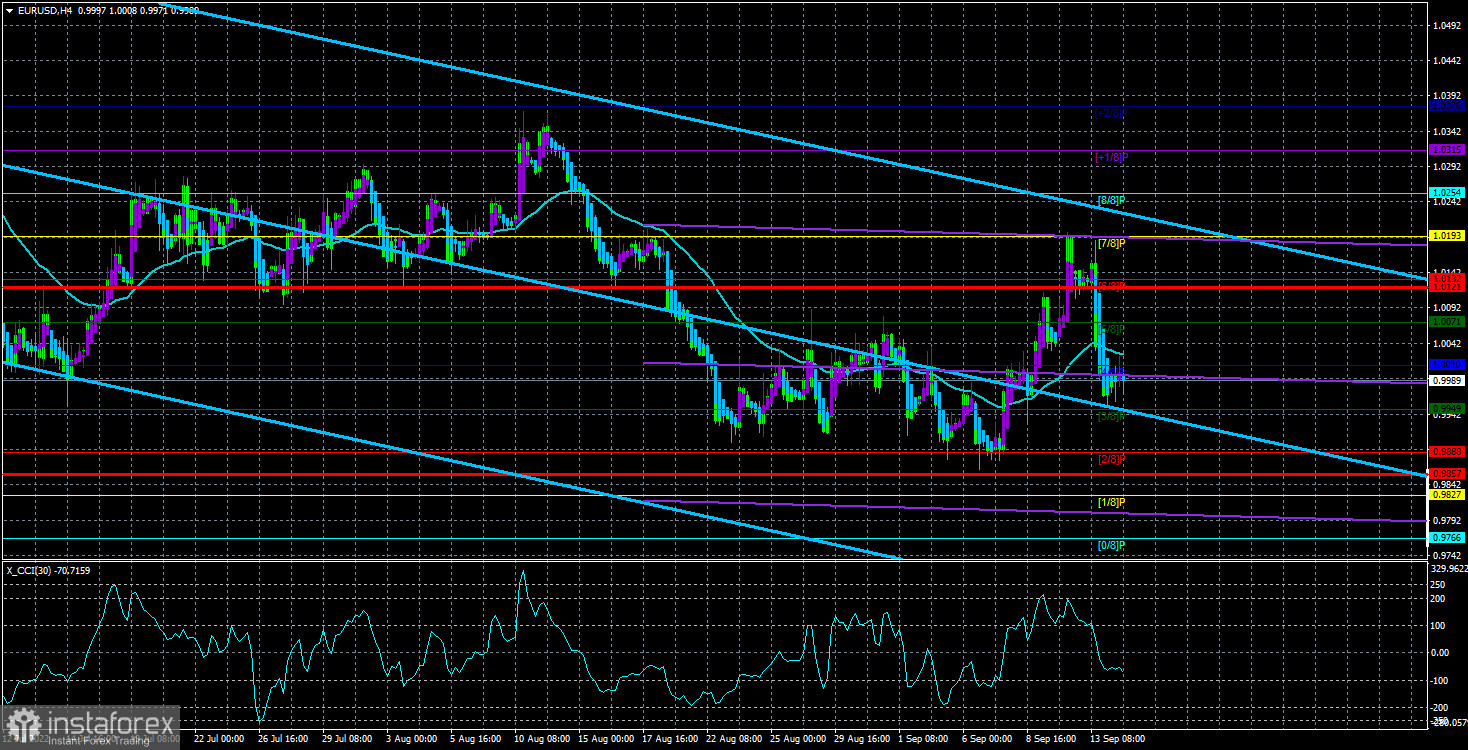

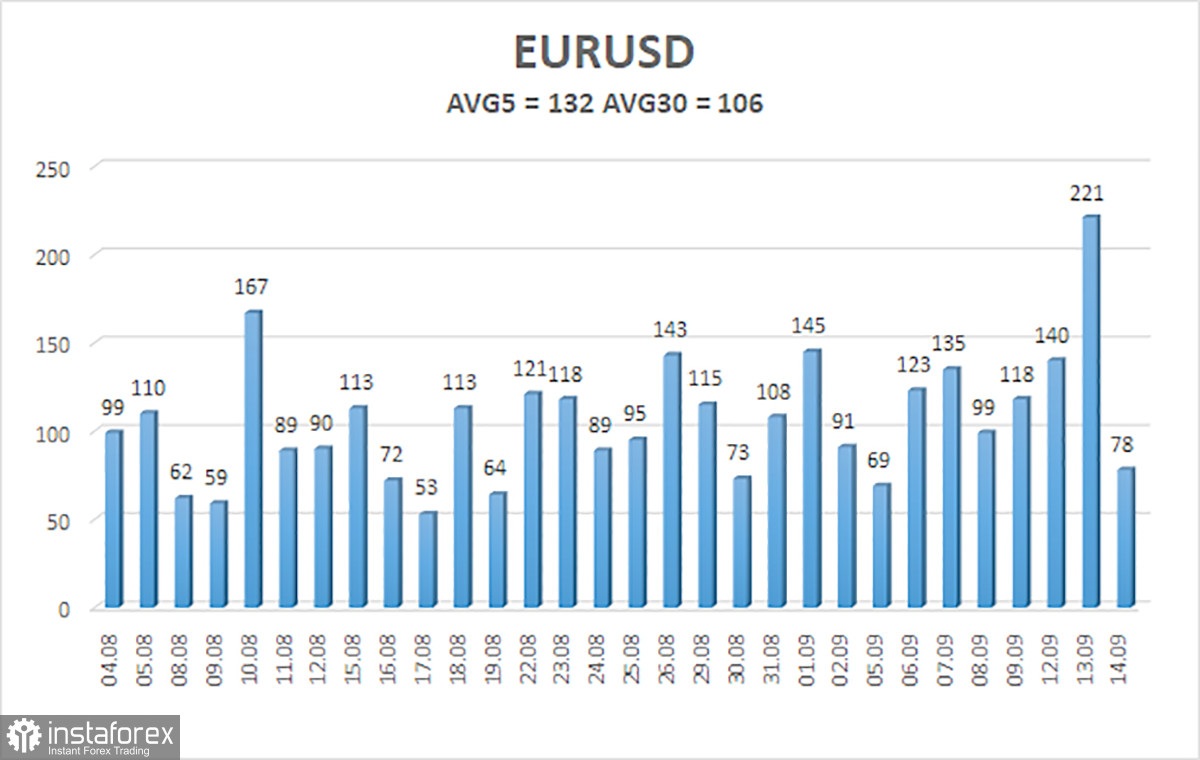

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 15 сентября составляет 132 пункта и характеризуется, как «высокая». Таким образом, мы ожидаем движение пары сегодня между уровнями 0,9857 и 1,0121. Разворот индикатора Хайкен Аши обратно наверх просигнализирует о возможном возобновлении восходящего движения.

Ближайшие уровни поддержки:

S1 – 0,9949

S2 – 0,9888

S3 – 0,9827

Ближайшие уровни сопротивления:

R1 – 1,0010

R2 – 1,0071

R3 – 1,0132

Торговые рекомендации:

Пара EUR/USD пытается возобновить глобальный нисходящий тренд. Сейчас следует рассматривать ордера на продажу, если цена останется ниже скользящей средней линии с целями 0,9888 и 0,9857. Ордера на покупку следует открывать, если пара закрепится выше мувинга, с целями 1,0132 и 1,0193.

Рекомендуем к ознакомлению:

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română